Relatywnie znaczące pozycje krótkie funduszy lewarowanych w S&P500, szeroko dyskutowane od tygodni przez Fintwit, utworzyły polaryzację jakiej jeszcze nie było, nie jest więc pewne, co z niej wyniknie.

Co tydzień śledzę raporty COT, w których komisja CFTC podaje zmiany w ilościach długich i krótkich pozycji wszystkich kontraktów i opcji w USA, a także dzieli je wg grup inwestorów. Dane są podawane w każdy piątek, a zbieranie kończy się na sesji środowej.

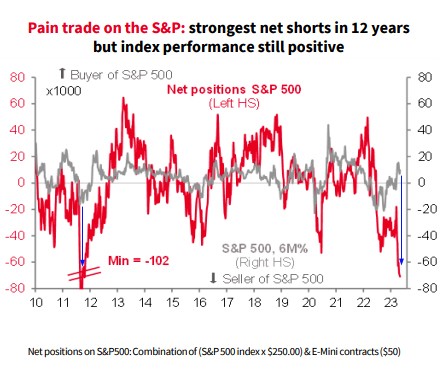

Od pewnego czasu pokazywałem na naszym twitterowym profilu, że kontrakty na indeks S&P 500, czyli najpopularniejsze, rosną u funduszy hedgingowych po stronie krótkiej do monstrualnych rozmiarów, które były widziane ostatnio w 2011, czyli wówczas, gdy indeks się osunął z powodu braku konsensusu odnośnie podniesienia limitu zadłużenia USA. Deja vu?

Krótkie pozycje są zakładem na to, że indeksy spadną, a więc im większa ich ilość, tym większa niewiara w obecne wzrosty. Chodzi przy tym o pozycje netto, czyli otwarte pozycje krótkie minus długie. Można je liczyć zbiorczo, można osobno dla każdej grupy (fundusze, detal, itd.).

Poniższy wykres pokazuje zbiorczą pozycję netto funduszy lewarowanych (hedgingowych) w czerwonym kolorze, a pochodzi on z Societe Generale:

Te pozycje tracą, ponieważ indeks rośnie. Faktem jest jednak, że spora część z nich to tzw. hedging, czyli zabezpieczenie pozycji długiej w akcjach, co nie zmienia faktu, że fundusze potrzebują zabezpieczenia z jakiegoś powodu (mocna obawa o spadki?).

A cała ciekawostka polega na porównaniu tych pozycji do przebiegu samego indeksu, który tutaj przedstawiono w szarym kolorze. Dla ułatwienia zmiany indeksu są przedstawione w formie procentowych 6 miesięcznych zmian kroczących.

I teraz proponuję spojrzeć na momenty zaznaczone przeze mnie niebieskimi strzałkami. To owe horrendalnie wielkie pozycje krótkie dziś i w 2011 roku (nie całe zmieściły się na ekranie, stąd takie przekreślenie 2 równoległymi kreskami). A następnie proszę spojrzeć na zmiany S&P 500 w tych dwóch momentach.

Co widać? Otóż w 2011 kolosalne pozycje krótkie powstały po okresie spadku indeksu i odwróciły się na jego dnie, gdy indeks zaczął rosnąć. Normalne, ucieka się z krótkich pozycji, gdy tracą. Natomiast obecnie sytuacja jest diametralnie inna – ogromne pozycje krótkie powstały po 6 miesiącach wzrostów! Takiej sytuacji nie było nigdy do tej pory jak widać na wykresie!

Dlatego nie wiem jak to interpretować. Być może nastąpi gwałtowne zamykanie tych pozycji wraz z dalszym wzrostem indeksu. Mielibyśmy największą pomyłkę funduszy w dziejach tych kontraktów. A być może po raz pierwszy w historii rzeczywiście ta dywergencja skoreluje się ze spadkiem indeksu. W obu sytuacjach będzie to swoista premiera.

—kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

To wyglada tak, jakby obecne wzrosty byly wciaz traktowane przez aktywnych graczy (kapital spekulacyjny), jako rajd rynku niedzwiedzia (korekta glowna w bessie), czyli kupujemy akcje, bo akurat rosna, ale jednoczesnie korzystamy z okazji, by korzystnie zajac pozycje krotka. Gdy ruch korekcyjny ulegnie wyczerpaniu, wyrzucenie tych akcji dodatkowo napedzi motor bessy i da tym wiekszy zarobek na posiadanej krotkiej.

Problem polega na tym, ze jesli w miedzyczasie rzeczywiscie nastapila zmiana srodowiska inwestycyjnego (postepujace procesy dezinflacyjne i perspektywa zmiany polityki bankow centralnych), lub zwyczajnie doszlo do psychologicznego przeciagniecia skutkujacego globalna zmiana sentymentu wsrod inwestorow i rajd niepostrzezenie przeistoczyl sie w charakterystyczna dla rynku byka wspinaczke po scianie strachu, to moze byc ciekawie – zwlaszcza, jesli caly ten potencjalny nawis podazowy sie ujawni i zostanie zdjety.

Jest to mozliwe, wszak fundy podobno wciaz maja duzy udzial gotowki w portfelu (czytaj – przespali dolek), wiec taka dodatkowa podaz ze strony aktywnych spekulantow bylaby dla nich okazja, zeby gladko wskoczyc do rozpedzajacego sie pociagu. A jesli podaz sie nie ujawni, to juz w ogole moze byc sprezyna. Czyzby sell in May mialo w tym roku nie zatrybic?

Naprawdę krótka czasowo nic nie wnosząca poza zamieszaniem analiza. Może trzeba się cofnąć do np 2007 roku?

W 2007 shorts były jeszcze większe i wg Bloomberga właśnie tam dochodzimy