4 proc., uważana do tej pory za „bezpieczną”, stopa wypłat z portfela inwestycyjnego na emeryturze jest zbyt optymistyczna; nie należy istotnie redukować odsetka akcji w portfelu po skończeniu kariery zawodowej. To tylko niektóre z wniosków z najciekawszych prac naukowych dotyczących rynku kapitałowego.

Wade D. Pfau przygotował pracę “An International Perspective on Safe Withdrawal Rates from Retirement Savings: The Demise of the 4 Percent Rule?”(„Międzynarodowa perspektywa bezpiecznego poziomu wypłat z portfela emerytalnego: śmierć zasady 4 proc.?”). Zajmuje się w niej tym, ile można wypłacić z portfela oszczędności emerytalnych nie ryzykując istotnie sytuacji, że pieniądze się skończą (zwykle przyjmuje się, że powinny starczyć na 30 lat).

Ten temat był wielokrotnie analizowany, ale na danych z USA, które są mało reprezentatywne dla giełd z reszty świata. Po prostu amerykański rynek akcji miał wyjątkowo dobrą passę w XX w. W 1900 r. amerykańska giełda stanowiła 22 proc. kapitalizacji światowych parkietów. W 2003 r. było to już 54 proc. Taki scenariusz trudno było przewidzieć w 1900 r. I nie byłoby racjonalne zakładanie, że się powtórzy w XXI stuleciu. Przykładowo w USA do tej pory 20 letnie okresy zapewniały zawsze pozytywną nominalną stopę zwrotu. Ale ta zależność występowała tylko w 3 z 15 innych badanych rozwiniętych krajów.

W 1994 r. William Bengen policzył właśnie na danych z USA, że portfel składający się w 50 proc. z amerykańskich akcji (indeks S&P 500) i w 50 proc. z obligacji powinien pozwolić na wypłatę rocznie 4,15 proc. jego wartości. A po dodaniu do portfela także walorów małych firm wypłaty można by zwiększyć nawet do 4,58 proc.

Wade D. Pfau policzył dodatkowo ile wynosiłaby „bezpieczna” stopa wypłat z portfela emerytalnego w przypadku 17 rozwiniętych krajów. Wziął dane od 1900 r. do 2008 r. I okazuje się, że z tych 17 państw tylko trzy miały wyższą średnio roczną stopę zwrotu niż USA (6,01 proc.). To Australia (7,26 proc.), Szwecja(7,23 proc.), (RPA 7,07 proc.).

Podobnie wygląda sprawa z obligacjami. W badanym okresie tylko obligacje trzech państw prześcignęły papiery dłużne Stanów Zjednoczonych (2,12 proc.) pod względem rentowności. To Dania (3,04 proc.), Szwajcaria(2,59 proc.) i Szwecja(2,51 proc.).

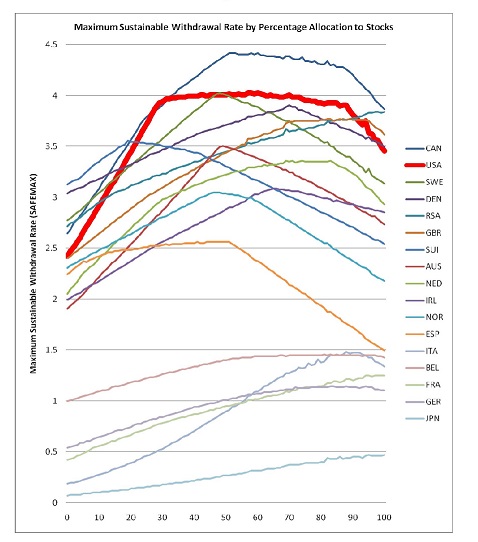

Wreszcie także tylko trzy kraje miały średnią wyższa stopę bezpiecznych wypłat z portfela emerytalnego niż USA(4,02 proc.). To Kanada(4,42 proc.), Szwecja(4,23 proc.) i Dania(4,08 proc.). Na końcu rankingu znajduje się Japonia(0,47 proc.), Niemcy(1,14 proc.) i Francja(1,25 proc.).

Co interesujące, najwyższy odsetek wypłat z portfela dla USA występuje w przypadku posiadania w portfelu między 57 proc. a 60 proc. akcji. Choć poszerzenie tego zakresu na od 30 proc. do 80 proc. daje niewiele gorsze rezultaty. Szwajcaria jest jedynym z 17 badanych krajów dla którego maksymalne możliwe wypłaty występują dla udziału akcji w portfelu poniżej 48 proc. (w przypadku Szwajcarii to 19 proc.).

W 9 na 17 państw maksymalne wypłaty są wtedy kiedy walorów w portfelu jest między 48 proc. a 75 proc. Dla 7 krajów maksimum jest gdy akcji jest więcej niż 80 proc. (100 proc. w przypadku RPA, Francji i Japonii). Autorzy konkludują, że warto poważnie rozważyć udział akcji w emerytalnym portfelu na poziomie przynajmniej 50 proc.

Wykres: Maksymalny roczny odsetek „bezpiecznych” wypłat z portfela w poszczególnych krajach w zależności od udziału w nim akcji

Źródło: Wade D. Pfau “An International Perspective on Safe Withdrawal Rates from Retirement Savings: The Demise of the 4 Percent Rule?”

Kolejnym ciekawym wnioskiem z pracy jest taki, że w żadnym kraju wypłata 4 proc. z portfela emerytalnego składającego się z 50 proc. akcji i 50 proc. obligacji nie daje bezpieczeństwa. Najbliżej amerykańskiego poziomu jest Kanada z 3,94 proc. rocznych wypłat. Za nimi USA i Dania z 3,66 proc. Nawet akceptując 10 proc. ryzyko, że pieniądze się wyczerpią przed upływem 30 lat, to 4 proc. jest możliwe tylko w czterech krajach.

Autorzy nowszej pracy zajmującej się tym samym tematem dochodzą do podobnych wniosków. Chodzi o „The Safe Withdrawal Rate: Evidence from a Broad Sample of Developed Markets”(Bezpieczne wypłaty z portfela: Dowody z szerokiej próby rozwiniętych rynków” autorstwa Aizhany Anarkulovej, Scotta Cederburga, Michaela S. O’Dohertiego i Richard Siasa. Naukowcy rozszerzyli próbę badanych krajów do 38.

Autorzy w symulacji założyli, że mają do czynienia z parą, która idzie na emeryturę w wieku 65 lat z portfelem, w którym jest 60 proc. krajowych akcji i 40 proc. obligacji. Gdyby w takim przypadku przyjąć zasadę 4 proc. wypłat, czyli na przykład z portfela o wartości 1 mln zł w pierwszym roku wypłacamy 40 tys. zł, a w każdym kolejnym tę kwotę waloryzowaną o inflację, to wspomniana para ponosiłaby 17,4 proc. ryzyka, że pieniądze skończą im się.

Gdyby ryzyko bankructwa ograniczyć do 1 proc. wypłaty z portfela musiałyby wynieść zaledwie 0,8 proc. rocznie (czyli 8 tys. zł rocznie z portfela o wartości 1 mln zł). Przy ryzyku ruiny finansowej wynoszącym 5 proc. możemy wypłacać co roku już 2,26 proc. oszczędności. To znacznie mniej niż ponad 4 proc., które wynika z danych z USA.

Ale to są wyliczenia na podstawie oczekiwanej długości życia osób odchodzących obecnie na emeryturę. Dla osób, które odejdą na emeryturę w 2065 r. bezpieczne wypłaty z portfela spadają do 2,02 proc. a ci którzy dopiero się urodzili będą mogli wypłacić z niego jeszcze mniej (1,95 proc.).

Wynika z tego, że obecnie przechodząca na emeryturę para w USA potrzebowałaby 3,39 mln USD kapitału, czyli ponad 15 mln zł, by mieć na starość dochód taki ile wynosi mediana dochodów z pracy za oceanem (76 631 USD rocznie).

Autorzy sprawdzili także, czy wcześniejsze inwestowanie wyższego odsetka w akcje na początku kariery(nawet 90 proc.), i późniejsze stopniowe zmniejszanie udziału walorów portfelu a zwiększanie odsetka obligacji (to jest domyślny sposób inwestowania w Pracowniczych Planach Kapitałowych) istotnie zmienia sytuację. Okazuje się, że nie. W takim przypadku bezpieczna wypłata z portfela do zaledwie 2,14 proc. a więc mniej niż w przypadku stałego udziału 60 proc. akcji w portfelu.

Naukowcy krytycznie wypowiadają się o strategii zmniejszania udziału akcji w portfelu wraz ze zbliżaniem się wieku emerytalnego. Prowadzi ona do tego, że zgromadzone oszczędności są mniejsze, niższy jest poziom wypłat i nie zwiększa się ochrony przed ryzykiem spadku wartości portfela.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.