W poprzednim tygodniu pisałem o zachowaniu kursu spółki z NewConnect, który „wydawał się wiedzieć” coś o czym nie wiedziało dużo inwestorów. Od jesieni 2022 kurs spółki zachowywał się słabo mimo tego, że po trzech kwartałach spółka spektakularnie poprawiła wyniki, notowana była przy atrakcyjnych wskaźnikach a perspektywy ostatniego kwartału wyglądały bardzo korzystnie.

W końcu spółka opublikowała w marcu wyniki za czwarty kwartał i zanotowała w nim wysoką stratą. Inwestor albo inwestorzy, którzy na rynku NewConnect z determinacją sprzedawali akcje w ostatnich miesiącach dysponowali ewidentną przewagą informacyjną nad pozostałymi inwestorami.

Wspomniałem, że ta przewaga informacyjna może mieć swoje źródło w dostępie i wykorzystywaniu informacji poufnych albo w lepszym warsztacie analitycznym. Wielokrotnie spotkałem się na rynku z sytuacją, której dynamiczny ruch kursu budził moje zdziwienie a później okazywało się, że miał dosyć oczywiste wyjaśnienie: na przykład rósł „pod webinar z zarządem spółki na dużym portalu inwestycyjnym” albo „pod upływ wyznaczonego terminu do podpisania ważnej dla spółki umowy” albo „pod korzystny trend cenowy na rynku produktów wytwarzanych przez spółkę”.

Z inwestycyjnego punktu widzenia nie ma dużego znaczenia czy przewaga informacyjna części uczestników rynku ma podłoże w lepszym warsztacie analitycznym czy wykorzystaniu informacji poufnych. Nawet jeśli wynika z tego drugiego to całe zjawisko jest poza kontrolą indywidualnego inwestora, poza jego wpływem. Zgodnie ze znaną zasadą psychologiczną możemy go tylko zaakceptować i dostosować się.

Myślę, że dostosowanie się oznacza przyznanie, że trend cenowy na akcjach spółki może nieść ważne informacje o spółce i jej otoczeniu. Dla inwestorów stosujących analizę techniczną jest to stwierdzenie oczywiste. Dla inwestorów stosujących analizę fundamentalną powyższe stwierdzenie może wydać się niedorzeczne a uwzględnienie go w procesie inwestycyjnym będzie bardzo niekomfortowe.

Dlatego dziś chciałbym zwrócić uwagę na bohatera dzisiejszej sesji – TIM. To spółka bardzo ceniona na rynku, zwłaszcza w środowisku inwestorów fundamentalnych. W mediach społecznościowych nazwano ją niedawno „solą GPW”.

Część inwestorów zwróciła uwagę na dużą siłę kursu spółki w marcu. Do piątkowego zamknięcia kurs zyskał w miesiącu 6% przy płaskim SWIG80 i przy 3% spadku kursu najbliższej pod względem biznesowym spółki z GPW – Grodno. Marzec był udany dla akcjonariuszy TIM choć na początku miesiąca spółka podała raczej rozczarowujące dane sprzedażowe za luty (niewielki spadek przychodów).

Czy można znaleźć wytłumaczenie tej siły kursu TIM? Z łatwością wskażę dwa. Od listopada spółka prowadzi skup akcji własnych. Dodatkowy popyt na akcje zapewne wspiera kurs. Od sierpnia 2022 roku spółka jest natomiast w trakcie przeglądu opcji strategicznych. Zarząd optymistycznie wypowiadał się o możliwości zakończenia tego procesu jakimś rozstrzygnięciem. Być może inwestorzy także oczekiwali jakiegoś rozstrzygnięcia czyli dużej transakcji.

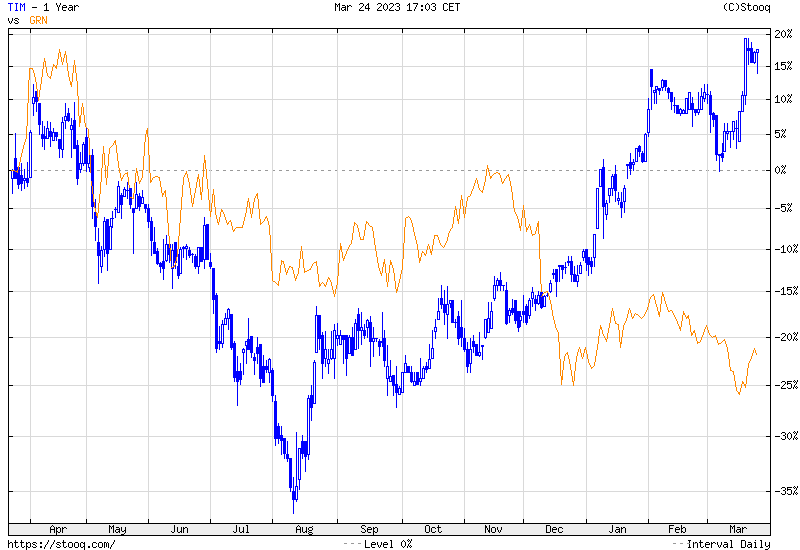

Jeśli zestawimy kursy akcji TIM i Grodno to wyraźnie widać siłę kursu TIM od sierpnia 2022 roku:

Czytelnicy zwrócili zapewne uwagę, że ostatnią sesją na obydwu wykresach jest piątek 24 marca. Po piątkowej sesji TIM opublikował komunikaty o ujawnieniu opóźnionej informacji poufnej i zawarciu umowy inwestycyjnej. Pierwszy komunikat dotyczył poufnej informacji, że 28 lutego 2022 roku główni akcjonariusze spółki rozpoczęli negocjacje dotyczące sprzedaży swoich pakietów akcji. Drugi komunikat dotyczył umowy inwestycyjnej z 24 marca 2022 roku zakładającej ogłoszenie wezwania na wszystkie akcje spółki po cenie 50,69 zł (a więc z 33% premią do piątkowego zamknięcia) przez inwestora, z którym od 28 lutego prowadzono negocjacje. Dziś kurs naturalnie podążył w stronę ceny potencjalnego wezwania.

Mamy więc kolejny przykład sytuacji, w której siła kursu akcji spółki okazała się podążać przed fundamentalną siłą spółki. Chciałbym zwrócić uwagę na kilka wniosków, które nasuwają się z tej historii. Po pierwsze „zastanawiająca” siła lub słabość kursu spółki mogą same w sobie stanowić istotny sygnał inwestycyjny. Przy najbardziej sceptycznym podejściu powinny przynajmniej skłonić inwestora do zadania pytania „czy coś mi nie umknęło” i podjęcia rzetelnych prób odpowiedzi (tzn. innych niż założenie, że „rynek znów nie wie co robi”).

Ceniony przeze mnie inwestor z GPW zaleca zwracanie szczególnej uwagi na siłę kursu spółki w okresie spadków, tąpnięć, niepewności na rynku. Jeśli na rynku jest „zdeterminowany popyt” to wykorzysta to pogorszenie nastrojów na rynku by zabrać akcje spółki. Siła kursu TIM w ostatnich dwóch tygodniach „pełzającego kryzysu bankowego” i nerwowego, spadkowego handlu na GPW dobrze ilustruje ten punkt.

Warto też zwrócić uwagę na dwa błędy, które inwestorzy często popełniają z „mocnymi spółkami”. Obydwa są intuicyjne dla wielu inwestorów, w tym autora. Po pierwsze, po dostrzeżeniu silnej spółki część inwestorów kupuje możliwie zbliżoną do niej spółkę (np. z tej samej branży), która kurs nie wzrósł tak mocno. Myślą, że w ten sposób dają sobie szansę na uczestniczenie w dłuższym ruchu. Bardzo często jest to błąd bo silna spółka jest silna z konkretnego powodu.

Po drugie, w przypadku rynkowego zamieszania i zmniejszania ekspozycji portfela inwestorzy często sprzedają akcje silnej spółki. Często dlatego, że jest to łatwe (bo na silnych spółkach jest popyt nawet w trakcie nerwowości na rynku). Często dlatego, że sprzedają zyskowną pozycję lub pozycję z niewielką stratą co dla wielu inwestorów oznacza mniejszy koszt emocjonalny niż wyjście z wyraźnie stratnej pozycji. To błąd. Gdy rynkowa nerwowość mija kurs silnej spółki jest już dużo wyżej i odtworzenie pozycji jest bardzo niekomfortowe.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Też się z tym zgadzam. Obecnie inwestorzy ogólnie raczej się boją akcji. Np. Takie Pepco jest już powyżej ceny emisyjnej z ostatniej jednej z większych ofert publicznych.indywidualni mogą wyjść bez straty i pewnie wielu to zrobiła w obliczu obecnego kryzysu bankowego. A tymczasem w Abb Steinhoff sprzedał akcje w Ok. 39zl instytucjom całkiem za niezłą kwotę 1.5mldzl. Jak myślisz Trystero jaką jest przyszłość kursu tych akcji?

@ Niko

Naprawdę jest niewiele spółek, o których mogę się wypowiedzieć w średnim lub długim terminie. Robię jedno typowanie na rok i mam od niedawna nieistotny portfel IKE a reszta to czysty trading. Pepco jest poza moim radarem od IPO przez aferę właściciela sprzed kilku lat.