Od tygodni to para dolar/jen przyciąga najwięcej ruchu wśród klientów bossafx, w zdecydowanej większości na tracących, krótkich pozycjach, ale doczekali się oni nagrody za wytrwałość.

Już raz opisywałem sytuację na tej parze od strony narracji i fundamentów, ale w związku z tym, co się dzieje przez ostatnie dni, znajduję powody, by sięgnąć do tych opisów ponownie i je uaktualnić.

Większa część inwestujących w krótkie pozycje robiła to z prostego powodu: kurs USD/JPN tylko w tym roku urósł o 22%, co i tak jest częścią dłuższego trendu rosnącego, a co rośnie w takim tempie i niemal pionowo w pewnym momencie, to spaść w końcu musi.

To ryzykowna strategia, szczególnie gdy rosnące straty na krótkich pozycjach są powiększane przez kolejne transakcje otwierane coraz wyżej (uśrednianie). „Ratunkiem” w tej sytuacji mogłaby być ponowna interwencja banku centralnego Japonii, która po raz pierwszy od lat miała miejsce miesiąc temu. Rynek liczył więc na powtórkę i się nie zawiódł. Ale przecież nie miejmy złudzeń: to byki kontrolują tu od miesięcy sytuację i niewiele się w tej kwestii zmieniło, również w narracji i fundamentach.

Przyznam, że choć sam początkowo tylko obserwowałem od tygodni tę sytuację, to gdy kurs dochodził do poziomu 150 zacząłem aktywnie się angażować, właśnie na krótkich pozycjach. „Skin in the game” pozwala lepiej czuć rynek i wiarygodniej go opisać. A poza tym faktycznie uznałem za całkiem prawdopodobne pogłoski, że japońscy bankierzy są gotowi reagować rzuceniem na rynek dolarów przy przekroczeniu owego poziomu 150 jenów za dolara.

I faktycznie, w ostatni piątek pełnowymiarowa interwencja miała miejsce, zrzucając kurs ze 152 do 146. I ku zaskoczeniu rynków w poniedziałek rano naszego czasu nastąpiła poprawka. Tak wyglądają te interwencje na wykresach godzinowych:

Na ile jednak zamyka to sprawę i zmienia nastroje?

Bank Japonii wybrał nietypowy czas dnia na swoją interwencję w ostatni piątek, bo w godzinach popołudniowych, czyli podczas tzw. sesji amerykańskiej, a już niemal w chwili, gdy traderzy europejscy wybierali się na weekend. Dlaczego tak późno, a nie w godzinach wczesno porannych, jak przed dokładnie miesiącem (22 września)?

Wytłumaczenie jest dość proste- chodziło o to, by zastopować właśnie amerykańskich graczy. To właśnie stamtąd pochodzi największa aktywność w pompowaniu kursu. A w takim razie była to interwencja w jakiś sposób uzgodniona z tamtejszymi instytucjami finansowymi. Od rana wzrosty nabierały przyśpieszenia i prawdopodobnie napędzane były stop-lossami, gdyż tempo było znaczące, a informacji towarzyszących takiemu ruchowi żadnych istotnych.

Po interwencji piątkowej kurs zaczął już wracać do kolejnych silnych wzrostów, więc zdecydowano się ponownie pogrozić rynkom po weekendzie i tym razem w godzinach porannych. To było ostrzeżenie dla Europy i próba ratowania interwencji piątkowej, której groziło do popołudnia wymazanie zdobytego przez bank Japonii terenu.

Tak naprawdę to musimy się zdać jedynie na domysły, że to faktycznie była interwencja japońskiego banku. Tamtejsi oficjele nabrali wody w usta z jednego istotnego powodu: zastosowano taktykę tzw. niewidzialnej interwencji (ang. stealth intervention). Chodzi o to, by kupujący i ciągnący kurs w górę czuli się non stop zagrożeni, żyli w niepewności i zostali nagle przyłapani w pełni zaskoczeni. A grający po krótkiej stronie nie przygotowali się zawczasu na darmowy lunch.

To nieco inna taktyka niż stosowana w przeszłości, gdy ogłaszano, że interwencja nastąpi. Tym razem postanowiono robić to z większą maestrią, tak by dać rynkom sygnał: non stop obserwujemy kurs i jesteśmy w każdej chwili do działania, nie możecie spać spokojnie o żadnej porze, a poza tym jesteśmy zdeterminowani by nie pozwolić na słabość jena na takim poziomie, jaki my, a nie rynek, uznamy za stosowny.

Na interwencję miesiąc temu poszło 20 mld dolarów i skutek był marny, tym razem Financial Times liczył, że tylko w piątek wydano 30 mld. To w sumie może niewiele jak na 1,33 biliona rezerw, ale nie są one przecież w całości przeznaczone na interweniowanie. Prawdopodobnie potwierdzenie interwencji i jej kosztu dostaniemy w ostatni dzień października, gdy następują rozliczenia okresowe.

Z tym że ta taktyka może okazać się zawodna, ponieważ prawdziwy problem ze słabością jena kryje się na zapleczu rynku walutowego. Bank centralny Japonii zbiera się przed tym weekendem by postanowić o dalszej polityce monetarnej, z tym że już wiadomo, iż nie zmieni się ona wcale. Co to oznacza?

Utrzymywanie krótkoterminowej stopy procentowej na minusie, dokładnie -0,1%! A także pakiety stymulacyjne, które mają osłonić gospodarkę przed od dawna nie widzianą wysoką inflacją 3%. Drożejący przy tym import surowców od miesięcy generuje ujemny bilans handlowy, wsparcie eksportu też ma swój limit.

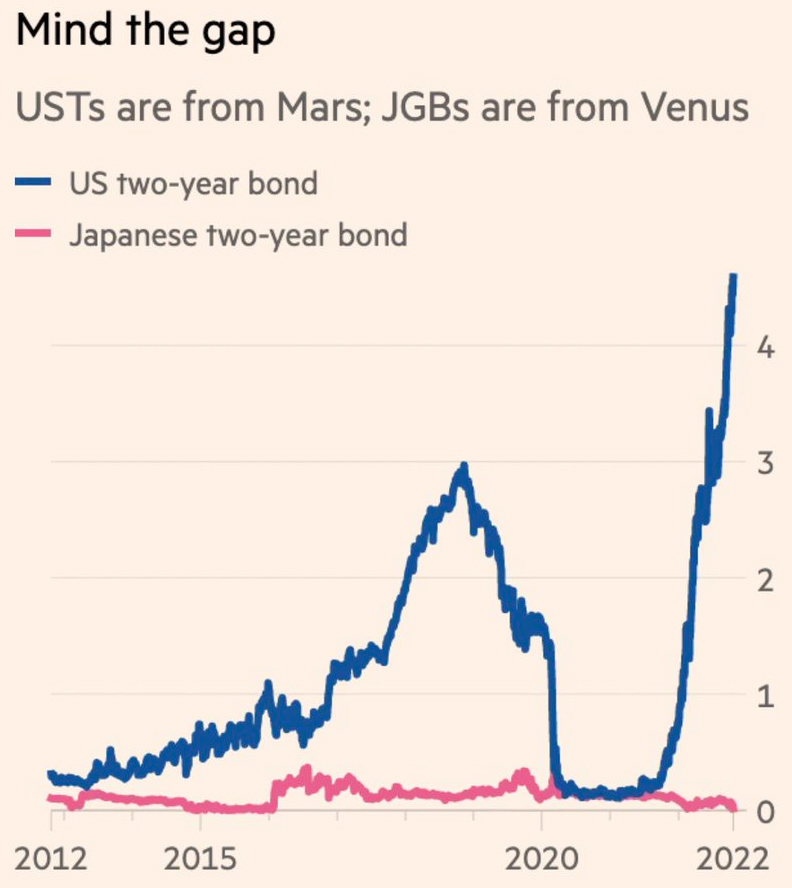

A ponieważ Fed zamierza nadal podnosić stopy, więc oprocentowanie obligacji amerykańskich bije na głowę te japońskie. Wykres z FT.com pokazuje tę lukę w rentownościach dwulatek:

Japończycy uciekają więc w dolary i wolą trzymać amerykańskie papiery. A ponieważ jest to potężna masa pieniądza, o której rynek wie, więc drożejący dolar, co zresztą jest tendencją ogólnoświatową, dostaje w Japonii jeszcze dodatkowy impuls prowzrostowy z tego powodu.

Nie ma się co dziwić, że rynek niespecjalnie się przejął interwencjami i nadal rośnie. Jeśli ktoś zna historię to wie, że w latach 1999-2000 był taki cykl w Japonii, podczas którego interweniowano aż 18 razy! I to przy pomocy Fed i EBC. Bank japoński próbuje kijem zawracać Wisłę w sytuacji, którą sam przeciwko sobie stworzył. I albo w końcu skończą im się dolary, albo ustąpią i podniosą stopy. Inwestorzy zdają sobie z tego sprawę i w swej masie są zresztą siłą dużo większą niż kiedyś sam jeden Soros w starciu z Bank of England.

Ja widziałbym w tej sytuacji na najbliższą przyszłość taką strategię:

Nadal wzrosty kursu, które będą stopowane lecz nie definitywne zatrzymywane przez interwencje, a więc długie pozycje inicjowane po wyczerpaniu akcji skupu jenów ze strony banku Japonii. Przy dochodzeniu kursu do szczytu zamiana ich na krótkie pod kątem interwencji. Choć ten szczyt, na którym bank japoński będzie interweniował, może się za każdym razem podwyższać.

Sam jestem ciekaw jak i kiedy skończy się ta karuzela. Z pewnością zatrzymaniem wzrostów, kwestia tego, czy po którejś interwencji, czy po zarzuceniu jastrzębiej polityki.

Obserwuję ilość pozycji krótkich na USDJPY w bossafx. W szczytowym momencie dochodziły do 93%. Po interwencji zmalały do 86%. Obecnie znów wjechały do 91%, zapewne licząc na kolejne interwencje.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.