Marc Andreessen jest wraz z Cliffem Asnessem i Howardem Marksem najcenniejszym dla mnie źródłem inspiracji w blogowej twórczości. Jest też jedną z osób, których inwestycyjne opinie uwzględniam w wyrabianiu swojego zdania na ogólne zagadnienia rynkowe – na przykład takie czy mamy/mieliśmy do czynienia z bańką technologiczną numer dwa.

Myślę, że unikalność kariery zawodowej Andreessena – odniósł olbrzymi sukces zarówno jako programista i założyciel jak i jako inwestor venture capital – sprawia, że posiada eksperckie i aktualne spojrzenie na branżę technologiczną i rozumie ją od strony operacyjnej i finansowo-inwestycyjnej.

Andreessen często dzieli się też opiniami na tematy społeczne i ekonomiczne. Nie obawia się przy tym przeciwstawiać dominującym w amerykańskim mainstreamie poglądom, na przykład w kwestii wolności wypowiedzi czy optymalnego poziomu regulacji. Jedną z kwestii, w której regularnie zabierał głos był problem postawy NIMBY czyli postawy „nie na moim podwórku”, która w USA najczęściej dotyczy blokowania nowych inwestycji mieszkaniowych przez dotychczasowych mieszkańców, z reguły zamożnych mieszkańców. Nie muszę dodawać, że inwestor jest zagorzałym przeciwnikiem tej postawy i wskazywał ją jako jedną z przyczyn nierówności ekonomicznych i rachitycznego rozwoju gospodarczego.

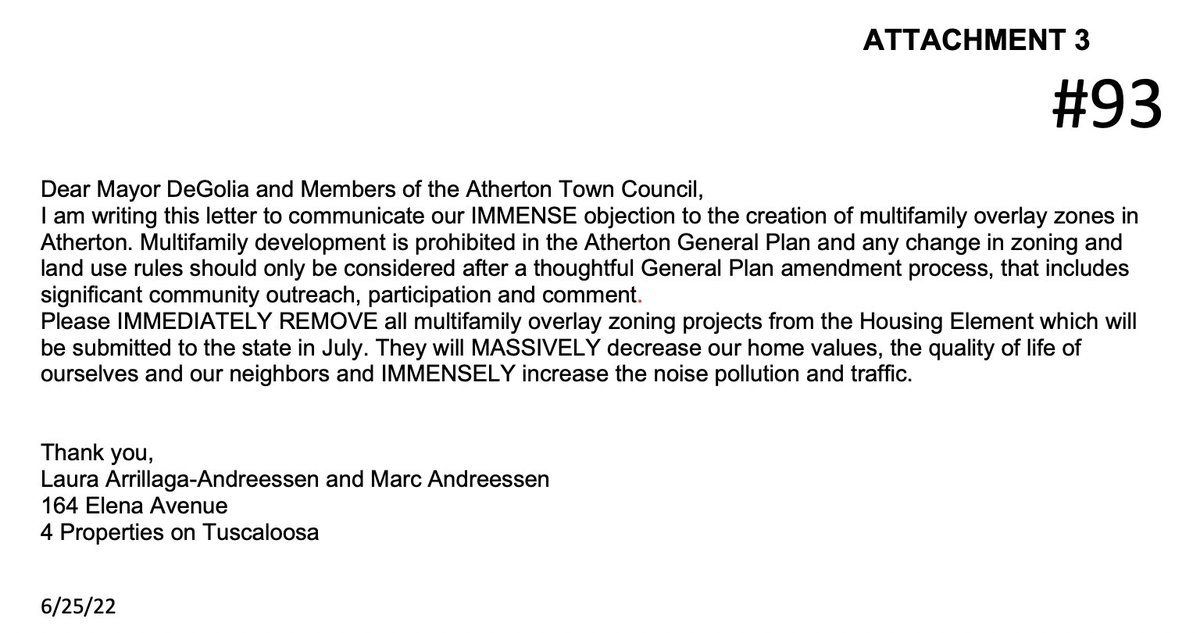

Na początku sierpnia wybuchł całkiem spory skandal gdy poważne media, na czele z Bloombergiem, ujawniły, że Andreessen zdecydowanie protestował przeciwko planowi inwestycji mieszkaniowych w swoim mieście. Skandal bolesny dla Andreessena bo ujawniono nie tylko fakt sprzeciwu ale także użyte argumenty a wśród nich argument o spadku cen nieruchomości, w tym rezydencji Andreessena, w przypadku realizacji wielorodzinnych inwestycji mieszkaniowych. Virginia Postrel sugeruje w Bloombergu, że styl emaila nie jest stylem Andreessena i że email mógł być napisany przez jego żonę. Jest jednak pod nim podpis inwestora.

Powyższa sytuacja jest tylko tłem do trzech wątków, które chcę poruszyć ale zwięźle ją przedstawię. Andreessenowie mieszkają w Atherton w Kalifornii: 7-tysięcznym mieście, które regularnie lideruje rankingom najzamożniejszych miejsc w USA (w kategorii dochodów mieszkańców i cen nieruchomości). Lista znaczących mieszkańców Atherton w Wikipedii to prawdziwe „kto jest kto” branży technologicznej. Atherton strzeże swojej elitarności – wolno w nim budować tylko domy jednorodzinne, tylko na dużych działkach (jeden dom na 40 arach). Nie wolno budować chodników (tylko biedni ludzi używają chodników).

Andreessenowie protestowali przeciwko zmianom (w czymś w rodzaju planu zagospodarowania przestrzennego), które dopuszczały możliwość budowy około 130 apartamentów w zabudowie wielorodzinnej, zapewne luksusowych apartamentów bo to w końcu Atherton. Katastroficzny ton emaila to efekt dodania do populacji miasta 3-4 procent ludzi, którzy zamieszkają w apartamentach i zapewne nie będą miliarderami.

Do dalszych rozważań zamierzam przyjąć najbardziej niekorzystną dla Marca Andreessena interpretację: że jest faryzejską, niemiłą osobą, która publicznie walczy z NIMBY ale sama przejawia tę postawę gdy w grę wchodzi utrata wartości jego rezydencji stanowiącej jakiś 1% jego majątku i konieczność dzielenia miejskiej przestrzeni z ludźmi, których nie stać na kupienie znanej drużyny sportowej.

Takie założenie pozwala na uwypuklenie trzech ważnych wątków. Po pierwsze, ludzie są skomplikowani, wielowymiarowi. Wybitni inwestorzy, skuteczni przedsiębiorcy, odnoszący sukcesy menagerowie mogą być bardzo niesympatycznymi ludźmi, mogą być zakłamani, mogą stosować podwójne standardy, mogą być nadętymi bufonami, mogą przejawiać komiczną ignorancję w wielu dziedzinach (mało tego, w ramach tej ignorancji mogą uważać się w tych dziedzinach za ekspertów). W większości przypadków nie wpływa to na ich wyniki zawodowe i potencjał do „dowożenia” sukcesu w przyszłości. Dlatego z inwestycyjnego punktu widzenia pozwalanie by nasz stosunek do osobowości prezesów czy założycieli determinował nasz stosunek do spółek którym przewodzą może być błędem.

Moim zdaniem warto też pamiętać, że w przypadku ludzi, których znamy z medialnych doniesień często jest tak, że mamy ekspozycję tylko na ekstremalne informacje: albo czytamy o tym jakimi są geniuszami-wizjonerami albo o tym jakimi są dziwakami albo dupkami. Dlatego często gdy czytam jakąś niekorzystną historię o kimś z pierwszych stron gazet często myślę o tym jaką najgorszą historię można by napisać o mnie albo moich znajomych. Moim zdaniem pomaga to zachować pewien dystans do takich medialnych historii.

Po drugie, w wielu przypadkach tego rodzaju ujawnione ułomności czy niedociągnięcia nie powinny wiele zmienić w ocenie zawodowych kompetencji czy ocenie użyteczności eksperckiej wiedzy. Przyjmijmy najgorszą dla Andreessena interpretację jego stosunku do NIMBY. Czy coś zmienia to w kwestii eksperckiej wiedzy Andreessena, jego unikalnego wglądu w branżę technologiczną? Moim zdaniem bardzo niewiele. Można argumentować, że powinniśmy zwracać większą uwagę na ewentualne konflikty interesów i ostrożniej podchodzić do opinii, w których Andreessen będzie bezpośrednio lub pośrednio zachwalać, wspierać portfel swoich funduszy VC. Myślę jednak, że większość inwestorów rozumie ryzyko „zachwalania portfela” w opiniach ludzi rynku, głównych akcjonariuszy czy kadry managerskiej.

Po trzecie, historia z potencjalną hipokryzją Andreessena pokazuje ryzyko związane z wybieraniem sobie autorytetów, liderów, przewodników i zostawaniem ich fanami. Ludzie popełniają błędy i regularnie posiadają i rozpowszechniają błędne opinie. Także w dziedzinach, w których są ekspertami. Marc Andreessen może się mylić nawet w kwestii sensowności wycen spółek technologicznych. Elon Musk może się pomylić w kwestii scenariusza rozwoju samochodów elektrycznych. Jeśli jako inwestorzy przystępujemy do jakiegoś fandomu, czy to Buffetta czy Muska, to z reguły odbieramy sobie możliwość w pełni samodzielnej oceny sytuacji rynkowej. Dlatego, że działanie wbrew opinii dobrowolnie wybranego przewodnika wiąże się ze sporym kosztem emocjonalnym.

1 Komentarz

Skomentuj Elon Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Trystero, I saw what you did here!!

“ mogą przejawiać komiczną ignorancję w wielu dziedzinach (mało tego, w ramach tej ignorancji mogą uważać się w tych dziedzinach za ekspertów)”