Inwestorzy na GPW i szukający swojej szansy w koszyku spółek o największej kapitalizacji znów zostali wystawieni na próbę wiary w sens inwestowania w WIG20. Kilkutygodniowe odbicia na Wall Street wyniosły część amerykańskich indeksów nad progi hossy i nawet jeśli większość z nich za chwilę złapie zadyszkę, inwestujący w Polsce zostaną z poczuciem, że naszemu rynkowi brakuje iskry. Patrząc jednak na relację między rynkami amerykańskimi i Europą, w tym GPW, trudno pominąć wpływ walut, które nie sprzyjają bykom poza Wall Street.

Nie odkryjemy tu żadnego faktu. Jeśli ktoś może, to powinien inwestować na rynkach zagranicznych, głównie amerykańskich i kupować to, co dla inwestora najlepsze – innowacje, szacunek dla akcjonariuszy, dbanie o dywidendę i sukces spółki rozumiany również jako wzrost kapitalizacji. Z takiej mieszanki zwykle wychodzą dobre rzeczy. Po przeciwnej stronie są różne szkodliwe dla naszych pieniędzy idee, iż spółki mają realizować cele polityczne lub wręcz rządowe, co powinno być raczej domeną firm, które nie są notowane na rynkach. Jeśli ktoś chce realizować takie działania, powinien spółkę znacjonalizować i wycofać z giełdy, która jest ostatnim miejsce do prowadzenia polityki gospodarczej.

Niemniej w ostatnich tygodniach problemy GPW, z akcentem na WIG20, nie są już tylko pochodną ryzyka regulacyjnego. Tak, mamy w WIG20 spółki przesadnie obciążone interesami innymi niż biznesowe, ale wiele z nich nie może poważnie odbić z banalnej przyczyny, jaką jest słabość złotego, a dokładniej siła dolara. Ten sam problem ma niemiecki DAX, który operuje w kontekście słabszego euro. Inwestorzy dolarowi zwyczajnie nie mogą pominąć faktu, że mocniejszy dolar oznacza stratę pieniędzy wydanych na świecie. Imponujące zwyżki mogą oczywiście zrekompensować ryzyko kursowe, ale imponujące zwyżki na rynkach są raczej rzadkością niż regułą. Regułą są zmiany bliskie średniej, a średnia będzie obciążona, gdy pojawia się słabość waluty.

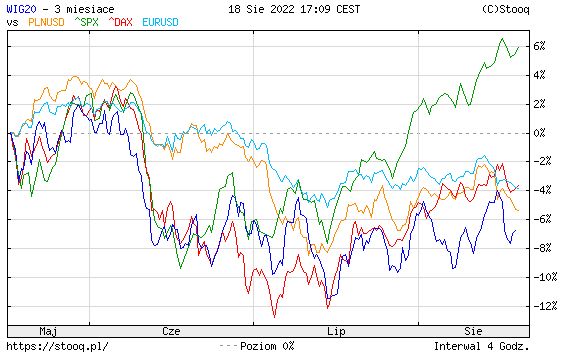

Jeśli spojrzeć na wykres poniżej – trzymiesięczne przebiegi S&P500, DAX-a, WIG20, EURUSD i PLNUSD – dość łatwo zidentyfikować moment, w którym korelacja między indeksami przegrała z korelacją z walutami. Jeśli chcemy w tym układzie sił impulsu wzrostowego ze strony walut, to powinniśmy kibicować Radzie Polityki Pieniężnej i Europejskiemu Bankowi Centralnemu. Jeśli dolar będzie dalej wygrywał – co jest możliwe, gdy uwzględni się sukces Rezerwy Federalnej w budowaniu wiary inwestorów w to, że sprowadzi inflację do celu – to w kolejnej hossie WIG20 może znów przegrać z indeksami rynków amerykańskich i przynieść zwroty, które pozostaną w cieniu banalnych ETF-ów na indeksy takie, jak S&P500 czy Nasdaq 100.

źródło: stooq

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.