Maj na wykresie indeksów WIG20 i WIG zostawił po sobie specyficzny rodzaj świecy, którą komentujący nasz profil twitterowy rozpoznał jako „byczy”, czyli pro wzrostowy sygnał.

Sprawdźmy więc jak to wszystko wygląda wizualnie i statystycznie. Celem jest znalezienie siły prognostycznej takiego sygnału.

Tak prezentuje się WIG20 w układzie świec miesięcznych, gdzie ostatnia, czyli owa majowa, została zaznaczona czerwoną obwódką:

W terminologii świec japońskich taki kształt po spadkowym ciągu nazywa się MŁOT. Wizualnie już na pierwszy rzut oka przypomina zresztą prawdziwy młotek. Posiada długi, dolny cień, który jest kilka razy dłuższy niż korpus (obszar między ceną otwarcia i zamknięcia). Sam korpus najlepiej gdyby był wzrostowy (biały), ale w ostateczności spadkowy (czarny, jak tutaj) również jest akceptowany. Powyżej korpusu cień najlepiej jeśli nie występuje, albo jest króciutki.

W teorii przypisywany jest do kategorii świec wskazujących na odwracanie trendu spadkowego na wzrostowy. Skupia w sobie następującą interpretację działań inwestorów:

Doszło do dominacji podaży, która nastawieniem negatywnym po otwarciu doprowadziła kurs do mocnych spadków. Na samym końcu tego dolnego cienia nastąpiło osłabienie wyprzedaży i kurs powracił do maksymalnej ceny lub w jej pobliże. To nieudana próba kontynuacji trendu spadkowego, która zakończyła się kontrofensywą popytu, zmieniając nastawienie rynku na pozytywne.

W klasycznej „price action” taką świecę określa się jako „Pin bar”, ale jeszcze ciekawsza jest jej specyficzna nazwa „Pinokio”, której już kiedyś poświęciłem -> wpis. W tej interpretacji rynek „okłamał” inwestorów, pokazywał, że chce spadać, rysując długi nos, ale okazało się to fałszywką.

Najważniejsze pytanie to oczywiście prognostyczna siła tego rodzaju świecy.

Na wykresach dziennych można znaleźć ich sporo, ale świece miesięczne to mniejsza ilość danych do analizy. Przejechałem więc historię na wykresie WIG20 w poszukiwaniu podobnych świec i zbadałem ich następstwa.

Pierwszy przykład podobny mamy do dyspozycji już na wyżej zaprezentowanym wykresie. Dorysowałem tam czerwoną strzałkę, która pokazuje młot jaki się pojawił podczas bessy w 2018 roku, zakończonej po pandemii w 2020 r.

No i mamy pierwsze rozczarowanie. Ten młot wówczas nie okazał się świecą zmiany trendu na wzrostowy, był tylko przerwą w dalszych spadkach.

Dwa nietypowe przypadki mieliśmy w 2006 i 2007 roku. Jednak nie wystąpiły one po trendzie spadkowym, lecz jako przerywniki w hossie, co od biedy można uznać tylko jako odwrócenia korekt spadkowych:

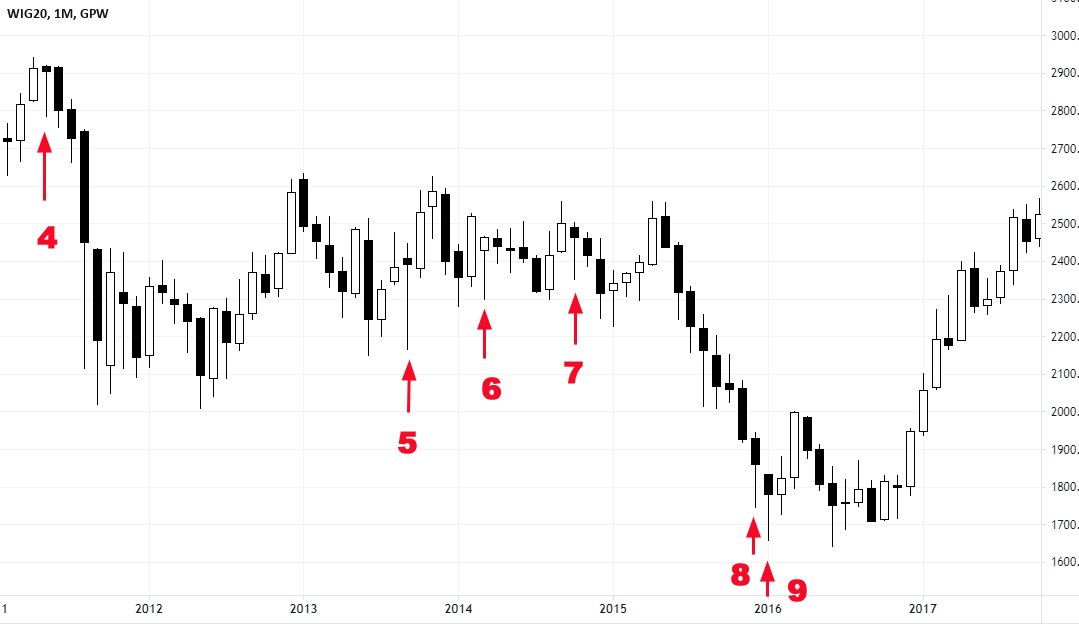

Większa ilość to lata 2011-2018:

Nr 4 pojawił się na szczycie, więc nawet trudno go zaliczać. Z kolei te od 5 do 7 pojawiły się w trendzie bocznym, są głównie tzw. świecami wewnętrznymi, więc ich użyteczność jest ograniczona. Tak naprawdę najlepszym przypadkiem jest ta nr. 9, która stała za odwrotem trendu w 2016 roku. Świeca przed nią nr. 8 była pułapką. Trzeba jednak brać pod uwagę, że oddziaływanie młota liczymy dopiero, gdy następująca po niej świeca przekracza jej maksimum.

I wreszcie najstarsze wystąpienia:

Przypadek 10 to rok 1994 – nie towarzyszyło mu odwrócenie trendu, ale też świeca kolejna nie wyszła poza maksimum, więc nie zaliczamy tego. Za to ostatni przypadek nr 11 odwrócił ponownie krótką bessę techniczną.

Na WIG wystąpienia były mniej więcej w podobnym miejscu, więc niewiele to zmienia.

Mieliśmy więc 11 przypadków, w tym tylko 3 tak naprawdę zgodne z regułami sztuki. Z nich 2 rzeczywiście stały za odwrotem bessy.

Mało danych w sensie statystycznej istotności. Więc o pewnej wartości prognostycznej możemy mówić bardzo ostrożnie.

Z ciekawości przejrzałem dane S&P500. Okazuje się, że tam, przez dużo większy zakres czasu, wcale nie pojawiło się więcej przypadków młota. Praktycznie żadnego na odwróceniu bess. Jeśli już, to odwracały korekty, albo stały za kontynuacją trendów wzrostowych.

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.