Jako inwestorzy bardziej chyba przejmujemy się podwyżkami stóp przez Fed niż przez NBP. Czy zasadnie?

Tegoroczna silna korekta na giełdach USA i świata tłumaczona jest przede wszystkim właśnie nadchodzącymi podwyżkami stóp i zakończeniem luzowania ilościowego przez Fed. Istnieją obawy, że to może zakończyć hossę w ogóle. I o te właśnie obawy zapytaliśmy na naszym profilu twitterowym w takiej oto sondzie:

Jak widać obawy o stan portfeli są istotne z tego właśnie powodu, nawet jeśli to jedynie lęk spowodowany niepewnością, a niekoniecznie odbicie realnych analiz, nastrojów i oczekiwań.

Domyślam się, że 18,4% głosujących ignoruje owe podwyżki choćby z tego powodu, że stosując timing jakiegoś rodzaju w tradingu uniezależnia się od tej koniunktury, poszukując bardziej krótkoterminowych ruchów w różnych miejscach rynku. Zresztą z taką intencją dodałem ów punkt do sondy.

Z kolei 26,4% głosujących albo zabezpieczyło/zdywersyfikowało portfel, albo raczej nie wierzy, że Fed może zaszkodzić akcjom.

A w takim razie skoro 43,6% czuje owe obawy, to na ile wydają się one uzasadnione?

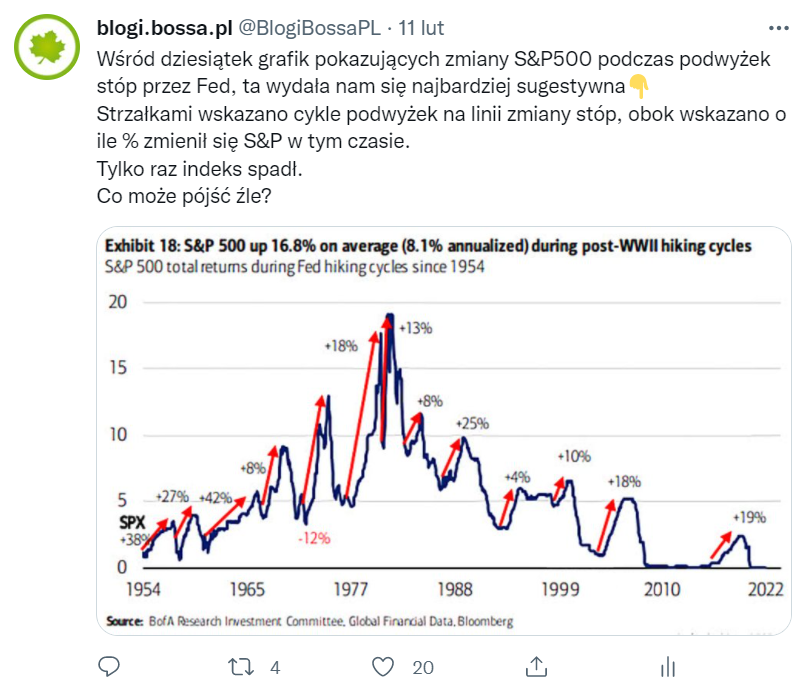

Gdyby kierować się statystykami z przeszłości, strach już teraz przed bessą nie znajduje dostateczne umotywowanych dowodów. Zresztą i to pokazywaliśmy na twitterze wraz z powyższą sondą. Poniekąd może miało to wpływ na ocenę i wybór odpowiedzi. Przypomnę więc wykres ze statystyką, który powiesiliśmy na profilu, a zaczerpnięte zostały z materiałów Bank of America:

Granatowa linia pokazuje zmiany wielkości stóp procentowych w USA od 1954. Czerwone strzałki wskazują wszystkie cykle podwyżki tych stóp. Przy każdym z tych cykli podwyżek dodano informację, o ile zmienił się w tym samym czasie indeks S&P 500.

Jak widać tylko raz indeks zakończył cykl podwyżek na czerwono. I gdyby kierować się logiką, to takie zachowanie jest całkowicie usprawiedliwione. Stopy podwyższa się również dlatego, że gospodarka działa na zbyt szybkich obrotach, co znajduje odbicie w zyskach spółek giełdowych. Dopiero pełen cykl podwyżek może prowadzić do ewentualnego przegrzania i recesji. To jednak zmartwienie na koniec owego cyklu, a nie na jego początku.

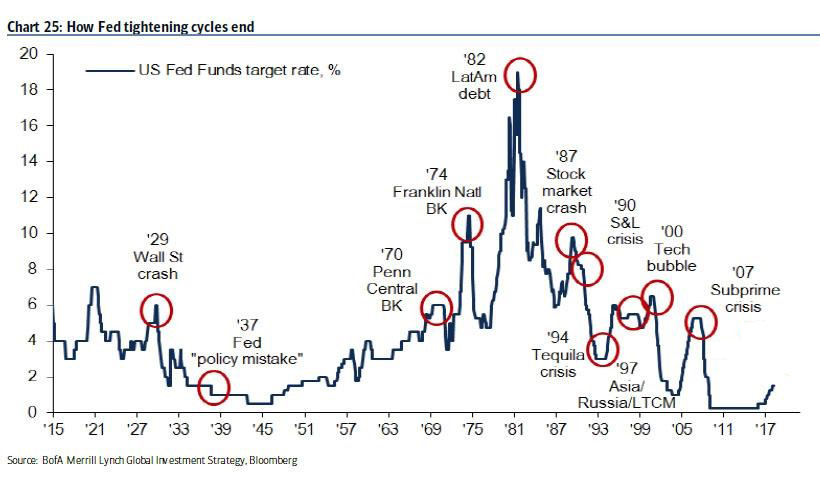

Widać to na wykresie tego samego Bank of America z archiwum, gdzie poważne kryzysy są zaznaczone na krzywej zmiany stóp procentowych od 1915 roku:

Koniec podwyżek zbiegał się z bessami, recesjami czy nawet krachami, co również jest logiczne z ekonomicznego punktu widzenia, którego nawet nie trzeba tłumaczyć. W tym układzie obawy o spadki mogą być uzasadnione, ale na dzisiejsze umiejscowienie w cyklach przedwczesne. Teoretycznie mamy czas by portfele przebudować z powodu tych obaw gdy USA wrócą do ewentualnych wzrostów po obecnej korekcie.

Ale nieco prowokacyjnie zadam w takim razie inne, mocno powiązane z powyższym pytanie:

Skoro profesjonalni zarządzający wiedzą o tych zależnościach, to dlaczego wyprzedawali przez ostatnie tygodnie akcje zamiast czekać do końcówki cyklu podwyżek?

Przejrzałem bowiem przepływy kapitałów od początku tego roku i widać, że to właśnie fundusze w USA masowo likwidowały zaangażowanie netto w akcje, a odbierają od nich te papiery przede wszystkim inwestorzy detaliczni (tzw. słabe ręce) oraz same korporacje w procesie buybacks, czyli odkupu akcji własnych. Są sprytniejsi, lepiej prognozują, a detal jak zwykle „gasi światło”, czyli kupuje na górce hossy?

Nie do końca aż tak czarno-biało to wygląda.

Prawdą jest, że inwestorzy detaliczni udali się w tym roku na szalone zakupy akcji. Od początku roku na giełdy akcji całego świata wpłynęło z ich strony netto 152 mld $ kapitałów (wg analityków Goldman Sachs)! W ten sposób przekroczono mocno wyśrubowany rekord z początku 2021 roku! Z tego 46 mld $ to wpływ z ostatniego tygodnia, 4-ty najwyższy w historii. A jednocześnie trwa wielki exodus z obligacji.

Nierozważne? Inwestorzy detaliczni jak widać nie mają globalnie obaw o koniunkturę i kupują obecny dołek, nie posiadając zresztą specjalnie lepszych alternatyw inwestycyjnych w świecie realnie ujemnych stóp procentowych, gdzie posiadanie gotówki to ryzyko. Choć akurat do akcji amerykańskich ta struga pieniędzy płynie teraz najwolniej, czyli jakiś efekt obaw istnieje. Pieniądze jak się okazuje ciągną teraz do rynków Emerging oraz do Europy.

„Moral hazard”, czyli bezwarunkowe liczenie na wsparcie Fed zawsze wtedy, gdy pojawiają się na giełdzie spadki, przestało teoretycznie mieć uzasadnienie, ale inwestorzy mimo to masowo kupują akcje. Cóż, rozliczymy racjonalność tego posunięcia za jakiś rok. W wielu aspektach dziś jest to mimo wszystko racjonalne, nawet jeśli wypływa w jakiejś mierze z FOMO.

A dlaczego wyprzedawały się fundusze?

To nie tyle wyprzedaż ile rotacja. Technologie, czy szerzej spółki wzrostowe, popadły w niełaskę, szczególnie po marnych wynikach Facebooka, więc są wyprzedawane, a pieniądze płyną ku spółkom typu value. Zaangażowanie funduszy w akcje spółek technologicznych jest obecnie najniższe od 15 lat (wg sondy BofA). Gdy tylko na początku lutego nastąpiło odbicie na giełdach, fundusze również zaczęły kupować, głównie jednak akcje tradycyjnych branż.

Poza tym zmienność podczas korekty wzrosła na tyle, że fundusze z automatu musiały pozbyć się część akcji w procesie delewarowania, które zmniejsza ryzyko.

Do tego w sporej skali miała miejsce operacja hedge funduszy w opcjach, czyli kupno opcji zabezpieczających typu put. Zabezpieczenie to nie to samo co wyprzedaż akcji, zwykła polisa od ryzyka, choćby od tego wynikającego z operacji wojsk rosyjskich. To wiąże się jednak z tym, że ich wystawcy sami musieli w sporej skali zabezpieczać się w krótkich pozycjach na akcje lub ETFy. W ten sposób dokładali do szybkości spadków i koło się zamykało.

A przy tym ogromna podaż w USA popłynęła z funduszy typu CTA, które automatycznie podążają za trendami (trend following). Kiedy na przełomie roku indeksy runęły, ten ruch został przyśpieszony właśnie przez masową podaż z tej właśnie strony, w dużej mierze decyzjami z algorytmów. Gdy odbicie w górę będzie miało dostatecznie duży zasięg, one właśnie dołożą się do popytu, odwracając krótkie pozycje i akcelerując tym samym wzrosty.

Oczywiście część funduszy naturalnie widzi pewne ryzyko w końcu cyklu hossy spowodowanej działaniami Fed (słynne „don’t fight the Fed”). To widać było choćby po wypowiedziach wielu prominentnych zarządzających tego typu funduszami, którzy czasem wprost mówili o bańce.

Niemniej jednak zyski spółek giełdowych nadal rosną w niezłym tempie, pomimo wąskich gardeł gospodarka ma się dobrze, można więc żywić przekonanie, że po tej wielkiej rotacji wrócą wzrosty. Analitycy szacują, że tego typu rotacja może zabrać cały kwartał.

–kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czekam na artykuł "Wszyscy jesteśmy Kanadyjczykami". Nie twoje klucze, nie twoje pieniądze.

Macie use case dla BTC lub złota jeśli wolicie coś co sprawdzało się od wieków.