Nie będzie przesadą stwierdzenie, że to w dużej mierze dzięki opcjom na akcje indywidualni inwestorzy tak napędzają wzrosty indeksów w USA.

A właściwie nie tyle dzięki opcjom, co implikacjom z nich wynikających w postaci tzw. gamma squeeze. To określenie powinno stać się słowem, czy może wyrażeniem roku. Z pewnością wielu inwestujących je słyszało, ale nie każdy jest w pełni świadomy na czym polega i jak w praktyce działa. Wypełnijmy tę lukę w najprzystępniejszy sposób.

Pandemiczny okres na giełdach w USA wypromował kilka zjawisk, które zmieniły układ gry na Wall Street. Na przykład znaczący wzrost w obrotach inwestorów indywidualnych (ok. ¼ całości), a w ślad za tym niewidziane dotąd procesy typu „meme investing”, czyli masowe kupowanie pojedynczych spółek, w których nagromadziło się spore ilości krótkich pozycji funduszy, prowadzące do wzrostów liczonych w setkach procent. To tzw. „short squeeze”, czyli „wyciskanie krótkich”.

Fundamenty przestały mieć znaczenie w decyzjach i ocenach kondycji wielu tego typu spółek, nadzór jest bezradny, masy potrafią robić to, co wcześniej przysługiwało jedynie potężnym funduszom – „kręcenie rynkiem” mówiąc kolokwialnie. Analizy dowolnego typu nie mają tu zastosowania do prognozowania rynku, masowe uderzenie wystarczy by przez tygodnie zagonić rynki wysoko i co tu dużo mówić- drogo. Nie udało by się tego bez wsparcia Fed ze skupem aktywów, bez czeków stymulacyjnych i bez przymusowego siedzenia w domach z powodu pandemii.

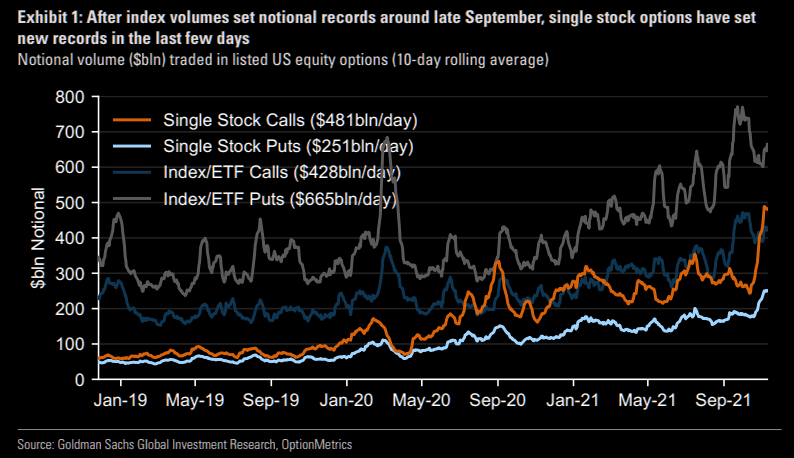

Ogromnym i gwałtownym wzrostom, nie tylko jednak spółek memowych dodajmy, pomógł też odkryty przez detalicznych inwestorów wkrótce po wybuchu pandemii rynek opcji. Inwestorzy nauczyli się, że nie trzeba wcale dużych pieniędzy żeby trząść rynkami, to samo można robić za niewielkie stawki wsparte lewarem. Nastąpiła więc eksplozja zainteresowania tego rodzaju instrumentami, pokazuje to choćby poniższy wykres obrotów opcjami na ETFy indeksowe i pojedyncze spółki:

O ile opcje na indeksy czy ETFy to domena instytucji, które w ten sposób zabezpieczają pozycje, o tyle opcje na pojedyncze spółki (single stock) to środowisko idealne dla małych inwestorów. Bo skoro przyszedł czek stymulacyjny na 600$, za który nie dało się kupić nawet 1 akcji Apple przed podziałem, to można było za to kupić kilka opcji na wzrosty (call) i kontrolować znacznie nawet większy kawałek rynku dzięki lewarowi. Udział tego typu inwestorów z kilkoma opcjami w portfelu również znacząco wzrósł.

Mamy tu więc rekordy obrotów, rekordy otwartych pozycji w opcjach, rekordy kursowe akcji objętych opcjami, a przy tym nieproporcjonalnie duża ilość opcji na wzrosty, czyli calls, w porównaniu do opcji na spadki, czyli puts. Interes kręci się wspaniale.

I tu dochodzimy do zjawiska „wyciskania gammy”, czyli „gamma squeeze”, które spowodowało wiele wspaniałych rajdów kursów spółek w górę.

W dużym skrócie i uproszczeniu na czym to polega:

Inwestorzy kupują opcje call (na wzrosty) od ich wystawców, którymi często są market makerzy (powiedzmy, że to jakieś podobieństwo do naszych animatorów). Są to opcje na krótkie terminy wygasania, typu tydzień/dwa, wybitnie więc spekulacyjne (po ich rozliczeniu w dniu wygasania kupuje się kolejne serie). Aby otworzyć taką pozycję wystarczy wpłacić „zadatek”, czyli tzw. premię. Powiedzmy, że 5$ za 1 opcję na Amazon, którego akcja jest warta 1500 $. Za czek na 600$ można więc kupić 120 opcji, co na 1 normalną akcję nawet by nie starczyło.

Wystawcy tych opcji zabezpieczają swoją pozycję na rynku tak, by ponosić jak najniższe ryzyko. Ponieważ wystawiając opcję call zajmują tym samym krótką pozycję na danej spółce, dlatego aby się zabezpieczyć kupują normalne akcje danej spółki. Ich ilość zależy od wielu czynników typu zmienność, odległość ceny opcji od kursu samej spółki, od czasu do wygasania itd. Dzięki temu jeśli rośnie cena akcji to zyskują na nich, tracąc jednocześnie na opcji, którą akcje ubezpieczają.

To ile akcji do zabezpieczenia wystawionej opcji muszą kupić opisują współczynniki określane od greckich liter alfabetu (jak przy wariantach wirusa SARS2, cóż za zbieżność). Dwa podstawowe greckie czynniki opisujące wartość opcji do Delta i Gamma. Nie będę wchodził w detale ich budowy i działania, dla wielu inwestorów to może brzmieć jak czarna magia. Jeśli ktoś potrzebuje takiej wiedzy to zapraszam na:

https://bossa.pl/edukacja/kurs-gieldowy/kurs-o-opcjach/greeks-czyli-opcyjna-greka.

Uprośćmy jednak dla celów poglądowych:

Delta – określa o ile zmieni się cena opcji przy zmianie ceny akcji o 1 USD, wskazując Market Makerowi, jaki ułamek akcji musi kupić, by zabezpieczyć ryzyko.

Gamma – mierzy, jak gwałtownie zmienia się Delta opcji w odpowiedzi na ruch ceny akcji, wymuszając na Market Makerach ciągłe i szybkie korygowanie pozycji zabezpieczającej, aby zamortyzować swoje ryzyko do najlepiej zera.

I tu leży cały „dowcip” pomysłu – im większe wzrosty kursu spółki, tym większe ilości tych akcji musi kupować wystawca, a to przełożenie potrafi nabrać monstrualnych rozmiarów. Normalnie opcje są instrumentem pochodnym, teoretycznie nie mającym wpływu na kurs akcji, ale to właśnie mechanizm zabezpieczania transferuje popyt z opcji na rynek akcji.

To jest właśnie owe „gamma squeeze”: posiadacze opcji kupują ich coraz więcej, napędzając popyt, który jest wzmacniany przez inwestorów normalnie inwestujących w same akcje, a kiedy nabiera to rozpędu kuli śnieżnej jak w przypadku spółek memowych, tym więcej akcji MUSI kupować wystawca opcji żeby się zabezpieczyć. Samowzmacniająca się pętla. Popyt wystawców opcji eksploduje, tratują się w zakupach akcji na parkiecie, wzmagając wzrosty, które przy okazji przyciągają innych inwestorów, ale też powodując masowe zamykanie krótkich pozycji. Wystawcy teoretycznie nic nie tracą przy tym, ale mają ogrom roboty z zabezpieczaniem.

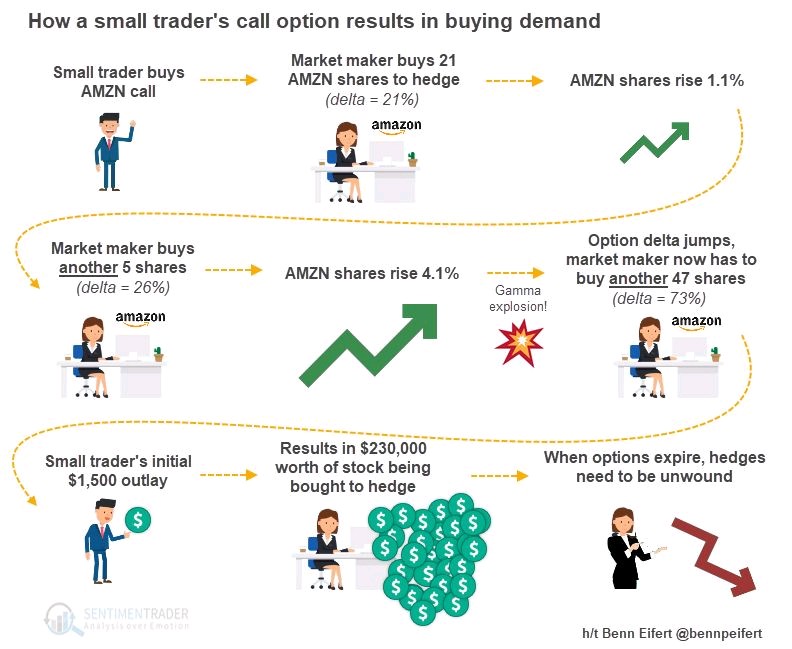

Świetnie tłumaczy to poniższy obrazek, który krążył rok temu po twitterze (pokazane jest na nim źródło jego pochodzenia):

Pierwszy krok, czyli inwestor kupił 1 opcję na Amazon, a wystawca zabezpieczył się 21 sztukami samych akcji. Kiedy jednak kurs Amazona gwałtownie wzrósł w krótkim czasie nastąpiło „gamma squeeze” („gamma explosion” na rysunku) i wystawca musiał w sumie kupić akcji aż za 230.000 USD żeby się zabezpieczyć!

Jeśli coś może przypominać „derywaty jako broń masowej destrukcji” z powiedzenia Warrena Buffetta, to właśnie coś takiego. Trzeba przy tym przypomnieć, że owo zjawisko działa w podobnie masowy sposób w obie strony.

Kiedy bowiem kurs akcji spada, wówczas wystawca MUSI pozbyć się części, często znaczącej, z tego zabezpieczenia, a więc sprzedaje masowo duże ilości akcji, co z kolei akceleruje podaż. A zawsze musi to robić podczas wygasania opcji. Dlatego tego dnia rynek często się obawia. Jeśli bowiem inwestorzy nie zrolują pozycji, czyli nie kupią nowych opcji call, to podaż akcji z zabezpieczenia może być ogromna, szczególnie przy mocnych spadkach rynków i przy tych poziomach obrotu. To może być Armagedon opcyjny. Póki co rynki rosną, więc o tych obawach się nie myśli…

Nie tak dawno głośno było o napędzaniu w ten sposób ogromnych wzrostów Tesli. Fundusze kupowały duże ilości akcji, a do tego za grosze kupowano teoretycznie bezwartościowe opcje call tzw. out-of-the-money, czyli wygasające bez zysku, i w ten sposób zmuszano wystawców do kupna sporych ilości akcji w zabezpieczenie (gamma squeeze). To dlatego, że gwałtownie zaczęła działać opisywana wyżej pętla, wzmocniona samym nimbem marki Tesla. Wszystko jednak jest legalne, a że wypaczające tzw. price discovery, a więc realną wycenę? To na inną opowieść.

—kat—

4 Komentarzy

Skomentuj Tomasz Symonowicz Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wszystko jest OK pod warunkiem, że stonksy idą w górę. Jeśli ten sam system podczas bessy będzie wywalać z rynku Vanguarda to opcje staną się nielegalne?

Pytanie do autora, czy Polacy mają dostęp do tego typu derywatów? Opcje w EU różnią się poza tymi, które znamy z USA.

Z tego co wiem nie mamy limitów w zakładaniu rachunków do obrotu amerykańskimi opcjami u brokerów zagranicznych

"nadzór jest bezradny" wobec short squeeze. Przerażające 😉