W porannym newsletterze Bloomberga przedstawiono dwa zagadnienia o dużym znaczeniu dla inwestorów. Obydwa związane są z sentymentem konsumentów i ogólną opinią społeczeństwa o sytuacji gospodarczej.

Punktem wyjścia do rozważań był wynik badań nastrojów konsumentów Uniwersytetu Michigaan. Ostatni odczyt na poziomie 66,8 był najniższy od dekady. Joe Weisenthal stwierdził, że przy mocnym rynku akcji, mocnym rynku pracy należy wskazać wysoką inflację jako przyczynę słabego sentymentu amerykańskich konsumentów. Można jeszcze dodać bardzo mocny rynek mieszkaniowy, który ze względu na poziom partycypacji ma dużo większe znaczenie dla przeciętnego Amerykanina niż rynek akcji.

Z drugiej strony nie byłbym tak jednoznaczny w ocenie rynku pracy. W jednym aspekcie wygląda on bardzo dobrze – myślę o niskim bezrobociu i dużej liczbie ofert pracy. W innym aspekcie wygląda źle – myślę o wyraźnie spadających realnych wynagrodzeniach. Można pokazać dane sugerujące, że pod względem realnych wynagrodzeń rynek pracy w USA wygląda najgorzej od początku lat osiemdziesiątych (proszę zauważyć, że część tego spadku wynika ze spadku liczby przepracowanych godzin). Jednak to co dzieje się z realnymi wynagrodzeniami ma bezpośredni związek z inflacją.

Zasygnalizowałem powyżej pierwsze zagadnienie: społeczne i polityczne koszty podwyższonej inflacji okazują się wysokie, moim zdaniem dużo wyższe niż zakładali to politycy i bankierzy centralni gdy podejmowali decyzje o bezprecedensowych bodźcach monetarnych i fiskalnych w 2020 roku. Polityczne koszty wysokiej inflacji obserwujemy także w Polsce co jest szczególnie interesujące bo występują one przy rosnących realnych wynagrodzeniach. Realne wynagrodzenia w Polsce rosną około 3% rok do roku, przy wysokiej inflacji, a mimo to inflacja staje się kluczowym zagadnieniem politycznym i społecznym. Można sobie wyobrazić co dzieje się w państwach takich jak USA gdzie przy wysokiej inflacji realne wynagrodzenia spadają.

Na początku roku pisałem o potencjalnym, nowym paradygmacie polityczno-gospodarczym wynikającym z faktu, że społeczeństwa, które doświadczyły „dobrodziejstw” gigantycznych transferów pieniężnych od rządów w okresie pandemicznej recesji będą ich oczekiwać także w przypadku kolejnych recesji (niekoniecznie o pandemicznym podłożu). Taki scenariusz byłby moim zdaniem drugim, po bodźcach monetarnych, wsparciem dla wycen aktywów finansowych. Podwyższona inflacja a konkretnie wysokie polityczne koszty podwyższonej inflacji trochę komplikują ten scenariusz, sprawiają, że nie wydaje się on oczywisty.

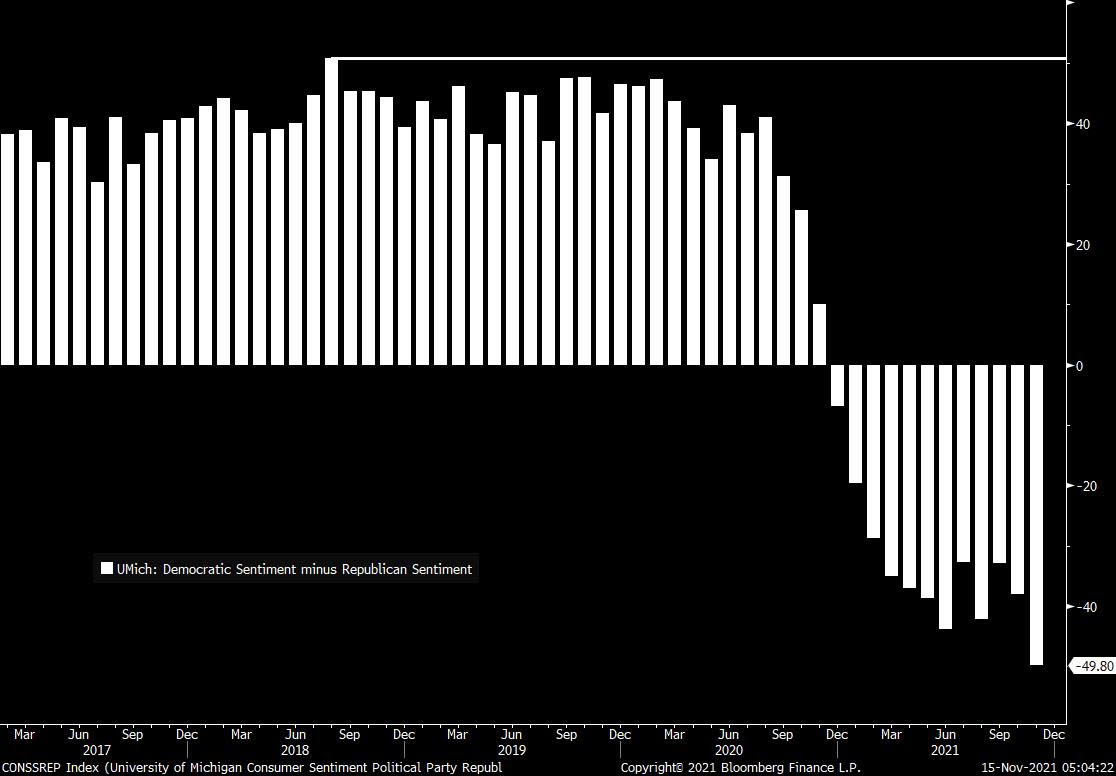

Drugie zagadnienie związane z nastrojami konsumentów dotyczy luki politycznej. Otóż różnica pomiędzy sentymentem konsumenckim republikanów i demokratów wynosi -49,8 punktów. Wyborcy Partii Republikańskiej mają zdecydowanie gorsze nastroje konsumpcyjne niż wyborcy Partii Demokratycznej. Jeśli weźmiemy pod uwagę sentyment republikanów to okaże się on niższy niż w marcu 2009 a więc w dołku globalnego kryzysu finansowego.

Warto zauważyć, że opisana wyżej luka w sentymencie, w ocenie sytuacji gospodarczej nie jest zjawiskiem nowym. Od dekad wyborcy rządzącego ugrupowania w USA lepiej oceniają sytuację gospodarczą niż wyborcy partii, która jest w opozycji. Nawet skala luki nie jest na historycznych maksimach. Latem 2018 roku luka polityczna w sentymencie konsumenckim przekraczała 50 punktów. Wtedy prezydentem był Donald Trump i to wyborcy Partii Demokratycznej mieli dużo gorsze nastroje niż wyborcy Partii Republikańskiej.

Podobne zjawisko występuje w Polsce. Z wrześniowego badania nastrojów społecznych CBOS wynika, że luka polityczna w ocenie sytuacji gospodarczej w Polsce jest bardzo wysoka. Tak wygląda jeśli weźmiemy pod uwagę ocenę netto czyli różnicę pomiędzy odpowiedziami „dobra” a „zła”:

- Wyborcy PiS: +69

- Wyborcy KO: -45

- Niezamierzający głosować: -20

Uwzględniłem grupę niezamierzających głosować jako swego rodzaju punkt neutralnego odniesienia. Takie założenie nie tylko pokazuję gigantyczną lukę w ocenie sytuacji gospodarczej pomiędzy zwolennikami rządu a opozycji ale sugeruje także, że rozmiar luki jest wynikiem politycznego skrzywienia „po obydwu stronach barykady”. Jedna strona wydaje się patrzeć na sytuację gospodarczą przez różowe okulary, druga strona wydaje się widzieć wszystko w czarnych barwach.

Wspominam o tym, po raz kolejny, na blogu inwestycyjnym bo zakładam, że pokazane wyżej różnice w nastrojach konsumenckich czy ocenie sytuacji gospodarczej mogą (i mają) wpływ na podejmowane decyzje finansowe i inwestycyjne. Ten wpływ nie musi się przejawiać w bezpośrednich decyzjach o otwarciu czy zamknięciu pozycji – choć nie wykluczałbym takiego efektu w przypadku głośnych wydarzeń politycznych takich jak wybory. Myślę, że wpływ luki politycznej czy ideologicznej na decyzje inwestycyjne może być silny na etapie alokacji.

Na przykład preferencje polityczne mogą mieć silny wpływ na ocenę ryzyka politycznego, w przypadku Polski konkretnego ryzyka jakim jest wyjście z Unii Europejskiej, a przez to na skłonność do zabezpieczenia tego ryzyka przez dywersyfikację geograficzną. Z reguły inwestycyjne rozważania o znaczeniu skrzywienia politycznego w inwestowaniu skupiają się na scenariuszach, w których inwestorzy mają zbyt pesymistyczne podejście do rynków finansowych, a przez to zbyt konserwatywną alokację, ze względu na przekonanie, że zwycięstwo nielubianego przez nich kandydata „nie może się dobrze skończyć”. Wyborcy McCaina, Romneya, Clinton i Trumpa doświadczyli tych nastrojów w 2008, 2012, 2016 i 2020 roku.

Nie można jednak wykluczyć przeciwnego efektu – sytuacji, w której zwolennicy rządzącego ugrupowania niewystarczająco poważnie traktują oczywiste ryzyka gospodarcze (jak błędy w politycy monetarnej) czy polityczne (jak ryzyko wyjścia z Unii Europejskiej). Warto powracać do tego zagadnienia bo w coraz bardziej spolaryzowanym świecie (przynajmniej na poziomie mediów i mediów społecznościowych) luka polityczna może mieć coraz większe znaczenie. Po prostu dlatego, że zostaje bardzo mało przestrzeni na neutralne, niezaangażowane podejście.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.