Fenomen „szczęścia początkującego”, czyli pierwszej wygranej niedoświadczonego gracza w sporcie, hazardzie czy inwestycjach, tak naprawdę nie istnieje według naukowych teorii.

Jest poniekąd iluzją, ale wytłumaczalną. Choć przecież zdarza się w życiu nader często, jak może się wielu osobom wydawać, szczególnie tym, którzy doświadczyli tego na własnej skórze.

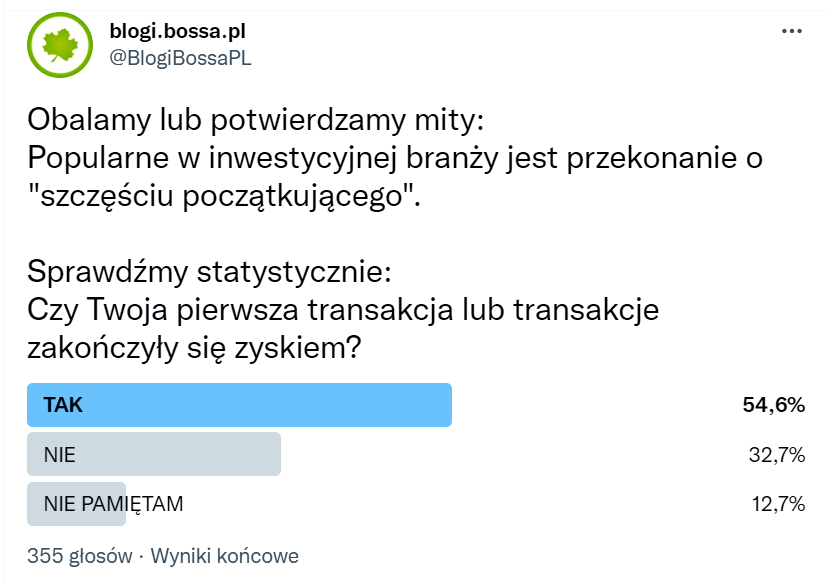

Żeby sprawdzić owe statystyki powodzenia w pierwszym podejściu do inwestowania, wrzuciłem na nasz twitter stosowną sondę, która po zakończeniu głosowania prezentuje się tak oto:

Ponad połowa głosujących przyznała jak widać, że pierwsze wejście na rynek okazało się zyskowne. Pytanie tylko: czy to w jakiś sposób udowadnia lub obala istnienie owego efektu? Albo inaczej: jakiś procent odpowiedzi na TAK mogłaby stanowić jego potwierdzenie? No bo jeśli naprawdę by istniał, to może niemal wszyscy powinni paść jego ofiarą?

W zasadzie więc tym samym nic nie obalimy, ale chodziło bardziej o pretekst do refleksji oraz do stworzenia statystyki, z którą można jakoś polemizować albo używać w ewentualnych dyskusjach. Na przykład na imieninach u cioci, podczas których jakiś kuzyn pochwalił się, że coś tam ugrał na giełdzie w pierwszych transakcjach, chociaż nie ma o niej pojęcia, a w takim razie rzuca pracę i zaczyna inwestować na serio. Przytoczenie powyższej statystyki niewiele pomoże w przekonaniu go, żeby się tak nie spieszył, ale daje już fundament pod bardziej merytoryczną dyskusję. Do której argumentów chciałbym niniejszym podrzucić.

Niżej podpisany nie miał takiego szczęścia. Pierwszy raz kupione akcje, a był to bank WBK, straciły sporo chwilę po kupnie. To z powodu wyborów w naszym kraju, które wygrali ci, na których nie stawiano, wobec czego giełda się zatrzęsła. A były to czasy braku płynności, kiedy sesja + lub – 10% z zawieszeniem notowań była normalnością a nie anomalią. I skończyło się jakąś niewielką stratą po przeczekaniu, ale złe wspomnienia zostały na dłużej. Potem stały się pretekstem do powiedzenia sobie: no nie, tak tego nie zostawię, muszę się dowiedzieć jak to wszystko działa i profesjonalnie ograć ten system.

Tego rodzaju statystyka stanowi właśnie świetny emocjonalny bodziec, pierwszy raz raczej dobrze się pamięta i przywołuje czasem w rzewnych wspomnieniach jako zły lub dobry omen, albo jako element odniesienia do własnych postępów po latach. Ale owo szczęście początkującego nie jest dobrym wskaźnikiem przyszłego powodzenia na giełdzie, ani dobrą edukacyjną wskazówką.

Z jednej strony bowiem wielu z grupy tych, którzy po raz pierwszy jednak stracili, zrezygnowało z dalszego inwestowania po takim niepowodzeniu. Nie dali więc sobie nawet szansy poznania prawdziwych powodów porażki i wyciągnięcia z nich prawidłowych wniosków, a przy tym mogli zostać straumatyzowani przegraną na całe życie.

Z drugiej strony ci, którym się pierwszy raz powiodło, potem mogli i tak wszystko stracić czując się zbyt pewnie. I również mogła dotknąć ich niezasłużona trauma i brak odpowiedniej nauczki. Obu grup nie ma już z nami i nie mogli brać udziału w tej ankiecie, są najpewniej poza rynkiem. Gratulacje dla wszystkich tych, którym udało się obu pułapek uniknąć i przetrwać.

Inwestowanie jest bardzo demokratycznym i egalitarnym przedsięwzięciem. Na podstawowym poziomie nie potrzeba dosłownie nic poza elementarną wiedzą gdzie kupić fundusz albo jak składać zlecenia na akcje, a potem stać się pasywnym inwestorem. Biorąc pod uwagę, że akcje przez większość czasu rosną, a jak nie rosną to wystarczy poczekać aż to zrobią gdy minie bessa/korekta, i w zasadzie wyjście na zysk nie jest aż takim problemem. I tak szczęście początkującego może trwać latami, tak długo jak utrzymuje się koniunktura. Ucząc tym samym pewnych złych nawyków oraz przekonań.

W branży mamy na to dobry cytat:

Co oznacza w dużym skrócie, że kiedy giełdy rosną każdy może zarabiać, bez względu na swoje umiejętności i wiedzę, ale często właśnie ci szczęściarze myślą, że te zyski to tylko ich zasługa i efekt zdolności typu przewidywanie, prognozowanie, dobre wybory, siła charakteru itd. Wszyscy, którzy przetrwali wiedzą jednak, że to tak nie działa i nauka pokory to jedna z pierwszych lekcji jaką trzeba odebrać w inwestowaniu.

A czy ktoś celowo zaczął inwestować z myślą właśnie o szczęściu początkującego? Na zasadzie: robię skok, zgarniam kasę i wycofuję się, powinno się udać bo tak to działa za pierwszym razem. Jeśli słyszycie, że ktoś takie coś planuje, pokażcie jej/jemu powyższą statystykę.

Dużo gorzej sprawa wygląda w przypadku tradingu na rynku forex czy kryptowalut, gdzie pasywność często się już tak nie udaje. To znaczy udaje się o ile nie jest to rachunek nadmiernie lewarowany albo trader okaże siłę woli. Bo jeden kupi np. bitoina albo kontrakt na parę EUR/PLN pierwszy raz w życiu i trafi w kierunek, albo nawet i ze 2-3 razy tak mu się uda. A ktoś inny od razu po zakupie wpadnie w obsunięcie, więc postanawia zostać długoterminowym inwestorem, do czasu aż za kilka miesięcy kurs nie wróci, ale po drodze zabrakło depozytu albo minus 50% skłoniło go do ucieczki. Szanse przeżycia szczęścia początkującego są dużo niższe niż w akcjach, ale sam mechanizm jest podobny.

No właśnie, ale co to za mechanizm? I dlaczego ów fenomen nie jest uznawany naukowo mimo, że występuje w przyrodzie? To temat na nieco dłuższą chwilę, więc zapraszam po wyjaśnienia do kolejnego wpisu.

–kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

U mnie pierwsze kupno akcji to Swarzedz. Rok 1994. Nie bylo szczescia poczatkujacego… Zapamietalem na cale zycie 🙂

Ja miałem kilka akcji mBanku. Zyskałem, ale późniejsze inwestycje nie były udane. Nauczyłem się nie tracić i poznałem ciekawych ludzi. Zacząłem też wierzyć w teorie spiskowe. 😐