Często zdarza się tak, że najciekawszym fragmentem raportu analitycznego jest jego część, w której analitycy przedstawiają zmiany jakie zaszły w ich nastawieniu od poprzedniego wydania raportu i wyjaśniają jakie wydarzenia, jakie czynniki skłoniły ich do zmodyfikowania prognoz i rekomendacji.

Z taką sytuacją zetknąłem się przy lekturze raportu Bank of America poświęconego czternastu potencjalnie transformacyjnym technologiom. Analitycy BofA w taki sposób uzasadniają przydatność swojego raportu: Niezdolność do zidentyfikowania dziś technologii, które zmienią przyszłość może oznaczać przegapienie kolejnych rewolucji. Tempo z jakim technologiczne trendy przekształcają przedsięwzięcia biznesowe jest zawrotne a rozpowszechnienie się niektórych technologii – jak smartfony czy odnawialna energia – wyprzedziło prognozy ekspertów o całe dekady ponieważ ludzi myślą w sposób liniowy a postęp następuje w sposób wykładniczy.

Analitycy BofA przekonują, że ze względu na kilka meta-trendów technologicznych (eksplozja tworzenia, gromadzenia i przetwarzania danych, gigantyczny wzrost mocy obliczeniowych i gwałtowny postęp w dziedzinie sztucznej inteligencji) możemy znajdować na progu jednego z najbardziej transformacyjnych technologicznie i biznesowo okresów w historii.

Tak wygląda zestawienie 14 technologii z potencjałem według analityków segmentu akcji:

Niespecjalnie czuję się na siłach polemizować z powyższą listą. Mogę jedynie zauważyć, że przynajmniej ten strumień informacji, który dociera do mnie wskazuje na konieczność zdecydowanego zredukowania w dół oczekiwań dotyczących ewentualnych postępów w dziedzinie długowieczności. Stąd umieszczenie tego motywu akurat w 2021 roku budzi moje zdziwienie.

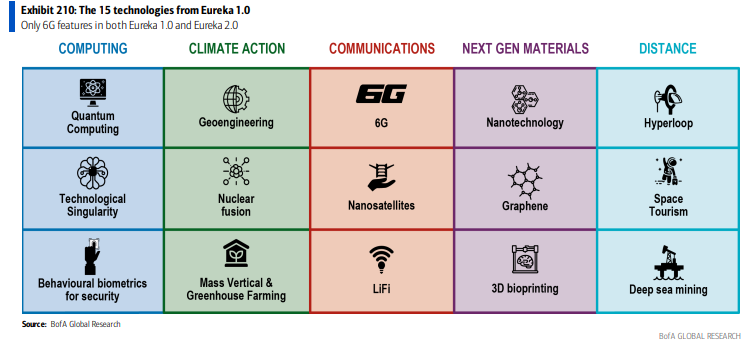

Na samym końcu raportu znajduje się rozliczenie analityków z poprzednią listą technologii z potencjałem. Zaledwie dwa lata temu analitycy BofA stworzyli swoją pierwszą listę transformacyjnych technologii – w pierwszej edycji było ich 15. Ich zestawienie znajduje się poniżej (zawiera między innymi osobliwość technologiczną)

W raporcie BofA najbardziej zainteresował mnie fakt, że z pierwszej listy technologii z potencjałem, po zaledwie dwóch latach okresu próbnego, potencjał wystarczający do załapania się do drugiej edycji listy zachowała zaledwie jedna technologia: 6G.

Nie oznacza to, że analitycy BofA skreślili pozostałe technologie z pierwszej listy. Część krótkich raportów podsumowujących postępy w danym motywie technologicznym jest umiarkowanie pozytywna. Ale nawet te umiarkowanie optymistyczne komentarze albo wskazują, że technologia będzie mieć dużo węższe zastosowanie (np. z motywu geoinżynierii wyraźny potencjał zachowuje tylko CCS czyli sekwestracja CO2) albo, że technologia ciągle znajduje się w zalążkowej fazie a do pojawienia się realnych i istotnych zastosowań potrzeba dekad. Sceptyczne komentarze wskazują albo na brak atrakcyjnych zastosowań komercyjnych (jak z grafenem) albo na dużo bardziej ograniczony potencjał transformacyjny technologii niż pierwotnie zakładano (turystyka kosmiczna nie zmieni branży turystycznej).

Zestawienie tych dwóch list technologii z potencjałem, sporządzonych przez ten sam dział analityczny i rozdzielonych relatywnie krótkim okresem pokazuje jak karkołomnym zadaniem jest ocena potencjału nowych technologii czy motywów technologicznych. Zwłaszcza dla osób oceniających ten potencjał z zewnątrz i to ze sporej odległości. Intuicyjnie zakładam, że technologiczni insiderzy poradziliby sobie z tym zadaniem lepiej nawet jeśli weźmiemy pod uwagę psychologiczny mechanizm generujący optymistyczne skrzywienie: osoby nad czymś pracujące mają skłonność do przypisywania rzeczy, nad którą pracują dużego znaczenia.

Zwróciłem niedawno uwagę, że w przypadku motywów technologicznych czy branż z potencjalnie dużym potencjałem struktura rynku daje przewagę optymistom. Początkowy werdykt rynku (przynajmniej do momentu, w którym staje się jasne, że potencjał został istotnie przeszacowany) jest z reguły optymistyczny, często nierozsądnie entuzjastyczny co zwiększa inwestycyjną atrakcyjność zajęcia długiej ekspozycji, inwestycyjnego obstawiania sukcesu branży czy technologii.

Dziś przedstawiłem negatywną stronę tego podejścia inwestycyjnego: nierozerwalnie związana z nim niepewność co do rzeczywistego potencjału przedsięwzięć oznacza, że w portfelu znajdzie się wiele niewypałów. Jest to chleb powszedni inwestorów z segmentu venture capital ale wielu inwestorów z rynku akcyjnego wchodzących w segment inwestycji w biznesy w zalążkowej fazie (a taką możliwość daje między innymi rozwój finansowania społecznościowego albo rynek kryptowalut i NFT) musi przywyknąć do tej specyficznej „logiki gry”. Z inwestycyjnego punktu widzenia intuicyjną reakcją powinna być przemyślana dywersyfikacja, także na poziomie motywów technologicznych (czy poszczególnych projektów w segmencie krypto).

1 Komentarz

Skomentuj Rado Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Pełna zgoda co do faktu że prognozowanie przyszłości nie różni się daleko od zaawansowanej magii 😉

Natomiast raport BoA czytalbym inaczej : oni prognozują nagłówki kolumn. Poszczególne pozycje to tylko przykłady.

W ten sposób patrząc na oba raporty ich wydźwięk byłby jednak już lżejszy i pozytywniejszy.