W poprzednich częściach opisałem 2 kryteria, które mogą już wskazywać obecnie na bańkę spekulacyjną w USA – mocny wzrost kursów oraz przewartościowanie spółek – jednak wcale to nie musi oznaczać, że faktycznie z bańką mamy do czynienia.

Symptomów bańki używa się do jej identyfikacji znacznie więcej, co może przybliżać jej istnienie, choć nadal pewności nigdy to nie daje, do momentu, gdy rynki pod jej ciężarem się nie zawalą.

Spójrzmy jednak na kolejne kryteria i mają one tym razem mocne odniesienie nie tyle do samych rynków, co inwestorów:

3. Narracje i racjonalizowanie

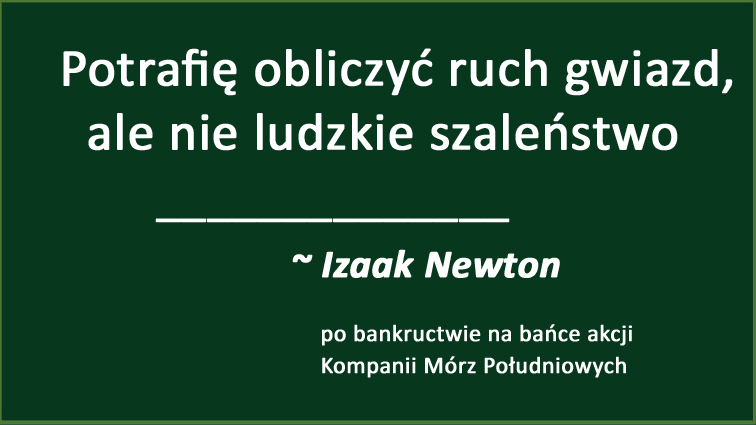

To narracje są na rynkach osią interakcji, kształtują przekonania i decyzje inwestorów, objaśniają skomplikowany świat w bardziej przystępny sposób. Ludzie przekazujący sobie nawzajem smakowite opowieści o aktualnej hossie usprawiedliwiają powody słuszności tworzenia się bańki. A to potem wycieka także do tych, którzy zaangażowani na rynkach nie są, ale dzięki tym opowieściom stają się wkrótce inwestorami. Media społecznościowej są w tym również doskonałym katalizatorem, tworzą się bowiem spontanicznie grupy, które wciągają tych potrzebujących wzajemnego opowiadania tych historii.

Narracje mogą być absurdalne, w końcu to racjonalizowanie w obliczu braku fundamentów, ważne, że są mocno zakorzenione w aktualnych przemianach cywilizacyjnych i rynkowych. Tak było np. z internetem, który stworzył bańkę dot-comową za pomocą spółek wydmuszek – wystarczyło, że miały internet w statusie. Albo z bitcoinem prognozowanym po cenie 100 000 USD, który załamał się w 2018 roku. Czy mieszkaniami na tanie kredyty w 2007 r, które same miały się spłacać i mógł je dostać bezrobotny.

Istotne jest to, że towarzyszy im zaklęcie „tym razem jest inaczej” (this time is different), ponieważ świat jeszcze tego wynalazku nie przeżywał w historii, więc tradycyjne cykle i wyceny są „bezużyteczne” w erze innego myślenia o nowej rzeczywistości.

Za tym idzie w takim razie ignorowanie przez rzesze inwestorów tradycyjnych zasad, informacji, ostrzeżeń, a ceny rosną w oderwaniu od złych newsów.

Czy takie przedobrzone narracje istnieją obecnie i stają się kanwą dla lawiny kupujących akcje?

Jako w pewien sposób irracjonalny może traktować tę o Fed, który nie pozwoli kursom spadać, ponieważ jeśli tylko sytuacja zrobi się zła „uruchomi drukarki”. Za nią idą czeki pomocowe, które potrafią rozhuśtać rynki tak, że klękają fundusze hedgingowe. Wszystko w pandemicznym sosie, który dzięki szczepionkom da nowy impuls światu. No i zerowym stopom procentowym na całym globie, które wypychają wręcz kapitały w kierunku ryzykownych aktywów, w tym w kryptowaluty, nową religię kapitalizmu. W tle majaczy jeszcze narracja z początku tej hossy popandemicznej, czyli „akcje nigdy nie spadną”.

Jednym słowem:

v ZALICZAMY

4. Nowe produkty rynkowe i finansowe

To one są właśnie OSIĄ narracji, symbolem pożądania, impulsem popytowym, wynalazkiem usprawiedliwiającym utratę samokontroli, dowodem na słuszność niezaspokojonego apetytu mas.

Kiedyś były cebulki, potem kolej, radio, internet, a z tych finansowych – np. CDS-y zabezpieczające kredyty hipoteczne. Na początku ich ilość jest limitowana, a popyt zaczyna nieproporcjonalnie do ilości tych zasobów napierać. Firmy eksperymentują, pokazują ulepszenia, nowe zastosowania, orają wyobraźnię. Popyt na owe nowości przekłada się na prognozy niesamowitych zysków spółek. Na końcu oczywiście wszystko to wygląda na grubo przepłacone i trzeba wrócić do rzeczywistości.

Jakie produkty nadają ton tym przerysowanym narracjom obecnie? No choćby elektryczne i/lub samosterujące auta typu Tesla, której akcje za zbyt drogie uznał sam Elon Musk po cenie dziesiątki procent niższej. Kryptowaluty, które obiecują radykalną transformację. Uber ekonomia, SaaS czyli software-as-a-service (chmury), ostatnio modne SPAC, czyli spółki zastępujące IPO. NFT, czyli eksplodujące popularnością tokeny, za którymi idą wydawałoby się kompletnie irracjonalne i nieinwestycyjne aktywa typu markowe buty, luksusowe torebki, kartrydże itd.

Cebulek nam więc nie brakuje, choć ich realną wartość poznamy dopiero gdy albo znikną z rynku albo wrócą tam, gdzie ich realna wartość.

v ZALICZONE

5. Ludzie opowiadający sobie nawzajem historie o niebotycznych zarobkach

To dość miękki objaw, wprowadzony do tej listy przez wspominanego wielokrotnie Roberta Shillera, który badał kwestie zachowań i opinii za pomocą ankiet. Dziś pewnie z łatwością obliczą to algorytmy po analizie treści w internecie. My możemy jedynie zaobserwować niektóre tego objawy.

Najwięcej chyba tego typu historii pochodzi z rynku kryptowalut, gdzie na jednej fali ludzie potrafili stać się milionerami. Widać to też po reklamach „szkoleniowców”. Na rynku akcji mieliśmy pana Portnoya, charyzmatycznego przywódcę inwestorów w czasie pandemii, który pokazywać jak łatwo robi się na akcjach miliony.

v ZALICZAMY

6. Ludzie czujący zazdrość i żal z powodu tego, że nie uczestniczyli w tych rajdach

To również kryterium Shillera, wynikające bezpośrednio z punktu poprzedniego. Kiedy sąsiedzi wymieniają auta na lepsze z powodu hossy „na wszystkim”, zapach pieniędzy roznosi się niczym wirus.

Najłatwiej zaobserwować to w przepływach kapitału od inwestorów detalicznych do funduszy i bezpośrednio do akcji. Często takich inwestorów świeżo upieczonych, bez wiedzy i pojęcia.

A patrząc na owe wpływy w tym roku na całym świecie, mamy do czynienia z takimi rekordowymi sumami, które przekraczają łączne inwestycje z wielu lat poprzednich razem.

v ZALICZAMY

7. Entuzjazm, euforia tłumów

Wkraczamy jeszcze mocniej w psychologię mas. Ogólny entuzjazm łączący w sobie ruch kapitału na rynki wraz z nieprzerwanymi wzrostami, prowadzi do przekonania, że kursy nie spadną. Mister Portnoy zresztą wielokrotnie upewniał w tym naśladowców. Nawet sondy wśród profesjonalnych zarządzających pokazują, że w tym roku większość nie widzi innej opcji jak indeksy giełdowe na górce.

No i mamy tu jeszcze przysłowiowych taksówkarzy czy fryzjerów, którzy stają się specjalistami od rynków, udzielającymi tipy inwestycyjne. Czy też ludzi porzucających swoją pracę dla tradingu. Tym razem było łatwiej, ponieważ miliony osób z konieczności musiały zostać w domu i giełda stała się dla nich lekiem na nudę.

Widocznym przejawem entuzjastycznego „pochodu nowego” było też przekonanie nowych inwestorów, że poprzednie pokolenie nie rozumie tych nowoczesnych paradygmatów. Wyrazem tego były słowa skierowane wielokrotnie do Warrena Buffetta, któremu pokazywano drzwi wyjściowe oraz obdarowywano mało salonowymi epitetami. Wszystko okraszone obrazkami rakiet i diamentów.

Euforię pokazują również same kursy – wykupowanie dołków, memowe spółki o kosmicznych wzrostach handlowane „for fun”, pionowe świece bez specjalnego powodu, mylenie tikerów, kupowanie oficjalnych bankrutów, no i nieustanne cierpienie grających na spadki…

v ZALICZAMY

To jeszcze nie koniec listy. Finał w kolejnym wpisie.

–kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.