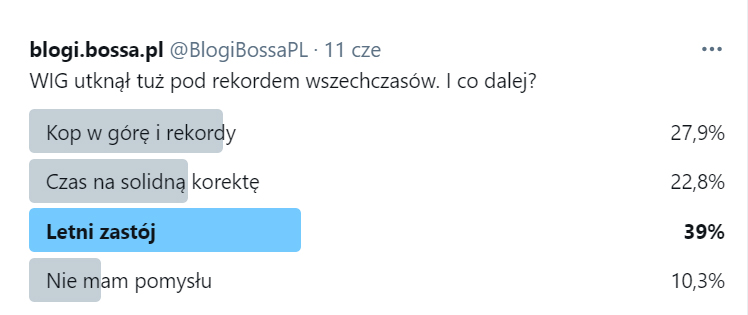

Nieudany jak na razie atak WIG na rekord wszech czasów skłonił nas do wrzucenia na twitter sondażu, w którym pytaliśmy o najbliższą przyszłość indeksu w tej sytuacji.

Wyniki rozłożyły się tak oto:

Optymizmu jakoś mało wśród zaprawionych inwestorów, skoro tylko 27,9% żywi przekonanie co do dalszych wzrostów, które jednocześnie byłyby nowymi rekordami.

Czy jest już za drogo, czy może ponad roczne wzrosty wyczerpały potencjał dalszego ruchu w górę?

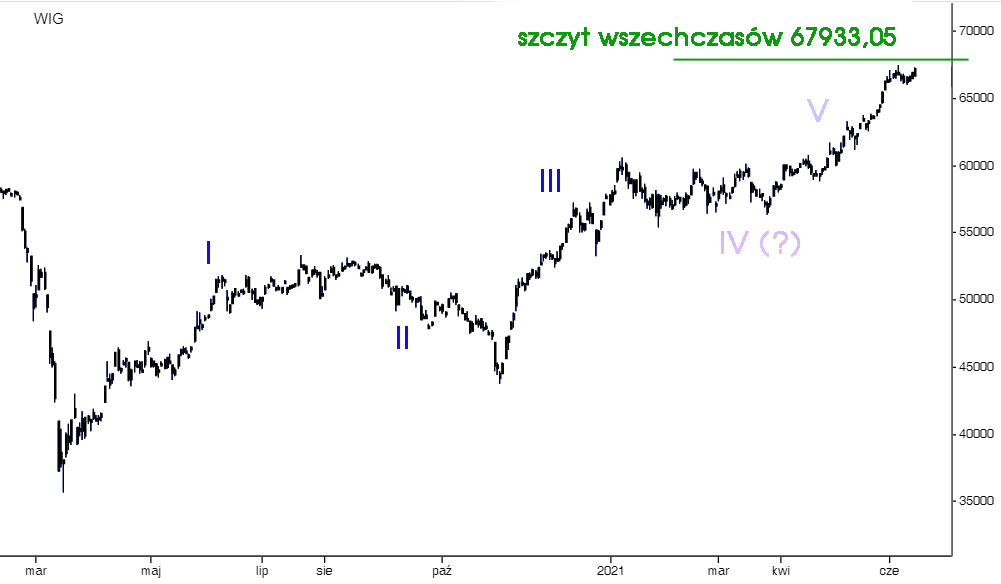

Od dołka pandemicznego w marcu 2020 indeks urósł o 78,5%, po drodze zaliczając solidną korektę od lipca do listopada 2020, i męczący trend boczny od stycznia do maja tego roku:

Nie wiem czy ów boczniak IV Ellitowcy zaliczyliby do korekty, wówczas mielibyśmy pełną 5-falową strukturę wzrostową, a więc czas na 3-falową korektę. Jeśli nie była to pełna korekta w stylu Elliotowym, to mamy nadal falę III i jakiś rodzaj korekty nas czeka wówczas przed ostatnią, 5 falą wzrostów.

Za to sporo, bo 39% głosujących optowało za letnią flautą, czyli brakiem wyraźnego trendu w miesiącach wakacyjnych. Jakoś tak wdrukowało się w zbiorową pamięć, że latem nic się nie może dziać na giełdzie, gdyż inwestorzy zajęci są odbywanie zasłużonych wakacji. Ale czy tak jest rzeczywiście?

Wyciąłem z wykresu WIG letnie miesiące z poprzednich 6 lat i zestawiłem w jeden obrazek poniżej. Jako letnie miesiące przyjąłem czerwiec, lipiec i sierpień:

Jak widać nudny był tak naprawdę tylko poprzedni rok z pandemią, gdy indeks niemal w miejscu się kręcił, ale mimo to udało się osiągnąć 10% rozpiętości między dołkiem i szczytem tego okresu.

W pozostałych latach działo się bardzo dużo. Największą rozpiętość procentową mieliśmy w 2015 roku, aż 16%, z tym że trend niestety spadkowy. Z kolei najniższa rozpiętość 9% zdarzyła się w 2017 roku, jedynym z wyraźnym trendem rosnącym.

A to przecież średnia w postaci indeksu, więc pojedyncze spółki chodziły w tym czasie na sporych zakresach. I widać nawet po WIG, że zdarzały się okresy porządnych dołków, gdzie można było się dobrze zaopatrzyć w akcje przed rajdami mikołajowymi.

Mało materiału mamy za to w odniesieniu do samego momentu bicia rekordów ATH ( z angielskiego All Time High).

Po raz pierwszy na poważnie bicie rekordu odbyło się w 2000 roku wobec szczytu z 1994 toku. Rekord nie utrzymał się długo, ponieważ po wykonaniu formacji M przeszliśmy w gwałtowną bessę.

Po zakończeniu owej bessy mieliśmy kilka lat świetnej prosperity, gdy kolejne szczyty były pokonywane z marszu od pierwszego rekordu w 2004 roku.

Szczyt wszechczasów przyszedł 9 lipca 2007 na poziomie 67772,9, po czym indeks runął w kolejną bessę.

Do tego szczytu zbliżyliśmy się dopiero w styczniu 2018 i pokonaliśmy go o 161 pkt, zdobywając poziom 67933,05, ale chwilę potem rozpoczęła się za kolejna spora korekta i zakładam, że do niej właśnie nawiązują ci, którzy w sondzie obstawili spadki po nieudanym ataku sprzed kilkunastu dni.

Sam zagłosowałem za rekordem. Nie sprawdzałem przy tym, czy rynek mamy obecnie wyceniany w pobliżu wartości godziwej. Z technicznego punktu widzenia też niewiele da się wywnioskować z wykresu, poza prognozami Elliotowskimi. Poszedłem drogą najprostszą – drogą narracji.

Zakładam, że gospodarka nie pracuje jeszcze na najwyższych obrotach po pandemii, a więc mamy rezerwy do wzrostów, które po części przejmą właśnie spółki giełdowe. Koniunktura na giełdach światowych nam sprzyja, banki centralne nadal mają zamiar drukować.

Przy tym nie weszliśmy jeszcze w fazę euforii i prawdopodobnie znajdzie się jeszcze kapitał gotowy do zaangażowania w giełdę, szczególnie gdy przez media pójdzie fala ekstatycznych wiadomości po ewentualnym biciu rekordu. Podwyżka stóp przez RPP niewiele zmieni na rynku pieniężnym w sensie atrakcyjności oprocentowania lokat i obligacji, a więc akcje to niezła alternatywa w inflacyjnych warunkach.

A poza tym ten szczyt nam się po prostu należy 🙂

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Indeks to tylko abstrakcyjny byt. Skład indesku z roku 2007 a dzisiaj to jak porównywanie gruszek do jabłek. Natomiast przebicie napewno odbije się echem w mediach jakoby to jesteśmy na historycznych szczytach.