Debiut w ostatni poniedziałek (7 czerwca) kolejnego ETFa, którego podstawą jest tym razem WIGtech, to kolejny produkt z logo BETA, a animatorem na GPW jest ponownie DM BOŚ.

Skłoniło mnie to jak zwykle do zadania kilku odnośnych pytań zarządzającym tym funduszem w Beta Securities Poland.

Odpowiedział na nie Mateusz Mucha, Doradca Inwestycyjny.

Dlaczego właśnie WIGtech a nie inny indeks sektorowy?

Poszukiwaliśmy odpowiedzi na następujące oczekiwania Inwestorów: indeks akcji bez sektora finansowego oraz bez spółek skarbu państwa. Oczywiście naturalnym kandydatem dla wielu Inwestorów wydawał się sWIG80, jednakże tam wyzwania płynnościowe zmusiły nas do głębszych analiz.

Z WIGtech było łatwiej. Indeks zawiera w sobie solidny rdzeń płynnościowy (spółki z WIG20 oraz mWIG40). Dodatkowo WIGtech to odpowiedź na trendy zachodzące w gospodarce, ale też na rynku kapitałowym. Spółki z sektorów nowoczesnych technologii odgrywają bowiem coraz większą rolę w gospodarce, ale także rośnie ich znaczenie na giełdzie.

To właśnie jego interesujący profil oraz możliwość inwestycji spowodowała, że jest już 7 BETA ETF-ów.

Jak ocenia go Pan na tle innych Waszych ETFów?

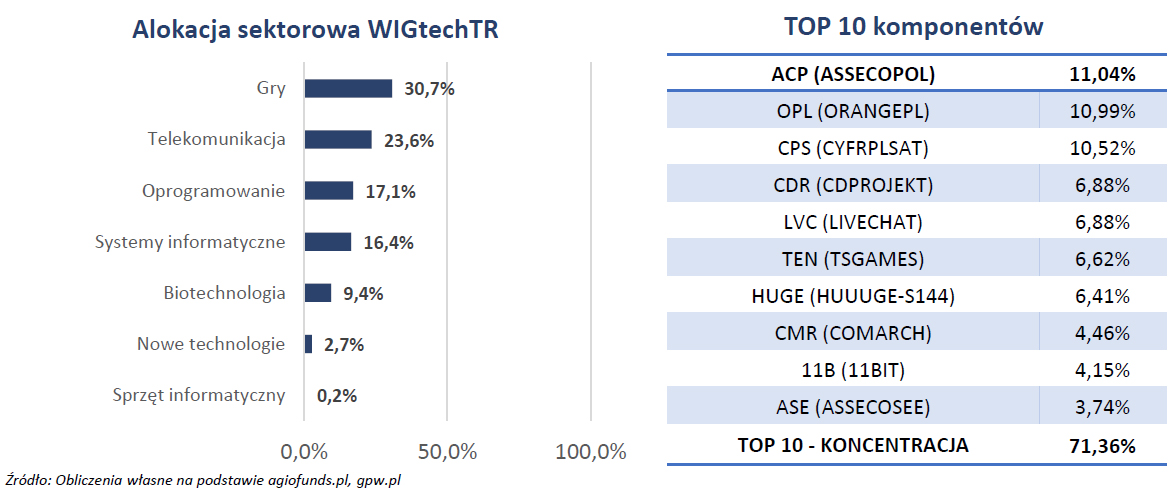

To ETF polskich akcji dlatego najbardziej odpowiednie wydaje się jego porównanie do ETF na WIG20TR oraz mWIG40TR. Przede wszystkim rzuca się w oczy koncentracja na sektorach gier, telekomunikacji, informatyki oraz ochrony zdrowia. Brak jest sektora finansowego, wydobywczego, paliw i energii, które są silnie reprezentowane w indeksach WIG20TR bądź mWIG40TR. Zauważalny jest też brak ekspozycji na spółki skarbu państwa.

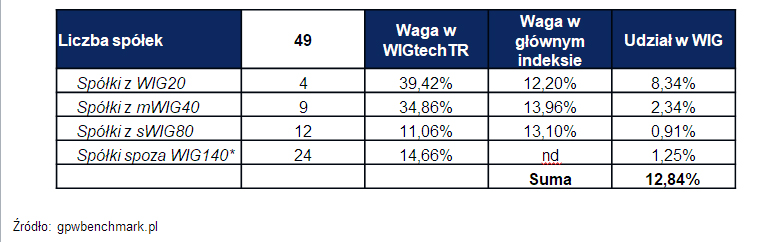

Warto zwrócić uwagę, że WIGtech to indeks ze zmienną liczbą komponentów. Aktualnie jest w nim 49 spółek. Jednakże istnieje wysokie prawdopodobieństwo, że wraz z debiutem odpowiednich spółek na GPW liczba ta wzrośnie w przyszłości.

Z punktu widzenia zarządzania na 49 spółek tylko 13 z nich jest w WIG20TR bądź mWIG40TR. Przy zarządzaniu BETA ETF WIGtech mamy do czynienia po raz pierwszy ze spółkami z sWIG80, a nawet spoza sWIG – z szerokiego WIG. Oczywiście ważą one znaczącą mniej (około 25%) niż spółki z WIG20 oraz mWIG40 (75%) jednakże to pierwszy krok w rozwoju pasywnej formy inwestowania na małych spółkach.

Inwestorzy już dopytują dlaczego relatywnie wyższa opłata za zarządzanie?

Polecam relację z debiutu: https://youtu.be/UdJ4doOv-q0

W relacji jest zawarta odpowiedz na pytanie. Poniżej przypomnę:

ETF iShares MSCI Poland z aktywami rzędu 1,1 mld zł odwzorowując indeks bliski WIG20 pobiera opłatę za zarządzanie na poziomie 0,61%. W świetle takiego porównania, które jest adekwatne, propozycja 0,80% nie jest moi zdaniem droga. Mamy indeks sektorowy i trudniejszy do zarządzania. ETF też jest znacznie mniejszy.

Pokrywamy wszystkie koszty powyżej 0,4% dlatego TER będzie poniżej 1,2% dodatkowo mogą dojść elementy obniżające różnice odwzorowania (przychody z pożyczek, wzrost aktywów).

Jeżeli wrzucamy BETA ETF WIGtech do porównania z ETF na większe indeksy np.: S&P500 czy MSCI World, to jest drogo. Ale czy to porównanie jest adekwatne? Moim zdaniem nie. Do tego warto tez pamiętać o aktywnych funduszach z Polski – opłata za zarządzanie 2,5% plus success fee plus pozostałe koszty…

Co w planach i kiedy? Usłyszeliśmy, że może sWIG80?

Bez podawania nazw indeksów: mamy gotowe dwa prospekty, które już zaraz będą analizowane w KNF. Przy dobrych wiatrach myślę, że jeden z nich uda się wprowadzić na GPW jeszcze w tym roku. Tak jak wspominaliśmy pracujemy nad sWIG80, TBSP, zagranicznych obligacjach z zabezpieczeniem walutowym, zagranicznych akcjach z zabezpieczeniem walutowym. Analizujemy też indeksy sektorowe z GPW aczkolwiek dostrzegamy pewne konieczności modyfikacji aby były one bardziej inwestowalne z naszego punktu widzenia (np.: limity koncentracji).

Bardzo dziękuję i czekamy na więcej w takim razie

***

To jeszcze kilka zdań, które rozjaśnią z czym mamy do czynienia i o czym wspomina wyżej p. Mateusz (który przy okazji udostępnił wykresy i diagramy poniższe).

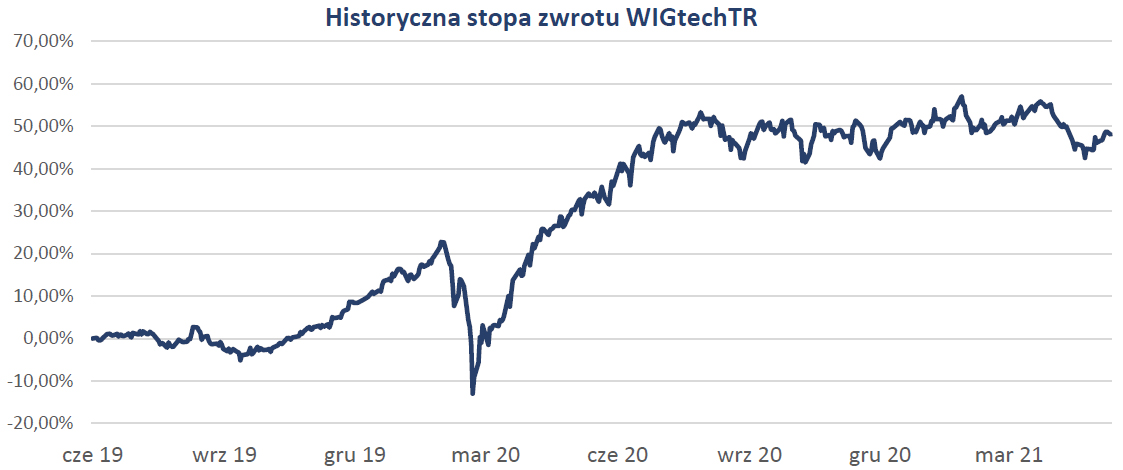

Stopa zwrotu WIGtech:

Indeks jak widać od roku waha się w niewielkim zakresie trendu bocznego, nie mogąc wybrać zdecydowanego kierunku. Po części wiąże się z kłopotami CDProjekt, który nieco schłodził ten segment rynku. Kiedy jednak spojrzymy na jego udział w WIGtech, zobaczymy, że zajmuje on dopiero 4 miejsce:

Niemniej jednak to CDProjekt będzie w stanie nadać kierunek indeksowi, najlepiej północny oczywiście, o ile inwestorzy uznają, że jest wystarczająco wyprzedany.

Tak wygląda rozkład spółek wg pochodzenia z różnych indeksów:

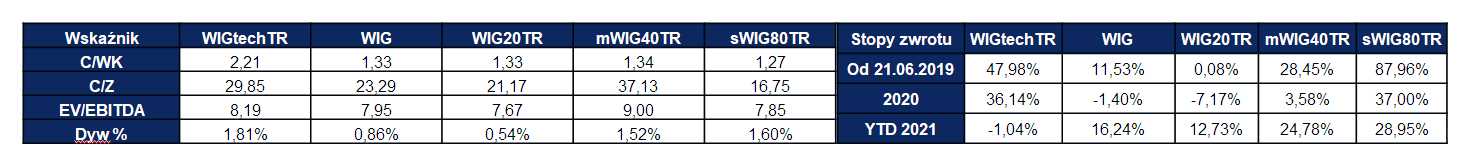

I wskaźniki WIGtech na tle innych indeksów:

Nieco pewnie zaskoczeniem na plus jest to, że stopa dywidendy jest najwyższa! Przypomnę, że dywidendy są reinwestowane przez Zarządzających. A wskaźnikiem Cena/Zysk pozostaje w tyle za mWIG40TR. Wyceny nie są więc jak na technologie jakoś rażąco przesadzone.

P. Mateusz obiecał wpaść odpowiedzieć na wszelkie ewentualne pytania.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.