Zgodnie z zapowiedzią w poprzedniej części, poniżej wrzucam próbkę strategii używanych przez Lindę Raschke.

Wcale nie jest łatwo opisać pomysły, które są stosowane w dość intuicyjny sposób, często jako część większej całości. Jeśli ktoś uzna, że warto wiedzę tę pogłębić, to z pewnością znajdzie sporo materiałów w sieci czy w książce „Street smarts” napisanej przez Raschke z Larry Connorsem, który jej pomysły testował i szlifował.

Dla mnie wrzucenie poniższych przykładów ważne jest dla zaznaczenia kilku faktów:

– jej trading w całości oparty jest na analizie wykresów, a więc jest możliwe zyskowne użycie Analizy technicznej, czego dowiodła przez 40 lat zyskownej kariery,

– jej strategie to pełne spektrum pomysłów: od banalnie prostych do niełatwych w zastosowaniu,

– ona bardzo chętnie swoją wiedzą dzieli się publicznie,

– wskaźniki techniczne użyte w umiejętny sposób, choć nie dokładnie taki jak w książkach, potrafią działać cuda, ale nie da się ich oddzielić od zarządzania ryzykiem,

– naśladownictwo metod innych inwestorów, szczególnie jeśli są skuteczne, wcale nie jest proste, wymaga bowiem nie tylko zrozumienia, ale adaptacji do własnych celów, stylu, charakteru.

Poniższe pomysły są dla Raschke wstępem do transakcji swing tradingowych, czyli trwających 1- 3 dni, wyjątkowo przedłuża je, o ile rynek nadal wykazuje impet.

Najważniejsza dla niej jest ‘price action’, czyli to jak ceny układają się nawzajem na wykresie, jak powtarzalne są ich układy, ich kontekst w trendzie i impet, który wszystko napędza. Dopiero pomocą w tym wszystkim są proste wskaźniki, których używa niezmiennie od lat 80-tych i które testowała na danych, twierdząc, że dają przewagę również w mechaniczny sposób.

Jak sama wskazuje, jej najważniejsze pomysły biorą się wprost z książki Taylora „Taylor trading technique”. To dość wyjątkowa technika, gdyż wszystko opiera się na 3 dniowych cyklach. W skrócie – kurs wykonuje lokalne maksimum, odwraca się, by wkrótce potem zrobić lokalne minimum i ponownie się odwrócić, co średnio trwa właśnie 3 sesje + ewentualnie 2 na odwrót.

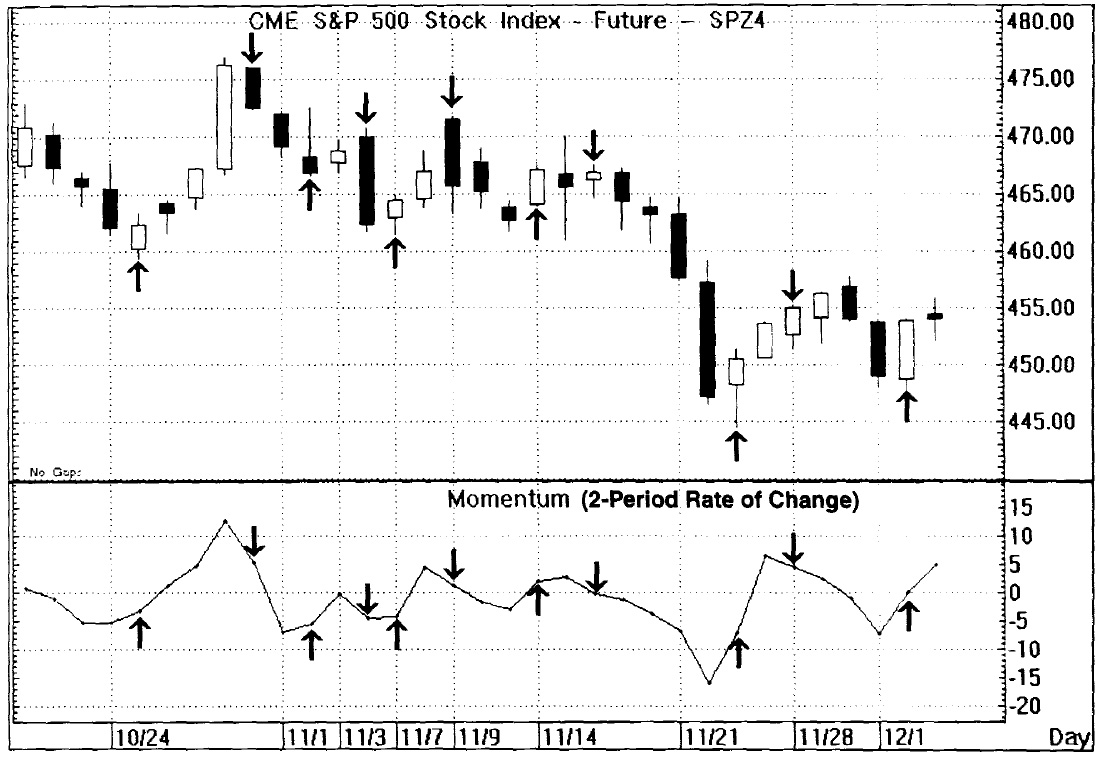

Z tego bierze się strategia Raschke oparta o wskaźnik ROC 2-okresowy. Techników może szokować tak krótki parametr tego wskaźnika, ale okazuje się, że do takich 2-3 dniowych cykli nadaje się idealnie. On jest wg. Raschke tylko pewnym zamiennikiem, bo sama widzi to wszystko na wykresie bez jego użycia.

Raschke przy jego pomocy wygenerowała pierwszy w życiu 7 cyfrowy zysk z jednej, w dodatku jednodniowej transakcji, a stało się to 4 lutego 1974 roku. Grała na ulubionym indeksie S&P 500, po krótkiej stronie, na kontraktach terminowych. Tak to wygląda na wykresie, który każdy może sam ocenić z punktu widzenia własnych metod:

Poniżej wykres kontraktów na indeks S&P 500 plus właśnie ROC 2-okresowy, a przykład ten pochodzi z książki „Street smarts”.

To bardzo prosty wskaźnik – pokazuje kurs zamknięcia dziś w relacji do kursu zamknięcia sprzed X dni, w tym przypadku 2 dni temu. Ów wskaźnik jest przez nią używany na kilka sposobów, ale w tym przypadku chodzi o następującą strategię:

Wartość ROC (2) po sesji dodaje się do poprzedniej ceny zamknięcia i jeśli kolejne zamknięcie wypada powyżej tego poziomu, otwierana jest pozycja długa na koniec sesji. Dzień potem są kasowane zyski, wyjątkowo pozycja może zostać przetrzymana dłużej. Stop-loss to przeciwna strona tej świeczki, na której była otwarta pozycja. Podczas silnego trendu gra się tylko pozycje zgodne z nim. To przykład strategii z grupy tych, które wprawiają nieco w konsternację. Strzałki na powyższym wykresie wskazują miejsca wejścia do gry.

Ale to wersja uproszczona. W wersji dla zaawansowanych Raschke gra techniką Taylora, analizując testowanie przez kurs na bieżąco maksimum i minimum poprzedniej sesji i z góry wie, że tego dnia na zamknięciu padnie sygnał ROC 2, więc potrafi ustawić się dużo wcześniej. To właśnie ta magia, która decyduje o tym, że ktoś staje się mistrzem w Analizie technicznej.

Jeszcze chyba starszym pomysłem, ale za to z przeciwnej kategorii – tych banalnych, ale skutecznych – jest wskaźnik, który ona nazywa „oscylator 3/10”. Jego budowa to 2 linie pod wykresem:

Pierwsza to różnica między średnią 3 i 10 dniową

Druga to 16 dniowa średnia wyciągnięta z pierwszej linii.

Jeśli ktoś odkrył, że tak właśnie zbudowany jest MACD, to ma rację. Tylko ustawienia są dość nietypowe. Ponownie wskaźnik ten jest używany na szereg sposobów, choć dla niej najważniejsza jest strategia oparta na dywergencji. Mówiąc prościej – kiedy kursy wykonują minimum lub maksimum, ale ów wskaźnik tego nie potwierdza, to oznaka bardzo prawdopodobnej zmiany trendu.

Poniżej na wykresie zastosowałem go do aktualnej sytuacji na S&P 500, jeszcze przed dzisiejszą, mocno spadkową sesją:

Nie jest to jak widać wyrafinowana strategia, a mimo to Raschke potrafiła z niej wycisnąć miliony. Trzeba jednak mieć świadomość, że nie działa ona w 100% przypadków, jak każde jej inne strategie zresztą, dlatego potrzebne jest twarde zarządzanie ryzykiem.

O jej strategiach skalpingowych wkrótce.

—kat–

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"O jej strategiach skalpingowych wkrótce."

Witam, czy zgodnie z tą zapowiedzią będzie jakaś kontynuacja?

Tak, jest w przygotowaniu. Z powodu nawału bieżących wydarzeń przeniosłem je na ten rok