W strumieniu wiadomości finansowych jest kilka tematycznych motywów, które regularnie powracają na czołówki portali i są chętnie czytane i komentowane. Co tłumaczy dlaczego regularnie powracają na czołówki portali. Jednym z tych motywów są kosmiczne, kabaretowo wycenianie spółki z rynku pozagiełdowego.

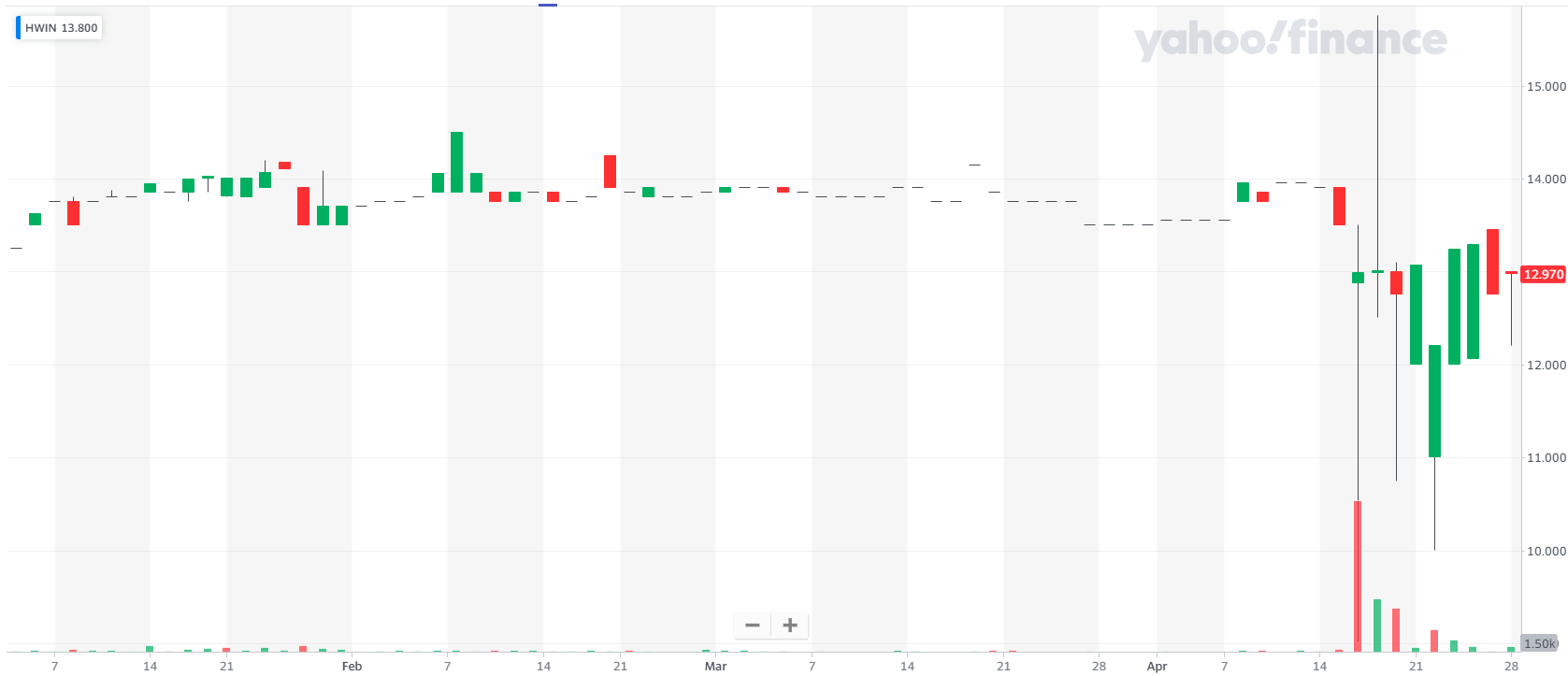

W kwietniu seria kabaretowo wycenianych spółek powiększyła się o kolejny odcinek. Stało się tak za sprawą Davida Einhorna, który w kwartalnym liście do inwestorów w swoim funduszu zwrócił uwagę na wycenianą na około 100 mln USD spółkę Hometown International (HWIN). Okazuje się, że działalność operacyjna HWIN obejmuje jeden sklep z kanapkami i produktami spożywczymi w wiejskiej części stanu New Jersey. Przychody sklepu z kanapkami wyniosły odpowiednio około 22 tysiące USD w 2019 roku i 14 tysięcy USD 2020 roku. W 2020 roku placówka była przez kilka miesięcy zamknięta z powodu pandemii.

Matt Levine zwrócił uwagę, że spółka zanotowała ponad 600 tysięcy USD straty w 2020 roku. Strata jest wysoka bo sklep z kanapkami o obrotach 14 tysięcy USD rocznie wydał bardzo dużo pieniędzy na usługi obce:

- około 170 tysięcy na usługi prawne i księgowe (związane zapewne ze statusem spółki publicznej)

- około 320 000 tysięcy na usługi doradcze i konsultingowe od podmiotów powiązanych

Tak więc sklep z kanapkami generujący kilkanaście tysięcy przychodów ale wydający kilkaset tysięcy na usługi prawne, księgowe i usługi konsultingowe wyceniany był na rynku OTC (pozagiełdowym) na ponad 100 mln USD. Cóż, nie takie rzeczy na NewConnect widzieliśmy.

David Einhorn uznał, że kabaretowa wycena Hometown International jest oznaką patologii, dysfunkcjonalności rynku akcyjnego w 2021 roku. Cenię sobie opinie Einhorna ale myślę, że w tym wypadku się myli.

Kabaretowo wyceniane spółki są stałym elementem rynku pozagiełdowego. Jeśli ktoś spędzi kilkanaście minut w Google to w każdym roku natrafi na doniesienia mediów biznesowych identyfikujących niedorzecznie wycenianie spółki wydmuszki z rynku pozagiełdowego. Mnie w pamięci utkwiła spółka Cynk International. To śmieciowa spółka, z jednym pracownikiem, bez przychodów, bez aktywów, bez działalności operacyjnej, której kapitalizacja rynkowa została napompowana w 2014 roku z 18 mln USD do 6 mld USD.

W 2016 roku CNBC informowała o firmie Neuromama – spółce bez przychodów zlokalizowanej w Meksyku, która stworzyć miała innowacyjną wyszukiwarkę internetową i portal społecznościowy. Gdy SEC zawiesiła obrót akcjami spółki jej kapitalizacja sięgała 35 mld USD.

Kabaretowe wyceny spółek wydmuszek z rynku pozagiełdowego często związane są z dwoma czynnikami. Akcje tych spółek handlowane są przy minimalnej płynności. Spółki mają niewielką liczbę akcji w wolnym obrocie (zdarza się, że znakomita część akcji nie jest dopuszczona do obrotu). Zdecydowana większość akcji kontrolowana jest przez kilku akcjonariuszy. W takich okolicznościach łatwo o akcje typu pompuj i rzuć, często akcje organizowane przez głównych akcjonariuszy. To drugi czynnik wpływający na kosmiczne wyceny niektórych spółek z rynku OTC.

Matt Levine zwrócił uwagę, że zanim David Einhorn poinformował wszystkich o istnieniu spółki Hometown International i o jej kosmicznej wycenie przeciętny sesyjny wolumen wynosił około 330 akcji co dawało przeciętny obrót na poziomie kilku tysięcy dolarów. Przy czym nasuwa się oczywiste pytanie o to jaka część tego niewielkiego obrotu była organiczna a jaka była transakcjami między głównymi akcjonariuszami.

Levine zauważył jeszcze jeden interesujący fakt. Otóż David Einhorn i większość dziennikarzy opisujących sprawę Hometown International istotnie pomylili się co do kapitalizacji spółki. Sklep z kanapkami nie jest „wart” 100 mln USD. Jest „wart” 2 mld USD. W 2020 roku spółka pozyskała 2,5 mln USD ze sprzedaży 2,5 mln akcji po cenie emisyjnej 1 USD (na rynku OTC akcje kosztują około 13 USD). Wyemitowała też dla wszystkich akcjonariuszy 4 serie warrantów uprawniających łącznie do objęcia 20 akcji (w cenie od 1,25 USD do 2 USD). Tak więc w pełni rozwodniona liczba akcji jest de facto 20-krotnie większa i spółka „wyceniana jest” na niemal 2 mld USD.

To zabawne odkrycie Levine’a stanowi bardzo cenną lekcję dla inwestorów. Lekcja dotyczy wewnętrznej logiki kabaretowych wycen. Czy to, że sklep z kanapkami z kilkunastoma tysiącami dolarów przychodów wart jest 2 mld USD a nie 200 mln USD coś zmienia w tej historii? Bardzo niewiele. Sklep z kanapkami warty 2 mld USD jest tylko trochę bardziej niedorzeczny i tylko trochę bardziej zabawny niż sklep z kanapkami warty 200 mln USD. To pozornie niewiarygodne ale dodatkowe 1,8 mld USD kapitalizacji niewiele zmienia w tej historii. To jest właśnie wewnętrzna logika kosmicznych wycen i inwestorzy spędzający sporo inwestycyjnego czasu w segmentach rynku z kosmicznymi wycenami powinni nauczyć się rozumieć i szanować tę logikę.

Wróćmy do głównego wątku. Kabaretowe wyceny spółek-wydmuszek na rynku pozagiełdowym są od wielu lat stałym elementem rynku akcyjnego. Jest to oczywiście patologia, której ofiarami regularnie stają się naiwni i chciwi drobni inwestorzy ale nie jest to zjawisko, które pojawiło się w 2021 roku. Jeśli weźmiemy pod uwagę realne pieniądze, czyli obroty, a nie papierowe kapitalizacje to będzie także jasne, że jest to zjawisko absolutnie z marginesu rynku akcyjnego.

To dystrakcja. Niewiele więcej. Pozwala napisać interesujący, zabawny tekst na portal biznesowy. Pozwala poznać niebezpieczne rewiry rynku akcyjnego i mechanizmy działania akcji pompuj i rzuć. Nie traktowałbym jej jednak jak użytecznego sygnału rynkowego.

Na rynku akcyjnym i w jego otoczeniu wiele się dzieje ekstremalnych, niedorzecznych rzeczy ale moim zdaniem trzeba zachować ostrożność przy wykorzystywaniu tych ekscesów do formułowania opinii o rynku akcyjnym jako całości i o stanie sentymentu rynkowego. Myślę, że dobrą ilustracją mojego argumentu są aukcje papierków po lodach Ekipy. Media w Polsce pisały o aukcyjnej wycenie tych papierków na kilkaset złotych a nawet kilka tysięcy złotych. Jak byśmy potraktowali dziennikarza czy analityka, który na podstawie wycen z tych aukcji sformułował opinię, że rynek finansowy w Polsce jest w fazie ekstremalnej manii? Wiele z rynkowych ekscesów opisywanych w mediach biznesowych czy komentowanych w mediach społecznościowych jest totalną dystrakcją z punktu widzenia analizy stanu szerokiego rynku.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mocno rosnące bez powodu ciasteczka czy okuliści wyglądają rzeczywiście kabaretowo, ale tylko do momentu pojawienia się foto-newsa. Potem już są "fundamenty" pod wzrost.

Na pewno ta kasa na usługi prawne zaowocuje wydaniem NFT, przejęciem przez SPAC lub innym hot tematem 🙂

Stay tuned.