Przyszedł czas na analizę używanej przez bohatera tego cyklu „opcji atomowej”, czyli czegoś, co na pokazywanym przeze mnie wcześniej wykresie transakcji nie widać, ale komentujący te teksty dodawali do listy potencjalnych błędów.

Chodzi mianowicie o zarządzanie wielkościami pozycji i kapitałem, które w tym przypadku mają spore znaczenie. A są specyficzne i przy tym dość popularne wśród podobnie spekulujących skalperów jak zdążyłem się zorientować.

W części poprzedniej wspominałem, że trader K. do każdej transakcji używał tej samej wielkości pozycji. Ta wielkość stopniowo rosła wraz z rosnącym od zysków kapitałem, co jest kwestią jak najbardziej naturalną i pożądaną. Jednak kiedy wszedłem głębiej w szczegóły, zrobiło się mocno niestandardowo. Na kilka sposobów, wartych uwagi i analizy.

1. Quasi-piramida

Piramidowanie pozycji to poniekąd „gra za pieniądze rynku”. W miarę tego jak zaczyna się zauważalny ruch w obranym kierunku i pojawiają się zyski, niektórzy inwestorzy dobudowują pozycję co pewien zakres ruchu. Zależnie od ustalenia stopów, ryzyko owej piramidy wcale nie musi być większe niż początkowe, gdyż to jedynie „papierowe zyski” są w tym układzie wystawione na ryzyko.

Dodałem określenie „quasi” w tym wypadku nie bez powodu. Kiedy dokonuje się skalpingu, nie ma czasu i miejsca na rozbudowę pozycji. Mimo to jednak, K. udawało się to robić. Jak?

Jeśli ruch stanowiący podstawę zainicjowania pozycji wygasał zanim doszedł do ‘take-profit’ i kurs się cofał nieco, trader K. czując się dość pewnie lub czasem dla większej adrenaliny dodawał 1-2 pozycje o tej samej wielkości. To niestety podnosiło całkowite ryzyko pozycji, gdyż nie pojawiły się jeszcze zyski, które można piramidować.

Przy początkowej trafności 70% te dodane pozycje dawały ekstra zyski. Do czasu, gdy trafność spadła i przestały się owe profity w ten sposób generować.

Zasugerowałem, żeby zrezygnował z tej praktyki i albo polował na dłuższe trendy, a wówczas wystawiał dodatkowe pozycje bez dodatkowego ryzyka, albo użył tego dodatkowego kapitału na innym rynku w tym czasie, dywersyfikując strategie.

2. Uśrednianie pozycji

Kto nie lubi uśredniać stratnej pozycji, niech pierwszy rzuci kamieniem – tak mógłbym rozpocząć ten punkt, bo widzę, że w lewarowanym tradingu forexowym stało się to masowe i … modne (?).

Na czym polega w skrócie?

Zamiast użycia stop-lossów trzymana jest pozycja zanurzająca się w straty, a operuje się odwrotną piramidą, czyli powiększa pozycję stratną, dodając co jakiś czas nowe (mikro)loty. W ten sposób średnia cena otwarcia pozycji robi się atrakcyjniejsza, szybciej można wyjść z rynku z zyskiem, jest przy tym jednak jedno zasadnicze „ALE” – rośnie w ten sposób wykładniczo ryzyko!

A co gorsza – to chyba najczęstszy powód detonacji rachunków inwestycyjnych. Przynajmniej tak wyszło mi statystycznie po przejrzeniu sporej ilości takich rachunków dostępnych w podglądzie na forexfactory.com. To jednak nie powstrzymuje kolejnych adeptów forexu przed zgubnym naśladownictwem.

W zasadzie ten proceder komentuje się sam. Może się udać 999 razy uśrednić szczęśliwie, po czym przychodzi ten 1000 raz i ogromny ruch wsteczny wysadza rachunek. Chyba że grający ma bardzo głębokie kieszenie i stać go na uśrednianie w ten sposób nawet przez miesiące.

Trader K. uległ urokowi tego wynalazku, ale czuł, że to pachnie czymś mało przyjemnym, więc robił to bardzo rzadko. Zastępował w ten sposób stop-lossa, próbując wdać się w grę z rynkiem. Ponieważ miał spore, wcześniejsze zyski, uznał, że co jakiś czas go na to stać.

W sumie można powiedzieć, że miał i tu sporo szczęścia, gdyż tylko raz to uśrednianie wymknęło mu się spod kontroli i zakończył je ze stratą, która mieściła się jednak spokojnie w ramach jego możliwości.

Po naszych dyskusjach sam się wycofał z tego pomysłu, uznając że tego rodzaju złudne nieco zarządzanie ryzykiem nie opłaca mu się ani emocjonalnie, ani finansowo.

3. Martyngał, czyli „opcja atomowa”

K. wyjawił mi, że to dzięki właśnie tej technice czuł się pewnie w tym, co robi i nie czuł takiego stresogennego ciśnienia, które wielu inwestorów prowadzi do błędów decyzyjnych.

Ta opcja pozwalała mu łatwo naprawić wszelkie błędy, dlatego jej nazwa – opcja atomowa. Okazało się jednak w finale, że nie taka atomowa. Przez to stracił sporą część swojego rezonu, kapitału i wpadł w lekki paraliż decyzyjny.

Martyngał, bo o nim mowa, to zabieg polegający na zwiększaniu wielkości pozycji w każdym kolejnym zakładzie po przegranej. Dzięki temu, w klasycznej swej formie, najbliższa zyskowna transakcja pozwala odrobić całość lub część strat z poprzednich wejść. Przy tym ‘take-profit’ musi mieć taką wielkość, by zysk kompensował straty z poprzednich pozycji.

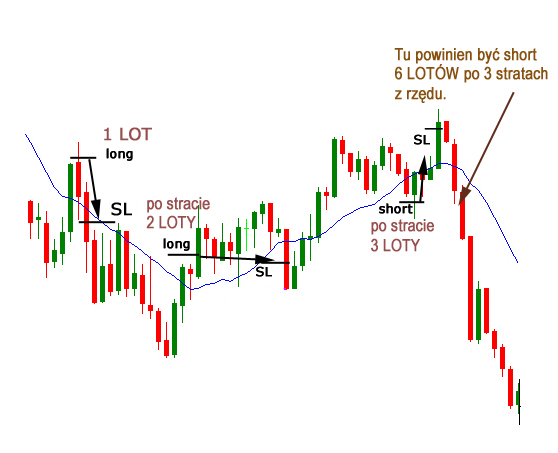

U tradera K. sekwencja martyngałowa po operacjach zakończonych stratami wyglądała tak:

Transakcja #1

Wielkość pozycji = 1 , strata łączna = 1

Transakcja #2

Wielkość pozycji = 2 , strata łączna = 3

Transakcja #3

Wielkość pozycji = 3 , strata łączna = 6

Na mapie transakcji pokazuję taką sekwencję (SL=Stop Loss):

I na 3 transakcji … koniec! Nie było transakcji #4 z wystawioną pozycją 6 jednostek. Dlaczego?

Po pierwsze – owe 6 jednostek stanowiło już naprawdę sporą część kapitału tradera K. i po prostu nie miał odwagi, by wystawić je na ryzyko, gdyż po przegranej miałby spory problem z wystawieniem kolejnym, czyli 12 jednostek.

Po drugie – musi uznać się za szczęśliwca, gdyż ze swoją trafnością i fartem nie miał powodu, by używać 6 jednostek, kończyło się bowiem zawsze z odzyskaniem strat po 3 transakcji w powyższej sekwencji.

Wszystko co piękne w tradingu zawsze kiedyś się kończy. Tak było i tym razem. Dwie nieudane serie martyngałowania nie wybiły mu wprawdzie pomysłu z głowy, ale sparzyły mocno ręce.

Niewiele w tym przypadku mogę pomóc. To jest zabawa z ryzykiem, a nie profesjonalne nim zarządzanie. Nawet gdy ma się głębokie kieszenie, zawsze kiedyś przychodzi moment „6 sigma”, gdy seria strat powoduje, że kończy się kapitał na kolejne podwojenie pozycji.

Może gdyby udokumentowana trafność strategii wynosiła ponad 90%, to można by się pokusić o tego rodzaju zagrania podwajające. Rozkłady stratnych transakcji są bardzo losowe, więc nigdy nie można mieć pewności, nawet przy takiej trafności, że nie pojawi się seria detonująca rachunek.

Można jednak zastosować tzw. „soft martyngał” przy przyzwoitej trafności strategii. Polega on na miękkim przyroście kolejnych pozycji po stracie.

Wówczas zamiast 100% wielkości pozycji po każdej stracie, używa się np., tylko 10-20% powiększenia. Nie daje to jednak żadnej gwarancji, choć zwiększa szanse przeżycia serii strat w porównaniu do klasycznego martyngału.

—kat—

6 Komentarzy

Skomentuj pit Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"Można jednak zastosować tzw. „soft martyngał” przy przyzwoitej trafności strategii."

To nie pomoże przy psychice(?). Teoretycznie ma za zadanie

* zmniejszyć medianę ilości czasu przebywania w DD

* kosztem maxDD, często też średniej ilości czasu przebywania w DD

Przy szukaniu poprawy zyskowności w ten sposób intuicyjnie

* policzyłbym też jakiś "anty soft martyngał" (zmniejszanie pozycji przy stratach, zwiększanie przy zyskach). Zdarzenia niezależne to taki święty grall, dostanę w najlepszym przypadku "rozkład normalny" ze zbyt grubymi ogonami 🙁

* zamiast 0-1 strata/zysk (trafności) bazowałbym na np nachyleniu *MA krzywej kapitału

Kiedyś proponowałem te wersje:

https://blogi.bossa.pl/2012/01/24/martyngal-%e2%80%93-wersja-%e2%80%9esoft%e2%80%9d/

Kiedy jednak trading ma charakter niesystematyczny to w zasadzie żadne obliczenia tego typu nie pomogą w niczym.

Zostaje właśnie walor psyche, czyli wzmocnienie w ten sposób stanu umysłu

Z doświadczenia jak ktos chce zastosowac martyngał to przy 45% trafności na 5000 trejdów na pewno nie raz doświadczy 10-13 strat po kolei .

Dla 70% trafności bedzie to 4-5 strat.

No i takie straty może przedzielać 1-2 wygrane 🙂

I wszystko to pod warunkiem utrzymania stacjonarności metody/systemu w przyszłości na co żadnego pewnika nie ma i nie bedzie 🙂

Owocnego martyngałowania

@pit

Ale to wersja dla systematycznego tradingu pewnie a nie losowego jaki więszkość uprawia.

W przypadku K. to nie był nawet pełny martyngał tylko jego namiastka

A czemu nie wszedł w longa po drugim SL? Tam było przebicie średniej.

Wyjaśniałem to chyba w 1 części: nie miał czasu siedzieć non stop przed monitorem dlatego wybrał wersję skalpowania, tylko wtedy, gdy miał swobodę czasową. Zdał się mocno na losowość