Inwestorzy czytający rynkowe raporty coraz częściej spotykają się z określaniem zbliżających się lat jako powtórki z ryczących lat dwudziestych (roaring twenties). Na przykład Marko Kolanovic z JP Morgan podał ewentualny boom gospodarczy w zbliżającej się dekadzie jako jeden z katalizatorów nowego supercyklu na rynku ropy naftowej.

Myślę, że jedną z przyczyn atrakcyjności prognozy ryczących dwudziestek w XXI wieku jest fakt, że podobnie jak w oryginalnych ryczących latach dwudziestych oczekuje się odbicia zarówno pod względem gospodarczym jak i pod względem społecznym. Zachodnie społeczeństwa gospodarczo i konsumencko „odbiją sobie” kilkanaście miesięcy pełzających narodowych kwarantann: zamrażania i odmrażania gospodarek i wyczerpującego emocjonalnie dystansu społecznego.

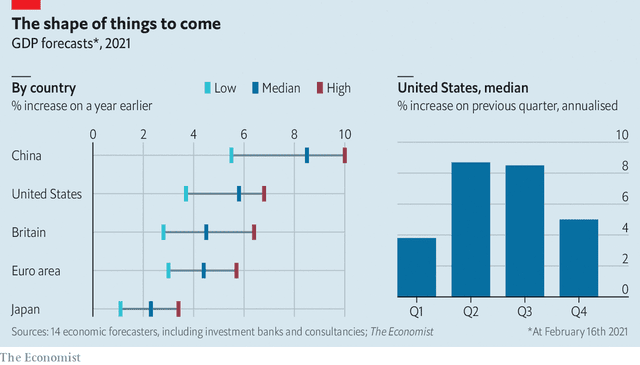

W najnowszym wydaniu The Economist zwraca uwagę, że konsensus prognoz ekonomicznych na rok 2021 „przewiduje” bardzo dynamiczne odbicie w gospodarkach USA i strefy euro. Amerykańska gospodarka ma się rozwijać najszybciej od 1984 roku. Nawet Japonia ma „zaliczyć” ponad 2% wzrost gospodarczy. Wykres dnia pokazuje konsensus zmiany PKB dla kluczowych regionów gospodarczych na świecie w 2021 roku:

Myślę, że zarówno dynamiczne odbicie gospodarcze w 2021 roku jak i dekada więcej niż przyzwoitego wzrostu gospodarczego są w tym momencie bazowym scenariuszem dla globalnych inwestorów. Istnieje kilka sposobów podejścia do tego konsensusu.

Można zacząć od podejścia: a co jeśli prognozy się mylą? Fundamentem prognoz na 2021 roku i optymistycznych oczekiwań dla całej dekady jest założenie, że sytuacja pandemiczna znajdzie się w 2021 roku pod kontrolą a przy tym nie pojawi się inny negatywny szok (nowa pandemia, duży konflikt zbrojny, etc). W większości przypadków dzięki kombinacji akcji szczepień i relatywnie dużej penetracji COVID-19 w społeczeństwie. Innymi słowy, pierwsze wątpliwości co do poprawności powyższych prognoz mogą się pojawić w danych epidemiologicznych.

Inne podejście to rozważanie tego jak zachowają się rynki akcyjne jeśli bazowy scenariusz się zrealizuje. Inwestorzy doskonale znają jednozdaniową regułę inwestycyjną „kupuj plotki, sprzedawaj fakty”. Jeśli rynki akcyjne od dłuższego czasu oczekują, że rok 2021 będzie początkiem nowych ryczących dwudziestek to czy sam fakt zrealizowania się tego scenariusza będzie wystarczającym argumentem dla podtrzymania dynamicznego rajdu?

Z drugiej strony, jeśli zrealizuje się optymistyczny scenariusz, jeśli rzeczywiście wkraczamy w szalone lata dwudzieste XXI wieku to z całą pewnością będzie to fascynujący okres z inwestycyjnego punktu widzenia. Przez ponad dekadę rynek akcyjny wspinał się po ścianie strachu, wśród narzekań na rachityczność i słabą jakość (choćby nierówną partycypację poszczególnych klas społecznych) wzrostu gospodarczego. W tych warunkach, przy akomodacyjnej polityce banków centralnych (ale tej polityki możemy oczekiwać także w latach dwudziestych) globalny rynek akcyjny zdołał generować całkiem atrakcyjne stopy zwrotu. Jak zachowają się rynki akcyjne w czasie ekonomicznego boomu? Czy to co obserwujemy na początku 2021 roku, a czemu poświęciliśmy sporo uwagi na Blogach Bossy, to tylko chwilowe zamieszanie czy raczej zapowiedź nastrojów, zeitgeistu nadchodzącej dekady?

Nie mam zielonego pojęcia jaka jest poprawna odpowiedź na postawione wyżej pytania. Myślę, że po dekadzie czytania o wielkiej stagnacji szybkie przejście do ryczących lat dwudziestych będzie zmianą, z którą cześć inwestorów nie będzie w stanie sobie poradzić, a być może będzie długo negować. Równie trudny okres może nadejść dla optymistycznie nastawionych inwestorów jeśli „coś się popsuje” i scenariusz boomu nie zostanie zrealizowany. Dlatego podobnie jak w poprzednim roku skłonny jestem argumentować, że szybkie zaakceptowanie i dostosowanie się do tego co dzieje się na rynku będzie kluczem do dobrych wyników inwestycyjnych w kolejnych latach.

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Brakuje jednego ( absolutnie decydujacego) elementu ktory byl obecny w kazdym poprzednim odbiciu czy to po wojnie czy pandemii…Tym elementem sa sami LUDZIE.Nie ma demografii nie ma mlodych wiec KTO ma napedzac wzrost?Druga ciekawostka jest zachowanie rynkow dzisiejszej EU w czasie boomu lat 50 i 60 ( slabe podobnie jak gpw vs gospodarka 2000/2020) i marazm pomimo szalenczego wzrostu pkb.I wzrost gield w dekadzie marazmu w gospodarce lat 90…Szczyt potegi japonii ( pkb)to nie 89r jak nikkei tylko 98rok czyli osiem lat po zalamaniu Nikkei.Rynki sa naprawde fascynujace – ten sam fakt moze przyczynic sie do dwu zupelnie roznych rezultatow

> Brakuje jednego ( absolutnie decydujacego) elementu

Jeszcze jednego elementu brakuje w tych rozważaniach (i też absolutnie decydującego). Zadłużenia.

@ dorota

A jak zamiast długu weźmie się pod uwagę koszty obsługi długu?

Krótkoterminowo bardzo trafne pytanie, ale można odpowiedzieć następnym: czy da się przyjąć założenie trwałego utrzymywania ujemnych bądź bardzo niskich stóp procentowych.

@ Tommip

Może nie odrobiłem lekcji ale początkowy boom po I i II wojnie nie były bezpośrednio oparte na boomie demograficznym. W sensie, np. boomers dopiero w późnych latach 60' zaczęli wchodzić na rynek pracy, nie?

Nie chodzi o to ze kupujacymi byly noworodki tylko rodzice dla/przez dzieci ;).Kazdy rodzic wie co sie dzieje gdy ma sie pojawic potomek.