Rynki finansowe są mocno konkurencyjnym obszarem, na którym „powinna istnieć” silna presja na sprawdzanie, kwestionowanie posiadanych opinii i przekonań. Jednocześnie funkcjonują na rynkach finansowych opinie, które większość inwestorów przyjmuje bez większego zastanowienia.

Jedną z takich opinii jest idea, że rekomendacje analityczne nie mają istotnej wartości jako sygnały rynkowe. Mam na myśli sam kierunek rekomendacji i poziom ceny docelowej. Myślę, że duża część inwestorów zgodziłaby się z poglądem, że inwestowanie zgodne z rekomendacjami nie pozwoli na wygranie z rynkiem. Zakładam nawet, że znalazłaby się pokaźna grupa wyjątkowo sceptycznych inwestorów, którzy zgodziliby się z tezą, że lepsze efekty dałoby kontrariańskie podejście do rekomendacji analitycznych czyli unikanie spółek „uwielbianych” przez analityków i kupowanie do portfela spółek „znienawidzonych” przez analityków.

Mój stosunek do rekomendacji analitycznych w dużym stopniu wynika z mojego sceptycyzmu co do generalnych kompetencji prognostycznych na rynku akcyjnym. Staram się więc w średnim i długim terminie (w krótkim terminie odstające od ceny rynkowej rekomendacje mogą być informacjami cenotwórczymi) ignorować samo wskazanie rekomendacji a maksymalnie wykorzystać wiedzę o spółce, o jej aktualnym biznesie i o tym co na niego może wpłynąć w przyszłości, którą analityk przekazuje w treści rekomendacji analitycznej.

Natrafiłem jednak na interesujące badanie, które skłania do przemyślenia sceptycznego podejścia do wartości samych wskazań analitycznych. Dodatkową zaletą tej analizy jest pokazanie permanentnego problemu na rynkach finansowych – tendencji do generalizowania albo przenoszenia na lokalne rynki wyników badań z amerykańskiego rynku. Okazuje się, że amerykański rynek akcyjny w wielu aspektach zasługuje na miano wyjątkowego, nie tylko pod względem stóp zwrotu w ostatnich kilku latach.

Vitor Azevedo i Sebastian Müller w pracy Analyst Recommendations and Anomalies Across the Globe (Rekomendacje analityczne i anomalie na świecie) zbadali rekomendacje analityczne z 45 państw, z lat 1994 – 2019. W grupie 45 państw znalazły się rynki rozwinięte, wschodzące i graniczne. Znalazły się także rynki znajdujące się gdzieś pomiędzy tymi kategoriami co powinno ucieszyć polskich inwestorów. Dane z Polski obejmują okres 1996 – 2019. Poza szerokim wachlarzem zbadanych rynków mocną stroną badania są także ramy czasowe obejmujące 2 i pół cyklu koniunkturalnego na rynkach akcyjnych.

Skoncentruje się na jednym z aspektów badania Azevedo i Müllera – interesującym i łatwym do interpretacji. Badacze przyznali każdej rekomendacji ranking od 1 (bardzo negatywna) do 5 (bardzo pozytywna). Dla każdego państwa w bazie danych przeciętna jest powyżej 3. Średnia dla wszystkich rekomendacji to 3,52. Najniższa średnia była w Hiszpanii (3,24) a najwyższa w Chinach (3,82). Wartość dla polskiego rynku to 3,39. Tak więc potwierdzona została teza o pozytywnym skrzywieniu rekomendacji analitycznych. Ta tendencja ma charakter globalny.

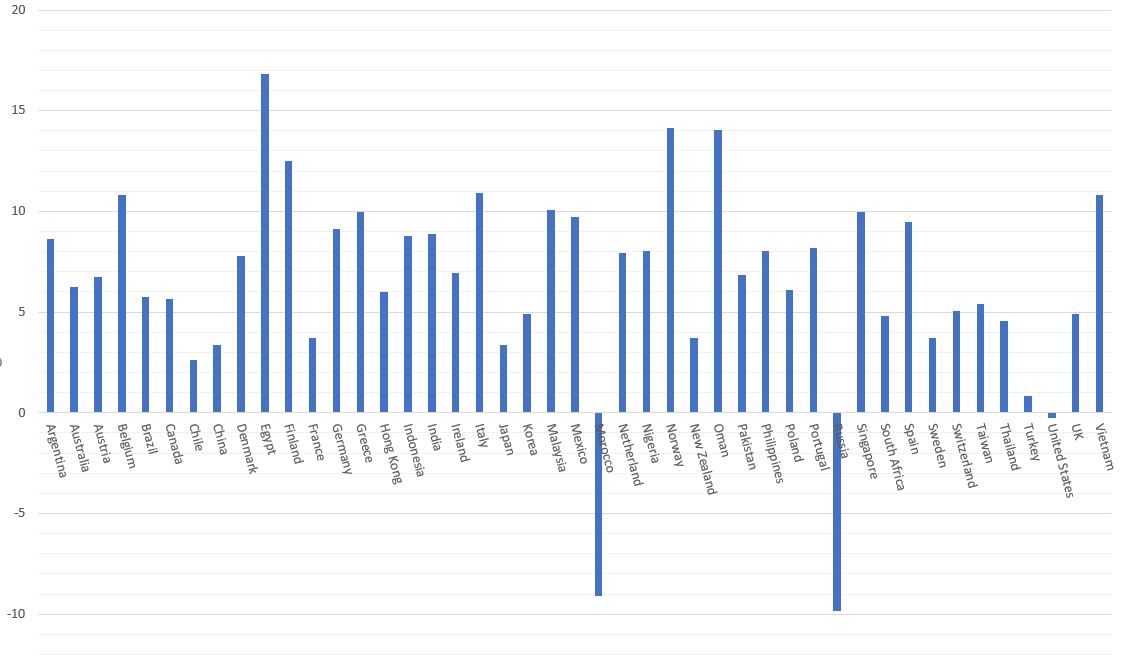

Azavedo i Müller podzieli rekomendowane spółki na 5 kwintyli. W pierwszym znalazło się 20% spółek z najsłabszymi rekomendacjami („nielubianych” a raczej „najmniej lubianych” przez analityków) a w piątym 20% spółek z najsilniejszymi rekomendacjami („najbardziej lubianych” przez analityków). Następnie zrobili syntetyczne portfele zawierające długie pozycje na najbardziej lubianych 20% spółkach i krótkie pozycje na najmniej lubianych 20% spółkach. Co się okazało? W ujęciu równoważonym (każda spółka ma jednakowy udział w portfelu), 42 na 45 portfeli zanotowało pozytywne stopy zwrotu. Badacze konstruowali te portfele w miesięcznym horyzoncie czasowym. Wykres poniżej podaje roczne stopy zwrotu:

Uwzględnienie kapitalizacji rynkowej nie zmieni drastycznie wyników. Liczba portfeli z pozytywnymi stopami zwrotu spadnie z 42 na 38. Proszę zwrócić uwagę, że USA są jedynym rynkiem rozwiniętym, w którym wspomniany na początku tekstu kontrarianizm zdałby egzamin bo tylko w USA spółki najmniej lubiane przez analityków spisują się lepiej od spółek najbardziej przez nich lubianych.

Możemy wyciągnąć dwie lekcje z powyższej analizy. Trzeba być ostrożnym z przenoszeniem tendencji z amerykańskiego rynku na lokalne rynki akcyjne bo nie każda rynkowa tendencja się w ten sposób automatycznie przenosi. Trzeba być także ostrożny z przyjmowaniem „na słowo” popularnych rynkowych prawd bo nie wszystkie z nich mają mocne oparcie w faktach.

Wyniki analizy Azavedo i Müllera nie zmienią mojego podejścia do rekomendacji analitycznych. Zamierzam cały czas koncentrować się na „bebechach” czyli wiedzy o spółce zawartej w rekomendacjach a nie na samej cenie docelowej.

Badanie Azavedo i Müllera jest dużo szersze niż przedstawiony wyżej wycinek. Badacze zestawiają rekomendacje analityczne z rankingiem atrakcyjności inwestycyjnej spółek sporządzonym na podstawie zidentyfikowanych rynkowych anomalii (takich jak momentum, rentowność brutto, wskaźnik rentowności aktywów, etc). W tym aspekcie interesującym wynikiem analizy jest wskazanie, że w USA analitycy „mają słabość” do drogich (według kryteriów anomalii rynkowych) spółek. Na innych rynkach badacze nie stwierdzili tej tendencji.

Interesujące są dwa inne wnioski dotyczące skuteczności rekomendacji analitycznych. Azavedo i Müller wskazują, że rekomendacje spisują się lepiej przy słabym sentymencie rynkowym (w bessie) a gorzej na rozgrzanych rynkach. Ich zdaniem rynkowy entuzjazm „udziela się” analitykom i psuje to skuteczność rekomendacji. Drugim czynnikiem zwiększającym skuteczność rekomendacji jest stan rozwoju rynku, w tym płynność i możliwość krótkiej sprzedaży. Rekomendacje analityczne mają większą skuteczność na mniej efektywnych, mniej rozwiniętych rynkach.

Moim zdaniem ten ostatni wniosek można traktować jako argument za Giełdowym Programem Wsparcia Pokrycia Analitycznego, który kieruje uwagę analityków do mniej płynnych, mniej efektywnych segmentów rynku w Warszawie.

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Bardzo fajna promocja na rynki zagraniczne, 10zł do końca marca IKE/IKZE. Cieszy ta inicjatywa. Miły prezent pod choinkę:)

Proponuję co roku od października tak robić kwartał. BOŚ postaraliście się. Doceniam

Offtopicznie – razi trochę frontier markets jako "rynki graniczne". Wiem, w polskim języku nawet nie mamy takiej kategorii – więc może wypadałoby stworzyć?

Rynki przedświtowe? 🙂 Rynki dziecięce?

A może po prostu rynki bananowe? 🙂

Proponuję Dzikie Pola. Doskonale pasuje: jednoczesna możliwość dużego zarobku jak i dużych strat i do tego z polskim nawiązaniem historycznym!

@ mall

To jest dobry trop bo to frontier to jest zapewne od obszaru pomiędzy prawem a bezprawiem, cywilizacją a dzikością.

Tym lepszy trop, że daje nam możliwość wzbogacenia zasobu przysłów giełdowych o unikalnie polskie, np. "złapał Kozak Tatarzyna" etc.

No i wyczerpująco opisuje rolę KNF w regulacji rynku giełdowego.

@ Jozef_socjopata

Będziesz musiał z tym żyć bo rynki graniczne weszły już na tyle mocno do języka polskiego, że nawet ja nie próbowałem szukać innego słowa (a lubię kombinować). Ale w sumie rynki pograniczne lepiej oddają sens a nie są wielką modyfikacją.

@ Jozef_socjopata09.12.2020 – 00:58

Offtopicznie – razi trochę frontier markets jako "rynki graniczne". Wiem, w polskim języku nawet nie mamy takiej kategorii – więc może wypadałoby stworzyć?

Rynki przedświtowe? 🙂 Rynki dziecięce?

A może po prostu rynki bananowe? 🙂

Generalnie słuszna uwaga, uważam podobnie i co więcej termin ten mnie razi bo rozmywa istotę znaczeniową dla wiekszości osób czytających, bo jest to bezrefleksyjna kalka językowa.

A czemu nie rynki cytrynowe, kawowe czy trzcinowo-cukrowe? 🙂

Na poważnie – alternatywną nazwą frontier market jest pre-emerging market więc myślę że dużo lepszy byłby wariant rynki przedwschodzące, bo łatwiej skumać.

@ trystero

Będziesz musiał z tym żyć bo rynki graniczne weszły już na tyle mocno do języka polskiego, że nawet ja nie próbowałem szukać innego słowa (a lubię kombinować). Ale w sumie rynki pograniczne lepiej oddają sens a nie są wielką modyfikacją.

Niekoniecznie (patrz wyżej) raz że termin ma nikły potencjał informacyjny a dwa że rynki przedwschodzące dobrze =oddaja śens terminu i co więcej korelują z już ugruntowaną konwencją znaczeniową -to jest terminem rynki wszchodzące.

A to że ktoś już wcześniej używał kiepskiego terminu rynki graniczne to mało przekonujący argument, jak dla mnie, bo zapytowywuję o jakie granice tu chodzi.