Co jakiś czas wracam na blogu do rynku ropy, po części dlatego, że sam uważam go za lepszy miernik nastrojów i gospodarki niż giełda.

A po drugie – zauważyłem, że na forach pojawia się pytanie zdezorientowanych inwestorów: „o co chodzi z tą ropą?”. W takim razie kilka podpowiedzi poniżej.

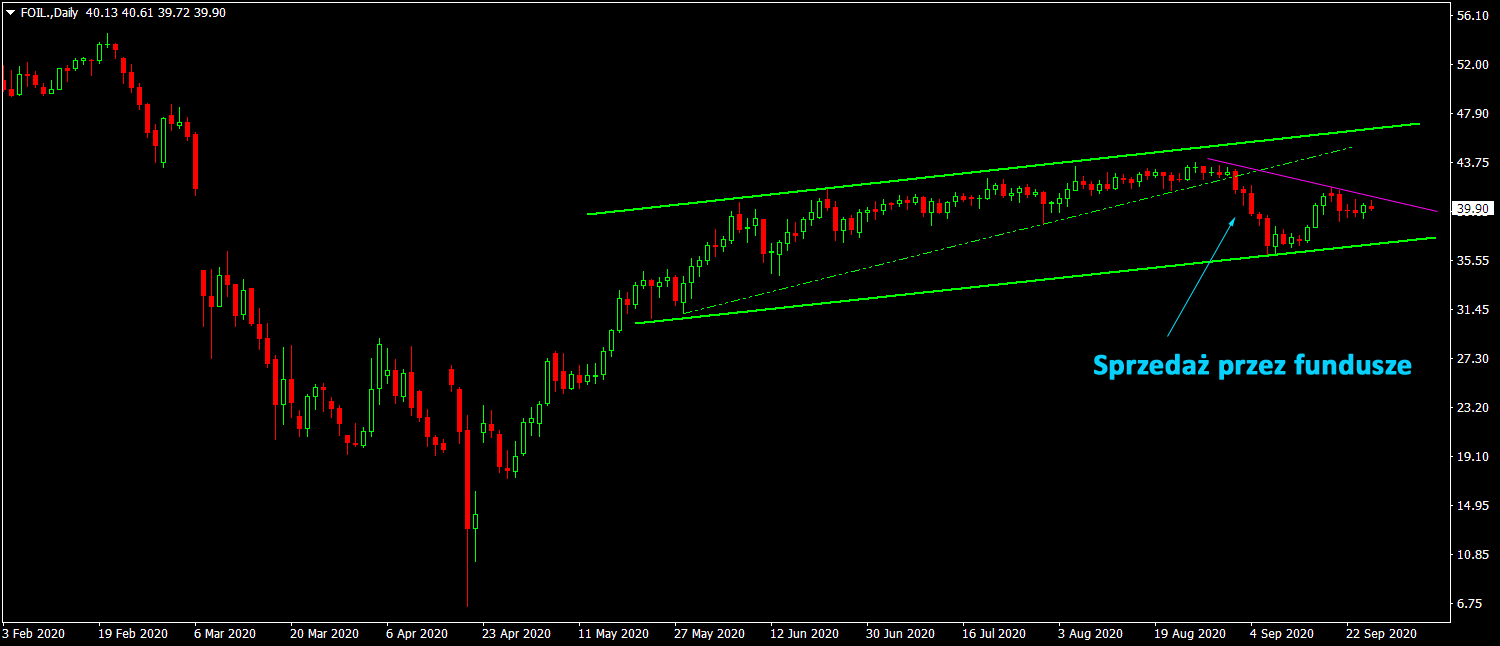

Praktycznie od maja do końca sierpnia kurs obu rodzajów ropy kręcił się w miejscu w niewielkim zakresie o bardzo delikatnym nachyleniu w górę. Za to sporo było niewielkich, krótkich, szybko gasnących wybić w obie strony, które zabierały za sobą grających na tego rodzaju skoki. Oczywiście pozostawiając ich we frustracji z powodu braku ciągu dalszego.

Sam oczekiwałem wybicia w górę i tylko na takie wchodziłem na rynek. Ostatnio wreszcie zadziało się coś ponad to, jest więc przynajmniej powód do analizy.

Ta długa i męcząca w zasadzie konsolidacja latem spowodowała znaczący odpływ graczy z rynku co widać po kontraktach terminowych – spadały obroty, a przede wszystkim ilość otwartych pozycji. Hossa trwająca od wiosennego dołka ropy poniżej 0 $ przygasła w maju, kończąc praktycznie zainteresowanie tym rynkiem dużych graczy spekulacyjnych. Ich masowe wychodzenie z długich pozycji nie zatrzęsło na szczęście rynkiem w dół ponownie, co tylko pokazuje w jak dobrej równowadze się znajdował.

Chodzi przede wszystkim o równowagę w popycie i podaży na realny surowiec, bo to dyktuje w największym stopniu zmiany kursów.

Strona popytowa:

Cały czas spadał kurs dolara, co stanowi silnie pro popytowy czynnik (tańszy surowiec dla kupujących za granicą). Obecnie ten trend ma sporą szansę na odwrót, co może osłabić popyt na czarne złoto.

Z uwagi na niekończącą się pandemię popyt światowy nadal jest daleki od czasów przedpandemicznych, szczególnie ze strony transportu (samoloty to niewielka część). Co gorsza wszelkie agencje szacujące ów popyt długoterminowo produkują co kilka tygodni spadające prognozy popytowe, i to nie tylko z uwagi na COVID. Te publikacje stały za wstrząsami w dół, ale generalnie rynek już je zamortyzował w swoich planach.

Do gry wróciło magazynowanie ropy na statkach ponieważ spadły ceny ich wynajmu, pojawiło się spora podaż tej przestrzeni, a przy tym różnice w cenach kolejnych serii kontraktów pozwalają na magazynowanie z zyskiem.

Największy zjazd do tej pory, który zaczął się do początku września stanowił kumulację tych czynników z dodatkiem 2 niemiłych niespodzianek:

– Chiny – wyszło bowiem, że masowych zakupów wiosennych starczyło im na dłużej i ograniczyli zakupy.

– Wstrząsy na giełdach – one oznaczają przecież obawę o koniunkturę

Ów spadek z początku miesiąca spowodował chwilowy wzrost wolumenu oraz otwartych pozycji. Po stronie sprzedaży stały fundusze spekulacyjne jak się okazuje (na podstawie raportów COT). Gdy w połowie miesiąca spadki się odwróciły, fundusze zaczęły wracać powoli do długich pozycji, choć głownie na ropę amerykańską WTI.

Mieliśmy i mamy też huragany w USA, które zwykle powodują skok cen w górę (zmniejszona podaż), ale tym razem owego efektu nie było widać aż tak silnie.

Strona podażowa:

Tutaj w zasadzie liczą się 2 rzeczy:

– OPEC+

Muszę przyznać, że od lat nie było takiego pilnowania dyscypliny wydobycia jak podczas ostatnich miesięcy. Choć nadużyć w kwotach było sporo.

Dowodzącym tą akcją jest nieformalnie Arabia Saudyjska, która wiosną wkurzona brakiem konsensusu rzuciła na rynek wszystko co mogła wydobyć, doprowadzając do jego zapaści. Ten manewr dowiódł, że nie blefują i że są gotowi na wszystko. Dzięki temu, a może w obawie przed powtórzeniem manewru wszyscy producenci zrzeszeni w szerokim porozumieniu OPEC+ starają się pilnować swoich limitów. W razie wyłamania Arabia Saudyjska potrafi ostro zareagować, a tam gdzie to niemożliwe sama narzuca sobie drastyczniejsze limity.

Producentom bardzo zależy, żeby właśnie teraz podczas światowej recesji nie zawalić cen po raz kolejny. Tu raczej trudno spodziewać się większej niespodzianki, jeśli już to raczej ograniczania limitów niż rozpasania na dużą skalę.

– Stan zapasów

Najbardziej doniosłe dla rynków są oczywiście stany zapasów w USA. A tam mieliśmy regularny ich spadek w znaczących ilościach. W normalnych czasach to spowodowałoby wzrosty, ale nie teraz. A to dlatego, że te zapasy są nadal wyższe od średniej 5-cio letniej. Bankructwa części szybów niewiele zmieniają, popyt bowiem nadal jest kruchy.

Rosną również zapasy reszty świata, choć w przewidywalnym tempie.

Co w tej sytuacji?

Traderzy spodziewają się mocnych spadków z tego co widzę po forach dyskusyjnych. OPEC+ jest jednak mocno zdeterminowany by do tego nie dopuścić. Przy tym musiałoby dojść do masowych lockdownów z powodu COVIDu na świecie, ale gospodarek na to nie stać. Lepiej mocno inwestować w leki i szczepionki.

Dużo realniejsza szansa to powrót do status quo z okresu letniego gdzieś na zbliżonych do obecnych poziomach i powolny dryf wzrostowy. Może też dojść do wstrząsu w górę jeśli się okaże, że których kraj posiada rzeczywiście przebadaną w pełni i działającą szczepionkę.

Analitycy mainstreamowych instytucji spodziewają się w okresie rocznym wzrostów cen ropy do 60$. I to wcale nie jest niemożliwy scenariusz biorąc pod uwagę wszystko powyżej.

Technicznie mieliśmy wybicie z zawężającego się trójkąta, niemal kopia amerykańskich indeksów. Kurs jednak zawrócił w górę silniej niż giełdy. Dlatego ostrożnie można narysować nowy, szerszy kanał wzrostowy. Jeśli jednak dolna jego krawędź zostanie pokonana i przebity poziom minimum ostatniego spadku, trend spadkowy może przerodzić się w nową bessę.

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.