Z okazji pierwszej rocznicy debiutu BETA ETF mWIG40TR wybrałem się do Pana Mateusza Muchy (Beta Securities i AgioFunds TFI) z pytaniami odnośnie jego ocen tego pierwszego roku notowań.

Jak Pan ocenia pierwszy rok notowania w wykonaniu funduszu BETA ETF mWIG40TR?

Mateusz Mucha: To był dość pracowity rok w zarządzaniu funduszem, który oceniam pozytywnie. W trakcie tego roku w zarządzaniu pojawiło się wiele wyzwań: rewizje, zmiany w składzie portfela, reinwestowanie przepływów dywidendowych, okres ogromnego wzrostu zmienności, wyzwania płynnościowe na poszczególnych walorach. Powyższe wyzwania zostały rozwiązane w pozytywny sposób o czym świadczą niskie wartości różnicy odwzorowania oraz błędu odwzorowania.

Inwestorzy również docenili dostarczenie ETF-u na rynek średnich spółek powierzając

w zarządzanie aktywa o wartości prawie 120 mln zł – co jak na segment średnich polskich spółek jest wynikiem bardzo dobrym.

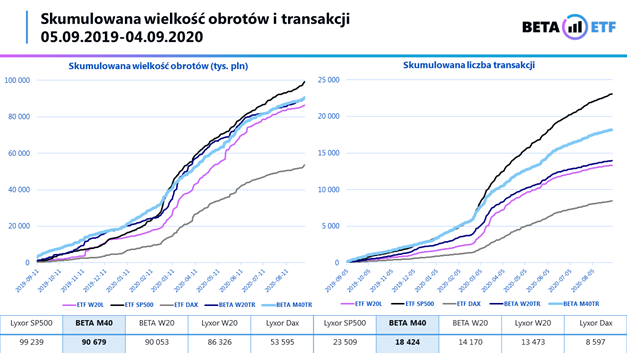

A jak wygląda to w porównaniu do innych ETF-ów notowanych na GPW?

Pod względem napływów/odpływów możliwe i zasadnie jest porównanie się tylko do ETF na WIG20. ETF Lyxor w analogicznym okresie zyskał 28 mln zł, natomiast starszy brat BETA M40, czyli BETA W20 zyskał prawie 26 mln zł nowych aktywów. ETF-y tradingowe WIG20Short oraz WIG20Lev to zupełnie inny rodzaj funduszy i porównanie do nich jest mało zasadne. Natomiast niestety z uwagi na multi-listing ETF na DAX oraz S&P500 nie sposób określić dokładnego napływu/odpływu aktywów z Polski na tych konkretnych funduszach.

Można, jednakże spojrzeć na obroty i liczbę transakcji a te nam mówią, że BETAM40 ustąpił miejsca tylko ETF na SP500 pod względem tych parametrów. Statystyki te potwierdzają ostatnie doniesienia o mocnym wzroście zainteresowania Inwestorów na zagraniczną ekspozycję.

A co wg Pana należałoby poprawić, ulepszyć, zmienić?

Inwestorzy pewnie by powiedzieli, że stopę zwrotu. Fundusz, jednakże ma za zadanie odzwierciedlać stopę zwrotu indeksu, a ta była ujemna i wyniosła -2,99%. Fundusz w analogicznym okresie natomiast stracił -3,69% co daje różnicę odwzorowania na poziomie -0,70%, która jest niższą wartością niż spodziewane -0,80% wynikające z opłaty za zarządzanie.

Widzimy pewne pola do poprawy w długim terminie w obszarach zarządzania, struktury funduszy jak i jego kwotowania. W aspektach zarządzania i struktury funduszu chcielibyśmy dać Inwestorom jeszcze większa efektywność kosztową i ograniczyć aktualne koszty funduszu tak aby różnica odwzorowania mogłaby być jeszcze mniejsza. Dodatkowo dochodzi zagadnienie pożyczek papierów wartościowych dla których fundusz ETF jest naturalnym pożyczkodawcą. Korzyści z tego tytułu również mogłyby zauważalnie zmniejszyć różnicę odwzorowania

W kategorii kwotowania funduszu, na który duży wpływ ma animator, w długim terminie chcielibyśmy zwiększyć ich liczbę (wzorem rozwiązań zachodnich). Dodatkowo są pewne elementy sesji, które powodują newralgiczne momenty sesji tak jak otwarcie czy zamkniecie notowań. Konsultujemy pewne rozwiązania ograniczające ryzyko tych newralgicznych momentów, które mamy nadzieje zostaną wraz z rozwojem rynku ETF w Polsce rozwiązane systemowo jaki i poprzez większą aktywność Inwestorów i Animatorów.

Wspomniał Pan o stopie zwrotu, czy zarządzający ETF-em analizuje kontrybucje poszczególnych spółek?

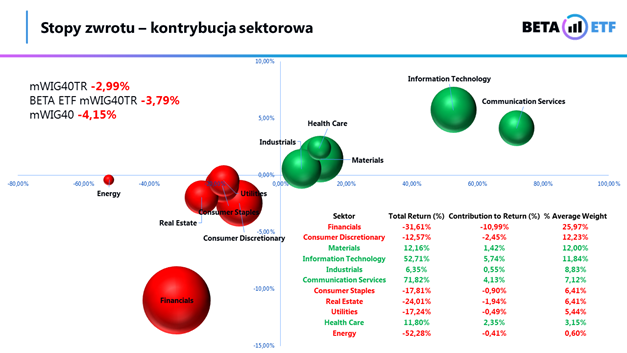

Tak. Nie jest to może nasz priorytetowy aspekt w pracy, jednakże chcemy i powinniśmy wiedzieć co daje pozytywną i negatywną kontrybucje. Dla BETA ETF mWIG40TR w okresie roku od debiutu najmocniej ciążył sektor finansowy, który ważąc około 26% zabrał indeksowi mWIG40TR prawie 11%. Na drugim zielonym biegunie był szeroko rozumiany sektor technologii informacyjnych, który urósł o ponad 50% co przełożyło się na pozytywną kontrybucję wynoszącą około 5,7% gdyż średnia waga tego sektora oscylowała w okolicach 12%.

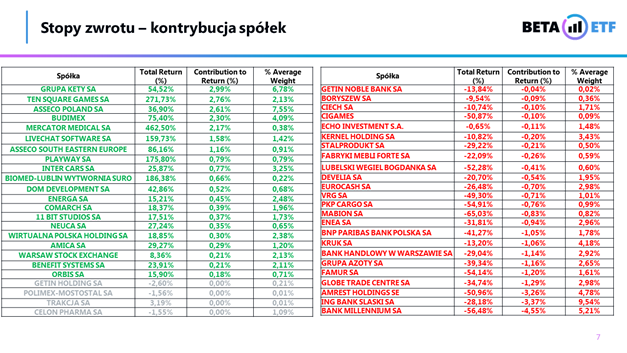

Generalnie na stopę zwrotu mWIG40TR w okresie od 4 września 2019 do 4 września 2020 pracowało 48 spółek. 20 dało pozytywną kontrybucję, 4 neutralną a 24 negatywną.

A jak wyglądało to od strony dywidend?

Przepływów dywidendowych było 19 i dla okresu pierwszego roku notowania stopa dywidendy wyniosła około 1,16%. Dywidendy są reinwestowane z uwagi na to, że to podejście jest bardziej optymalne operacyjnie i efektywniejsze podatkowo. Przepływy dywidendowe są w różnych okresach i w różnych wielkościach. Ich wypłata uczestnikom musiałaby się wiązać z opracowaniem modelu wypłaty, akumulacji małych przepływów celem uzyskania odpowiedniej wartości do wypłaty. Dodatkowo, jeżeli Inwestorzy nie posiadaliby certyfikatów na kontach IKE i IKZE taki przepływ dywidendowy zostałby opodatkowany stawką 19%.

W długoterminowym oszczędzaniu to odroczenie podatku będzie zauważalnym składnikiem, który podwyższy stopę zwrotu.

Czy coś zmieniło się w zakresie przygotowywanych przez Państwa nowości?

Odrobinę, ale bez wyczekiwanych konkretów. Jesteśmy po kolejnej udanej interakcji z Komisją Nadzoru Finansowego. Podtrzymujemy, że do końca roku liczymy na zgodę na dwa kolejne fundusze, które mamy nadzieje wprowadzić na GPW w 4 kwartale 2020. Mówię tutaj o dwóch funduszach na zagraniczne akcje z zabezpieczeniem walutowym.

Dodatkowo zakończyliśmy wewnętrzne prace nad kolejnym prospektem na akcje polskie

i czekamy pierwszą rundę pytań i uwag z KNF.

A co poza samym zarządzaniem i przygotowaniem nowych funduszy?

Pracujemy nad aspektami, które zwiększyłyby efektywność struktury portfelowego FIZ, efektywność zarządzania oraz kwotowania. Dodatkowo stawiamy niezmiennie na kontakt z Inwestorami za pośrednictwem naszych stron internetowych (http://betasecurities.pl/oraz http://agiofunds.pl/), Mediów społecznościowych (Twitter: https://twitter.com/EtfBeta ) oraz chętnie odpowiadamy na wszelkie zapytania czy zaproszenia do wywiadów.

Zainteresowanych dalszymi aspektami zarządzania BETA ETF mWIG40 zapraszam do materiału, który ukazał się u Artura Wiśniewskiego (Stockbroker.pl). Tam wspólnie z Dawidem Bąbolem staraliśmy przybliżyć się zarządzanie ETFem:

betasecurities.pl/beta-securities-u-stockbroker-pl

Na koniec jeszcze zapytam- czy macie może jakieś plany/pomysły odnośnie zwiększenia zainteresowania inwestycjami w ETFy szersze grono inwestorów? Analizujecie może jak to się zdarzyło w USA, że ten segment tak ostro ruszył i można by skopiować jakieś rozwiązania w Polsce?

Temat na dłuższą rozmowę! W Stanach faktycznie ruszyło, ale proszę pamiętać, że tam pierwszy ETF powstał w 1993 roku także to też trochę czasu zajęło zanim pojawił się tak duży boom. My nastawiamy się na edukację, dostarczanie rozwiązań oraz ich ulepszanie. Z czasem też wyniki przyjdą, bo statystyki są nieubłagane. Większość aktywnych zarządzających nie pokonuje rynku. Dodatkowo rozwiązania systemowe, które obserwujemy w Japonii czy Stanach też mogą się pojawić: fiduciary rule, heartbeat trades czy decyzję o skupowaniu ETF-ów przez banki centralne.

Zainteresowanie i tak moim zdaniem wzrosło. W ostatnim czasie miałem sporo rozmów z Inwestorami, którzy analizują temat. Odpowiadam nawet na pytania dotyczące ETF-ów zagranicznych także coś tam się ruszyło. Skala pewnie ciągle mała ale myślę, że ta kula śnieżna dopiero drgnęła i z długim czasem nabierze rozpędu.

Dziękuję za rozmowę!

Dziękuje za pytania! Zawsze chętnie odpowiemy!

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.