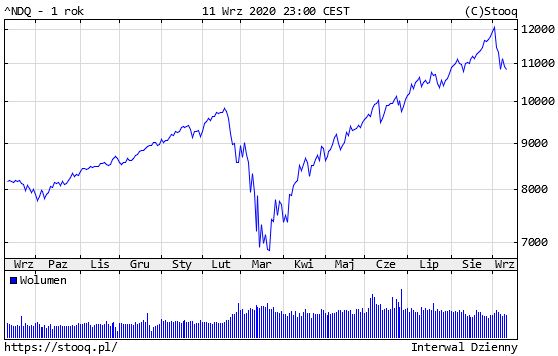

W środku zakończonego tygodnia amerykański indeks Nasdaq Composite znalazł się w technicznej korekcie, granicą której jest cofnięcie o 10 procent od szczytu. Do końca tygodnia korekta pogłębiła się do 11 procent i można mówić o potwierdzeniu środowego wskazania. Wraz z korektą spadają jednak wyceny, które wzbudzały tak wiele emocji. Efektem jest uatrakcyjnienie akcji liderów tegorocznej hossy, co raczej wcześniej niż później powinno zaowocować kolejną falą wzrostową.

Jednym z najpopularniejszych pytań fruwającym dziś po rynku jest: czy amerykański sektor technologiczny jest w bańce spekulacyjnej? Odpowiedź coraz mnie zależy jednak od punktu widzenia. Technicy będą widzieli hiperboliczne wzrosty spółek, co właściwie zawsze jest ostrzeżeniem przed bańką spekulacyjną. Fundamentaliści będą odpowiadali na pytanie przez pryzmat rozciągniętych wycen na tle historii. Niezależnie od różnic w punktach widzenia, wszyscy zgodzą się, że bańki spekulacyjne mogą trwać znacznie dłużej niż podpowiada zdrowy rozsądek. W istocie korekty takie, jak obserwowana ostatnio na Nasdaqu stają się idealnym paliwem do kontynuacji, a nie powodem do ich przekłuwania. Dlatego postawiłbym nie tak odważną tezę, iż bańka w amerykańskim sektorze technologicznym ma jeszcze wiele do ugrania.

Wszyscy wiemy, iż poprzednie bańki spekulacyjne – dotcom’owa, nieruchomościowa i surowcowa – nie pękały same. Zostały zakończone przez podwyżki ceny kredytu przez amerykański bank centralny, który ostatnio właściwie porzucił walkę z inflacją. Fed pogodził się z tym, iż w perspektywie kolejnych lat inflacja może być wyższa i – uwzględniając poprzednie doświadczenia – zmaterializuje się głównie na rynkach, a nie w gospodarce. Dlatego ostatnie cofnięcia warto traktować jako zdrowe korekty, które leją fundament pod kolejną falę umocnienia. Mieszanka schłodzenia emocji i wycen dobrze zrobi zwłaszcza liderom. Dlatego właśnie technicy patrzący na spadającego o 11 procent Nasdaqa Composite powinni widzieć w przecenie również uatrakcyjnienie wycen. Im bardziej głęboka będzie korekta, tym większa atrakcyjność spółek typu Facebook, Alphabet, Microsoft czy Apple i tym większy potencjał do dalszych zwyżek.

Dla techników: spadek Nasdaq Composite do 10000. pkt. dałby korektę o 17 procent. Do wejścia w bessę potrzeba cofnięcia w okolice 9600 pkt. Lutowy szczyt – maksimum poprzedniej hossy – wypadł w rejonie 9838 pkt.

źródło: stooq.pl

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.