Czego nowego dowiedzieliśmy się o ETF-ach notowanych na GPW po tych kilku miesiącach trwania epidemii COVID-19?

Mieliśmy ogromną zmienność, która znikła, mieliśmy drastyczne spadki, które gładko przeszły w hossę, i dysponowaliśmy na szczęście kilkoma ETF-ami, które pomogły i zarobić i ograniczyć ryzyko w tych dramatycznych czasach. Pojawiło się przy okazji kilka ciekawych zjawisk na tym rynku, które normalnie umykają naszym radarom. Zaangażowani na tym rynku z pewnością uznają, że warto je poznać i zanalizować.

Na co dzień monitoringiem i szerokim opisem tych zdarzeń na swoich stronach zajmuje się firma wprowadzająca ETF-y na GPW: Beta Securities Poland SA. Udałem się więc do Mateusza Muchy, Doradcy Inwestycyjnego w owej firmie i poprosiłem, aby zrobił dla nas krótki konspekt, który w pigułce i jasnym językiem zjawiska te dla nas opisze.

Wynik tego zamieszczam poniżej, dziękując jednocześnie p. Mateuszowi za pomoc. Przy okazji porozmawialiśmy chwilę o planach na przyszłość, ale to w osobnym materiale wkrótce.

***

Koniec lutego przyniósł znaczący wzrost zmienności na rynkach kapitałowych, który utrzymywał się przez kilka kolejnych tygodni. Imponujące spadki oraz wzrosty obserwowane były na wielu aktywach. Pojawiły się również pewne turbulencje w notowaniach, precedensy czy też okazje do arbitrażu.

W niniejszym artykule podsumuję co się działo na ciągle małym (jednak rosnącym) rynku ETF na GPW w okresie marzec-czerwiec.

Obserwacja 1: Znaczący wzrost obrotów i liczby transakcji

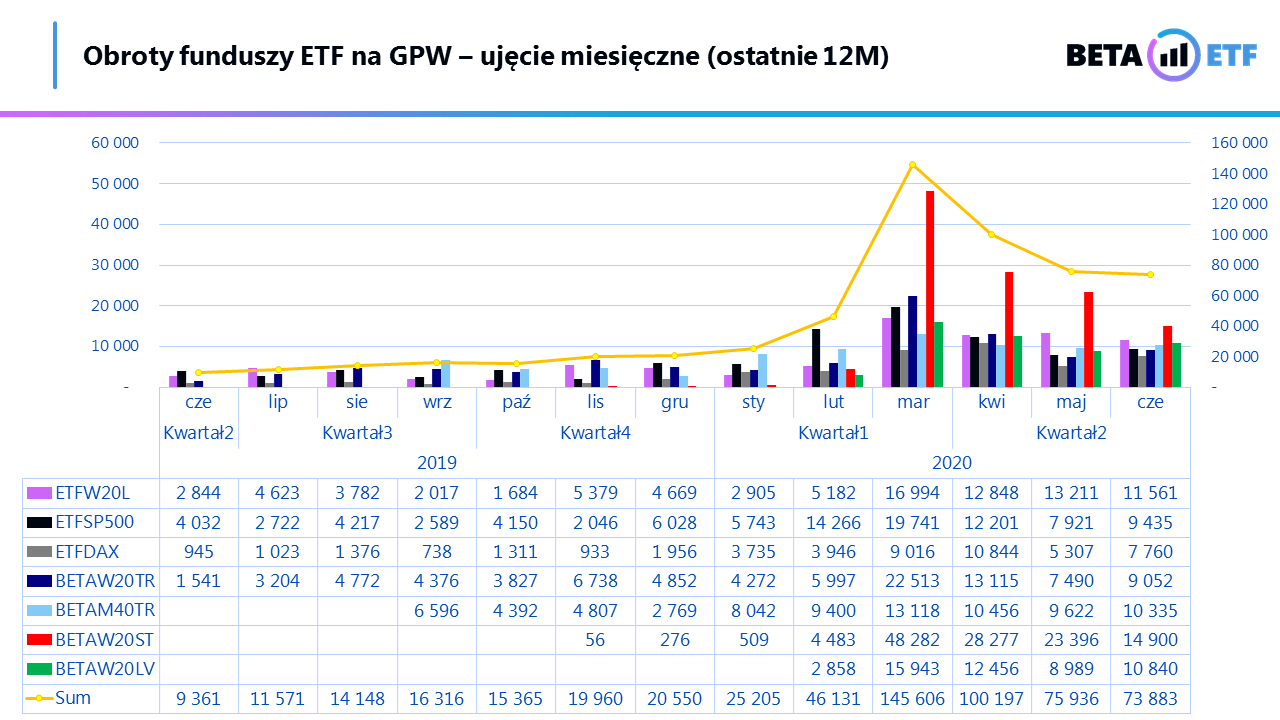

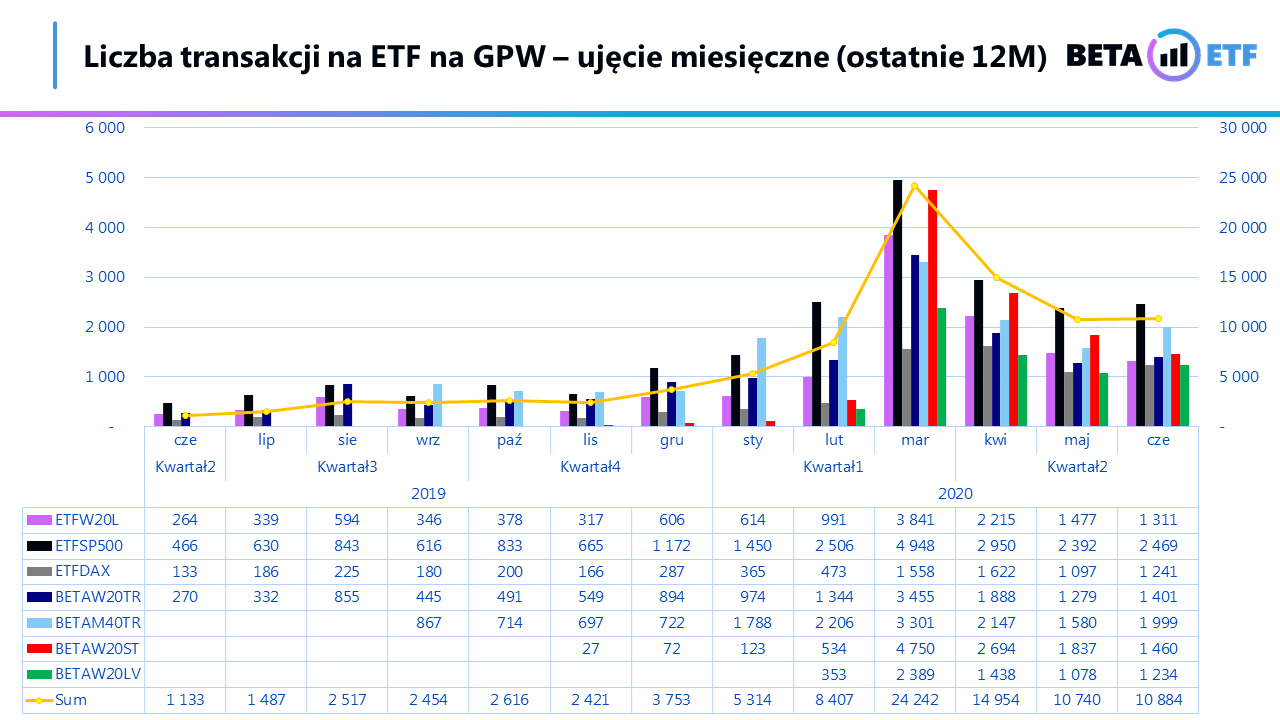

Obserwacje najlepiej opisać na dwóch wykresach. Wzrost zmienności znacząco przyczynił się do wzrostu liczby transakcji oraz obrotów na wszystkich ETF-ach notowanych na GPW.

Wnioski dla Inwestorów: Zwiększona zmienność przyczyniła się do większych obrotów oraz liczby transakcji. Imponujący był zwłaszcza wzrost obrotów i transakcji na BETAW20ST (WIG20Short) co świadczy, że Inwestorzy zaczęli postrzegać to narzędzie jako atrakcyjne to shortowania rynku albo zabezpieczania portfela przed spadkami.

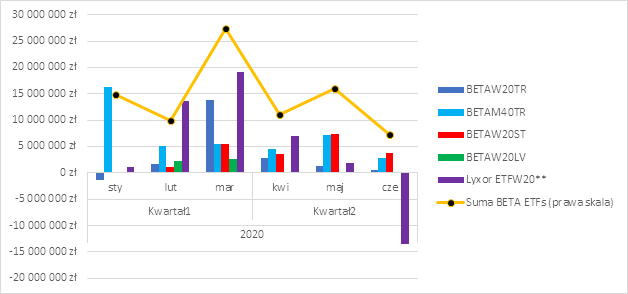

Obserwacja 2: Napływy netto do funduszy ETF

Wnioski dla Inwestorów: ETF notowane na GPW odnotowały napływy aktywów. Od kilku lat istnieje debata jak ETF wpływają w okresie przecen: potęgują spadki czy też im zapobiegają. Na krajowym podwórku ostatnia przecena pokazała, że ETF okazały się poduszką amortyzującą, gdyż w okresie spadków zaobserwowane były ponadprzeciętne kreacje. Nie można jednak napisać, że wszystkie ETF zachowały się kontrariańsko (kupowały spadki), gdyż ETF na WIG20Short również odnotował napływ nowych aktywów.

Zaznaczę jednak w tym miejscu, co w branży uznajemy za „napływ aktywów”. Trzeba pamiętać, że w przypadku ETF trochę inaczej to działa niż w przypadku tradycyjnych funduszy. Ważną rolę odgrywa przy tym animator funduszu, który jednego dnia może kupić (od sprzedających inwestorów) bardzo dużo certyfikatów a już kolejnego sprzedać je z nawiązką innym inwestorom i zgłosić się do funduszu po kreacje nowych certyfikatów. W przypadku tradycyjnego FIO, gdzie nie ma animatora, to wyglądałoby tak, że pierwszego dnia fundusz obsłużyłby umorzenia a drugiego subskrypcje. W przypadku ETF fundusz de facto obsługuje subskrypcje tylko gdy sprzedane certyfikaty są na książce u animatora funduszu.

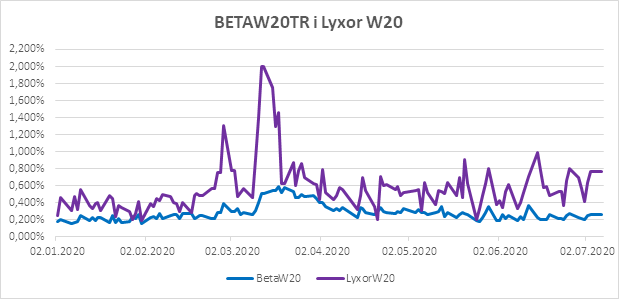

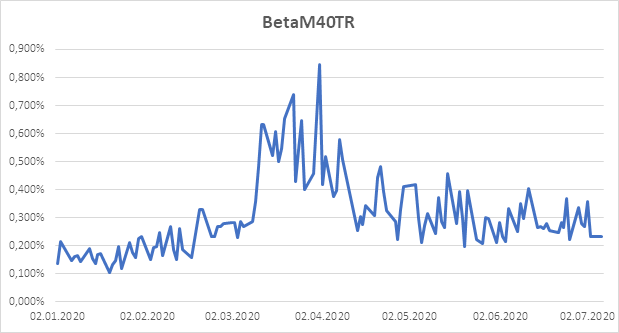

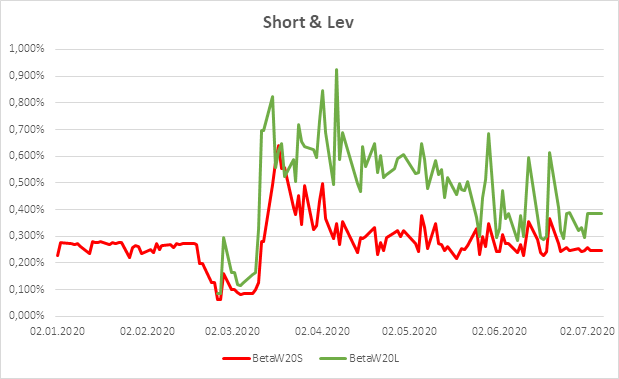

Obserwacja 3: Wzrost szerokości spreadów

Ponownie obserwacja, którą najlepiej widać na wykresach poniżej.

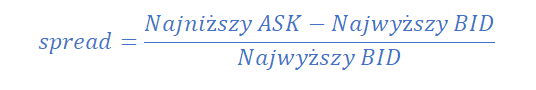

Przy czym spread w tym przypadku to różnica między ofertą kupna i sprzedaży. Na poniższych wykresach spread został przedstawiony jako wynik następującego działania:

Wnioski dla Inwestorów: Przy znaczącym wzroście zmienności często obserwowane jest zwiększenie spreadów. Prawidłowość ta była obecna na ETF notowanych na GPW. Inwestorzy powinni się liczyć, że w okresach podwyższonej zmienności koszt spreadu jest większy niż ma to miejsce w okresach niższej zmienności.

Więcej o spredzie: https://betasecurities.pl/zagadnienie-spreadu-w-funduszach-etf/

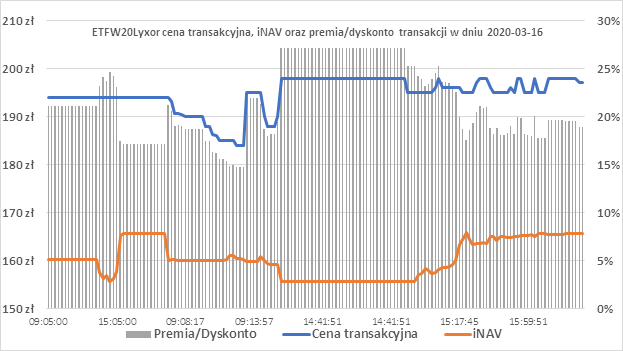

Obserwacja 4: Brak animatora to duże ryzyko nieefektywnego kwotowania

Zadaniem animatora ETF jest kwotowanie certyfikatów po obu stronach rynku i czuwanie, aby transakcje były zawierane blisko wartości godziwej (księgowej) Wartość księgową (godziwą) rozumie się jako faktyczną zawartość portfela funduszu (inwestycje, środki pieniężne, należności – zobowiązania). Oficjalnie podaje się ją raz dziennie (liczona na koniec danego dnia, publikowana następnego około południa) jednakże ona kształtuje się w każdym momencie sesji, gdyż inwestycje (akcje spółek z indeksów) zmieniają swoje wartości.

Ta fundamentalna dla powodzenia ETF rola animatora zyskuje ogromne znaczenie zwłaszcza w okresach zwiększonej zmienności. Brak animatora ETF może się okazać bardzo kosztowny dla Inwestorów, którzy mogą sprzedać certyfikaty znacznie poniżej wartości godziwej albo kupić znacznie powyżej. Oczywiście brak animatora zwiększa szanse na warunki arbitrażowe (kupno z dyskontem, sprzedaż z premią).

Dobrym przykładem jest sytuacja z 16 marca na tytułach uczestnictwa ETF W20 Lyxor. Przez cały dzień sesyjny nie było obecnego animatora co przyczyniło się do tego, że transakcje zostały zawierane ze znaczną premią (ponad 25%).

iNAV to szacunkowa bieżąca wartość ETF-a w czasie sesji (od ang. indicative net asset value).

Wnioski dla Inwestorów: Dobrym nawykiem jest sprawdzenie czy aktualne kwotowanie jest godziwe. Wystarczy sprawdzić ostatnią wycenę księgową danego funduszu i oraz pomnożyć ją, przez procentową zmianę odwzorowywanego indeksu. Te proste dwa kroki zaoszczędziłyby wielu inwestorom pieniądze, aczkolwiek czyjaś strata okazała się czyimś zyskiem, bo sprzedający certyfikaty dostawali ponad 25% premię względem wartości godziwej certyfikatów. Warto też pamiętać, że ta sytuacja wystąpiła przy braku animatora funduszu, jednakże nie oznacza to, że animator zawsze efektywnie kwotuje. Mogą się zdarzyć sytuacje, że wystąpi błąd, który spowoduje, że kwotowanie animatora będzie ze znaczną premią albo dyskontem. Dlatego rozsądnym podejściem jest szacowanie iNAV.

Wycenę księgową można sprawdzać na stronach internetowych dostawców

– podstrona ETFW20L: https://www.lyxoretf.pl/pl/retail/products/equity-etf/lyxor-wig-20-ucits-etf-acc/lu0459113907/pln

– BETA ETF WIG20TR: https://agiofunds.pl/beta-etf-2/

Więcej w temacie:

Wycena księgowa a wycena rynkowa

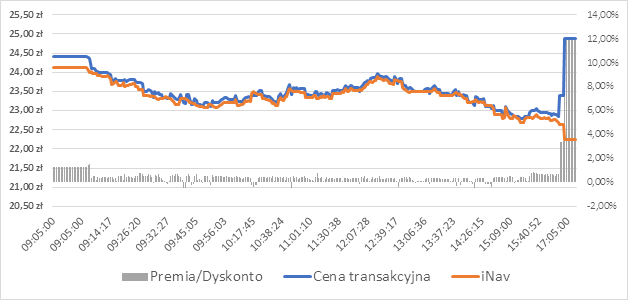

Obserwacja 5: Newralgiczne momenty sesji dla ETF

W przypadku BETA ETF łatwo zaobserwować, że na zamknięcie animator funduszu, którym jest DM BOŚ, kwotuje znacząco mniejsze wolumenowo zlecenia kupna/sprzedaży, ponieważ ze względu na zamknięcie sesji na rynku akcji i futures nie ma już możliwości zabezpieczenia swojej pozycji.

W okresie podwyższonej zmienności częściej się zdarza, że część Inwestorów składa zlecenia PKC na zamknięcie, które, jeżeli przekroczą niewielki wolumen oferowany przez animatora, mogą zrealizować się ze znaczną premią lub dyskontem (chyba, ze pozostali Inwestorzy również są blisko obecni w arkuszu zleceń).

Taka sytuacja miała przykładowo miejsce 12 marca 2020 r. gdzie w fazie notowań ciągłych ceny transakcyjne były bardzo zbliżone do ceny księgowej certyfikatów jednakże w fazie zamknięcia większe wolumenowo zlecenie kupna spowodowało zamknięcie kwotowań z 12% premią względem wartości księgowej. Animator nie był w stanie zaspokoić tego zlecenia w tej fazie rynku. W trakcie notowań ciągłych zlecenie zostałoby zrealizowane bez problemu.

Wnioski dla Inwestorów: Inwestorzy inwestujący w ETF powinni przede wszystkim stosować zlecenie LIMIT (unikać PKC, gdyż jego realizacja w momencie turbulencji/błędu animatora może spowodować realizację ze znaczną premią lub dyskontem). Powinno się unikać dużych zleceń na zamknięcie, gdyż ich efektywne realizacja może nie być możliwa. Ponownie dobrą praktyką jest szacowanie iNAV-u o czym wspominaliśmy przy obserwacji 5.

Obserwacja 6: Notowanie to nie to samo co zarządzanie

Część Inwestorów oraz dziennikarzy ekonomicznych ocenia efektywność zarządzania ETF na podstawie tylko procentowych zmian indeksu odniesienia oraz kursu ETF. Jednakże jest to podejście błędne zwłaszcza w środowisku podwyższonej zmienności. Analiza jakości odwzorowania na podstawie wyłącznie kursu zamknięcia i procentowej zmiany względem kursu odniesienia nie jest analizą jakości odwzorowania. Mamy do czynienia wyłącznie z analizą małego i dość specyficznego wycinka sesji, który powinien być zbieżny ze zmianami indeksów odniesienia, jednakże nie jest aspektem oceny jakości zarządzania a bardziej kwotowania.

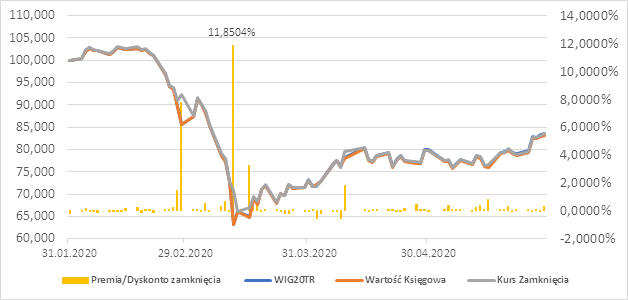

Poniższy wykres pokazuje wartość księgową certyfikatów oraz wartość kursów zamknięcia w okresie luty-kwiecień.

Jak widać wartość księgowa BETA ETF WIG20TR wiernie odwzorowywała (podążała) ze zmianami indeksu WIG20TR (szara i niebieska linia praktycznie się pokrywają – z czasem z uwagi na opłatę za zarządzanie i koszty wartość księgowa będzie się kształtować poniżej szarej – miara tracking difference). Kolorem pomarańczowym zaznaczono kurs zamknięcia, który w zdecydowanej większości przypadków pokrywa się z indeksem WIG20TR i wartością księgową. Zdarzają się jednakże sesje na których to zamknięcie kształtuje się z premią albo dyskontem. Największe premia wynosząca 11,85% miała miejsce 12 marca 2020r.

Wnioski dla Inwestorów:

Ocena efektywności zarządzania opiera się na miarach różnicy odwzorowania oraz błędu odwzorowania. Ocena efektywności kwotowania opiera się na: bliskości kursu transakcyjnego do WANCI, szerokości i głębokości spreadu oraz dodatkowo zbieżności procentowych zmian indeksu i funduszu ETF.

Warto zapoznać się z informacjami na temat wartości certyfikatów/jednostek przed podjęciem decyzji inwestycyjnych. Informacje te są podawane na stronach internetowych dostawców. Oszacowanie iNAV może skutkować znalezieniem okazji inwestycyjnych (kupno z dyskontem, arbitraż) lub ustrzec przed kupnem z dużą premią.

Więcej:

http://www.etf.com.pl/Analizy-i-komentarze/Czy-polskie-ETF-y-rzeczywiscie-nie-zdaja-proby-czasu

Mateusz Mucha

Doradca Inwestycyjny w Beta Securities Poland

Specjalista ds. wsparcia zarzadzania BETA ETF w AgioFunds TFI

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.