Wraz z pojawieniem się koronowirusa, w komentarzach okołorynkowych zjawiły się też natychmiast całe stada „Czarnych łabędzi” na określenie tego, co się dzieje na rynkach.

Byłbym ostrożny z szafowaniem tego określenia, to może prowadzić do jego inflacji. Ale przynajmniej to dobra chwila na refleksję o „Czarnym łabędziu” i sposobach na danie mu odporu.

Przypomnę, że „Czarny łabędź” to symboliczna nazwa zjawiska wyodrębnionego dla świata finansów przez Nicholasa Taleba i opisanego przez niego w książce pod tym samym tytułem. Dotyczy ono zjawisk nieprzewidywalnych o dużej skali oddziaływania, pozytywnego bądź negatywnego. Adekwatna do tego jest i sama nazwa – czarnego łabędzia nie znano bowiem w naszej cywilizacji dopóki nie natrafiono na niego w Australii. Stanowi więc rzadkość wśród stad popularnych łabędzi białego koloru.

Sam Taleb wymienia 3 kryteria, których spełnienie (wszystkich jednocześnie) służy do uznania danego zjawiska za „Czarnego łabędzia”. Spójrzmy na nie i oceńmy w kontekście obecnego chaosu spowodowanego przez COVID-19:

1. Zdarzenie musi być wyjątkowe, zaskakujące, nawet szokujące. Nigdy się nie zdarzyło lub niezmiernie rzadko. Stanowi statystyczny gruby ogon, leży daleko poza normalną skalą rozkładu, poza regularnymi oczekiwaniami. Jest więc nieprzewidywalne, bardzo losowe, a przeszłość nie daje wskazówek co do określenia możliwości jego zajścia.

2. Zdarzenie wywołuje ekstremalny wpływ albo oddziałuje w bardzo szerokiej skali. Wywiera przełomowy lub przynajmniej mocno zmieniający rzeczywistość efekt

3. Zdarzenie może być wyjaśnione tylko po fakcie, nigdy przed. Jednakże ułomność ludzkiej natury powoduje, że często wpada się w złudzenie, że dało się je przewidzieć i wyjaśnić jeszcze przed zajściem (tzw. hindsight bias, czyli ‘efekt pewności wstecznej’). Jednym słowem – racjonalizacja już po wywołuje pozory jego przewidywalności.

Sprawdźmy więc jak na tym tle wypada obecna epidemia koronowirusa.

Otóż wszystkie epidemie, a więc także i tę, generalnie uznaje się za „Czarne łabędzie”. Nie była spodziewana, bezdyskusyjnie wywołała ona mocne wstrząsy w skali światowej, od utraty życia i zdrowia po paraliż całych krajów. Nie podlega również kwestionowaniu możliwość wyjaśnienia tego zdarzenia dopiero po jego zajściu, nawet pomimo tego, że wiemy, iż odzwierzęce wirusy potrafią się przenosić na człowieka (tu nie ma pewności, że tak właśnie było, nauka dopiero pewnie to ustali).

Epidemie wirusów jako zjawisko samo w sobie nie szokują nas aż tak znacząco, znamy przykłady ich zajścia z całkiem nawet nieodległej przeszłości. Są rzadkie, wybuchają co jakiś czas, ale nie jesteśmy w stanie przewidzieć dokładnie gdzie i kiedy. Choć tutaj Sztuczna Inteligencja robi powoli pewien wyłom – przypomnijmy sobie, że algorytmy tym razem wykryły ślady tej epidemii tydzień przed tym zanim Chiny ogłosiły ją światu. Można więc je modelować na podstawie ludzkich zachowań, gdy tylko pojawią się pierwsze oznaki. To oczywiście jeszcze nie przewidywanie, ale wczesne wykrywanie, kto wie jednak jak będzie to wyglądać w przyszłości.

Jednakże czy mamy tu do czynienia również z rynkowym (giełdowym) „Czarnym łabędziem”? Tu trzeba postawić duży znak zapytania.

Mieliśmy w historii typowo rynkowe „Czarne łabędzie”, które demolowały giełdy, ale nie były aż tak odczuwalne poza nimi. Wymieńmy np. Black Monday w 1987 roku, kiedy akcje spadły w jeden dzień ponad 20%, albo Flash Crash z 6 maja 2010, kiedy algorytmy zrobiły rzeźnię w notowaniach na giełdach w USA. Nie znaczy to jednak, że również wszystkie niefinansowe „Czarne łabędzie” muszą być takim samym kolorem oznaczane na rynkach finansowych.

Jeśli brać pod uwagę poprzednie epidemie, jak choćby SARS, to na wykresach ich wpływ trudno nawet odróżnić od typowo finansowych zdarzeń. Nie odcisnęły się w historii finansów światowych jako „rynkowe Czarne łabędzie”, więc dlaczego tak nazywać obecną zarazę (póki co)?

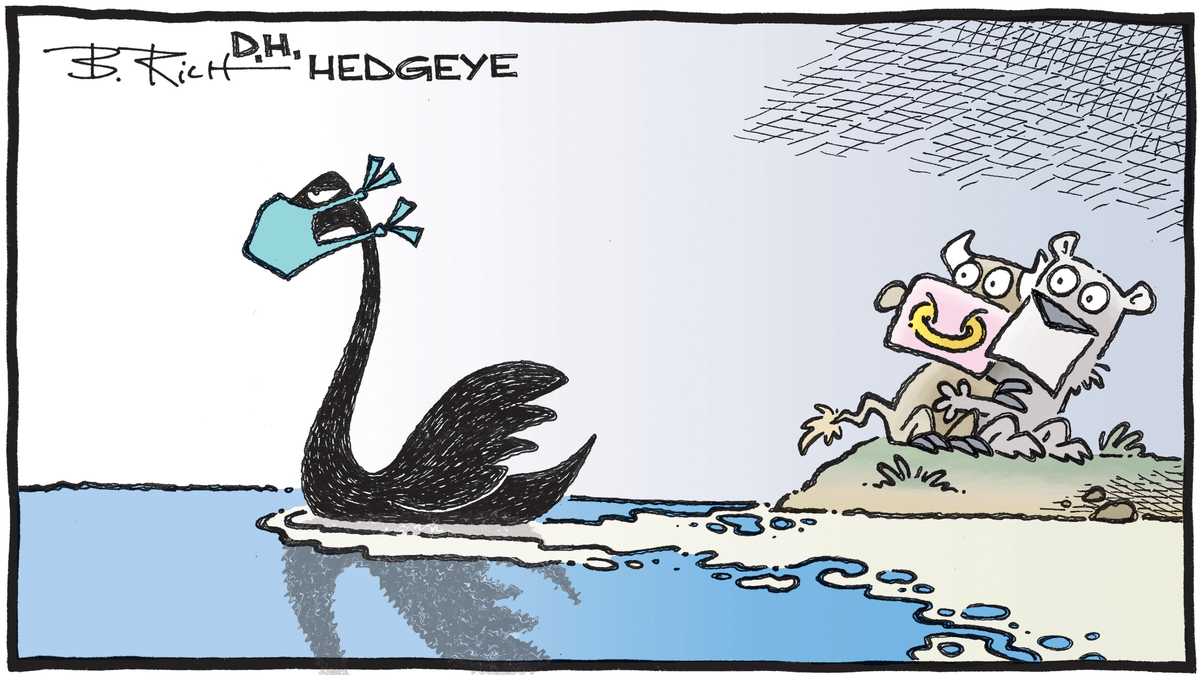

źródło: https://app.hedgeye.com/

Przywołajmy zresztą samego Taleba, który wskazywał, że choć dla indyka ucięcie głowy jest „Czarnym łabędziem”, to dla rzeźnika, który tego dokonał, już nie. Mamy więc różne punkty widzenia na to samo wydarzenie i pod tym kątem trzeba tego typu sytuacje rozpatrywać.

Kolejna kwestia to cel, dla którego Taleb wprowadził problem łabędzi do przedmiotu jakim są rynki finansowe.

Otóż było to ostrzeżenie przed hazardowymi zachowaniami, które prowadzą do negatywnej ekspozycji na nieprzewidywane zdarzenia o znacznej skali i katastrofalne straty z tego tytułu. Taleb tym samym krytykuje użycie modeli z normalnymi rozkładami do prognozowania rynków finansowych (nazywa to Wielkim Intelektualnym Przekrętem). Z tego wyrósł potem koncept „Antykruchości”, czyli większej stabilności systemów na nieprzewidywalne zdarzenia.

A jak pod tym właśnie względem wygląda COVID-19 na giełdach?

Jeśli wziąć pod uwagę 3 wymienione wyżej kryteria, to:

Po pierwsze – trudno tu mówić o nieprzewidywalności. O ile np. ataki samolotowe Talibów z 9 września w USA od razu zdruzgotały rynki (giełdy zamknięto, po otwarciu pojawiła się ogromna luka w dół), to tym razem można mówić wręcz o pewnej ignorancji wobec faktów. Przez niemal 2 miesiące po ogłoszeniu przez Chiny wirusa na początku stycznia 2020 giełdy światowe rosły, a amerykańskie wręcz biły rekordy wszechczasów. Nawet pierwsza informacja Apple o problemach z dostawami była tylko krótkim przerywnikiem w kolejnych rekordach. Rynki miały aż nadto czasu by przygotować się na potencjalnie negatywny wpływ epidemii, choćby przez hedging dowolnego rodzaju.

Po drugie – o ile koronawirusowy „Czarny łabędź” ma znacząco negatywny wpływ na ludzkość, i to samo można mówić o gospodarkach (przecięte łańcuchy dostaw, perturbacje w transporcie), o tyle giełdy przez wiele dni nie cierpiały wcale, wręcz przeciwnie – im rosła liczba zakażeń, tym bardziej pięły się w górę notowania. Dopiero wyjście wirusa poza Chiny w dużej ilości wygenerowało spadkowy tydzień na giełdach. Ale spadki rzędu 10-12% na indeksach nie są niespotykanym zdarzeniem, wielokrotnie zdarzały się w przeszłości, nie są więc aż takim grubym ogonem.

Po trzecie – nie ma w tym przypadku problemu z wyjaśnieniem interakcji. Dobrze wiedziano skąd pochodzi wirus, jak się rozwija, jaki może mieć wpływ. Nawet proste modele są w stanie pokazać skutki, gdy tymczasem giełdy gremialnie na wirus się wypięły.

I po czwarte, dodatkowe, w kwestii przygotowania się na spadki – tym razem ktoś, kto to zrobił, paradoksalnie mógł wręcz tracić. Przypomnę, że ceny akcji rosły!

Więc nie ma co naciągać faktów do tezy o „Czarnym łabędziu” na rynkach. Możemy poszukać co najwyżej innych kolorów. Taleb zaproponował kolor szary. To zdarzenia rzadkie, ale w jakiś sposób mogące być spodziewane. Takim „Szarym łabędziem” był np. brexit. Jeśli więc już musimy w przypadku koronowirusa określać kolor łabędzie na rynkach, to w ten sposób.

Ciekawostka: wyzwania klimatyczne doprowadziły do powstania terminu „Zielonego łabędzia”. I tak właśnie zatytułował swoje studium bank BIS, które można pobrać ze strony:

https://www.bis.org/publ/othp31.pdf

„Zielony łabędź” posiada 3 atrybuty różniące go od czarnego, choćby to, że są znacząco poważniejsze i bardziej kompleksowe, odsyłam jednak ciekawych do owej lektury.

—kat—

1 Komentarz

Skomentuj har Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

w ramach różnych scenariuszy, kompletnie nie rynkowych, było spore prawdopodobieństwo epidemii/pandemii.

wirus bardziej niż bakteria.

wirus odzwierzęcy tym bardziej- łamiąc barierę międzygatunkową jest po prostu bardziej "zjadliwy".

globalizacja miała pomóc..

scenariusz, który sie sprawdza.

glębokość wpływu kompletnie niedoszacowana 🙁