Jaki związek z inwestowaniem może mieć wegetarianizm? Myślę, że całkiem spory. Wegetarianizm i weganizm są stylami życia i zachowaniami konsumpcyjnymi, które zdobywają dużą popularność. Można oczekiwać, że firmy, które umiejętnie odpowiedzą na ten trend społeczny mogą okazać się inwestycyjnymi okazjami. Co dobrze ilustruje spółka Beyond Meat.

Po przeczytaniu interesującego tekstu o zdrowotnych aspektach wegetarianizmu, który napisał Peter Attia, dostrzegłem inny związek pomiędzy wegetarianizmem a inwestowaniem. Attia w swoim artykule kwestionuje siłę argumentów pokazujących zdrowotne korzyści z przejścia na dietę bezmięsną. Wskazuje, że często by wykazać zdrowotne korzyści z diety bezmięsnej porównuje się wegetarian z ludźmi stosującymi standardową, na przykład amerykańską, dietę. Rzecz w tym, że standardowa dieta w XXI wieku, w większości rozwiniętych państw jest skrajnie niezdrowa. Z tego powodu przejście na jakąkolwiek dietę, z ekstremalnymi wyjątkami, będzie ze sobą nieść spore korzyści zdrowotne bo oznaczać będzie rezygnację z toksycznej diety standardowej. Jednak wspomniane korzyści mogą wynikać z super-toksyczności standardowej diety a nie super-zdrowotności alternatywnej diety.

Co więcej, osoby stosujące dietę wegetariańską nie stosują zazwyczaj standardowej diety z wyjątkiem jedzenia mięsa (zazwyczaj nie objadają się chipsami i nie popijają ich litrem słodzonego napoju gazowanego). Wegetarianie to także grupa ludzi, którzy kładą bardzo silny nacisk na zdrowy tryb życia. Zdrowa dieta to jeden z wielu elementów zdrowego trybu życia, który może obejmować negatywny stosunek do używek i pozytywny stosunek do ćwiczeń fizycznych.

Tak więc argument Atti można rozumieć tak: najprawdopodobniej większość korzyści z diety wegetariańskiej (oraz innych popularnych diet) wynika po prostu z porzucenia toksycznej standardowej diety i większego nacisku na zdrowy tryb życia. Można osiągnąć te korzyści po prostu eliminując najbardziej niebezpieczne elementy standardowej diety (zaczynając od słodzonych napojów) i przyjęciu kilku zdrowych nawyków (sen, ćwiczenia, etc). Jest to pogląd bliski mojemu podejściu ale moim celem nie jest dzisiaj zachęcanie do zdrowego trybu życia.

Gdy czytałem artykuł Atti zadałem sobie takie pytanie: a jeśli większość ludzi potrzebuje dodatkowej motywacji, na przykład w postaci silnego tła ideologicznego, by porzucić toksyczną standardową dietę? Atti ma najprawdopodobniej rację gdy sugeruje, że wystarczy wprowadzić kilka istotnych ale prostych zmian do standardowej diety i wprowadzić kilka zdrowych nawyków by uzyskać korzyści porównywalne z efektami popularnych ale wymagających uwagi, wyrzeczeń (a często ekstra wydatków) diet. Jednocześnie sytuacja może wyglądać tak, że większość ludzi nigdy nie wprowadzi tych zmian jeśli w zamian nie otrzyma atrakcyjnej identyfikacji np. związanej z dietą wegetariańską.

Jaki ma to związek z inwestowaniem? Przykład diety i zdrowego trybu życia pokazuje, że wielu ludzi ma problemy po prostu zrobić to co wydaje się sensowne w kontekście ich długoterminowych korzyści. Byłbym zdziwiony gdyby w segmentach zarządzania finansami osobistymi albo inwestowania było inaczej.

Komentatorzy, blogerzy i dziennikarzy często polecają proste, sprawdzone rozwiązania, które wydają się optymalne ale zapominają o kluczowych aspekcie: szansy na to, że odbiorca porad zaproponowane rozwiązanie wdroży i będzie się go trzymał. Istotną wadą prostych sprawdzonych rozwiązań w dziedzinie finansów osobistych jest to, że są nudne i pozbawione emocjonalnego, tożsamościowego tła.

Dobrym przykładem może być ruch w dziedzinie finansów osobistych postulujący maksymalnie skromne życie, rygorystyczne kontrolowanie wydatków i imperatyw oszczędzania we wszystkich, nawet drobnych wydatkach. Wielu komentatorów sceptycznie ocenia takie nastawienie i zwraca uwagę, że większość korzyści w dziedzinie finansów osobistych można odnieść skupiając się na kilku najważniejszych kategoriach wydatków (na czele z mieszkaniem) a rygorystyczna kontrola każdego wydatku ma niewielką wartość. Powstaje jednak pytanie: co jeśli całkiem sporo ludzi potrzebuje tożsamości super-oszczędzającego by poważnie potraktować zarządzanie finansami osobistymi? Dla większości ludzi zajmowanie się budżetem domowym i długoterminowym inwestowaniem jest po prostu bardzo nudne. Postawy takie jak super-oszczędności (frugality) czy wczesnej emerytury (FIRE) mogą zapewniać ludziom motywację do zajęcia się swoimi finansami nawet jeśli wiążą się z wieloma, teoretycznie niepotrzebnymi, działaniami.

Morgan Housel zaproponował niedawno alternatywne podejście do kwestii emocji w inwestowaniu. Napisał: Wielu inwestorów z nieskrywaną dumą deklaruje, że w kwestii inwestycji nie kierują się żadnymi emocjami. Ale jeśli brak emocjonalnego zaangażowania w stosowaną strategię lub składniki portfela inwestycyjnego zwiększa szansę na ucieczkę gdy sprawy przybiorą niekorzystny obrót to coś co wygląda jak zdroworozsądkowe podejście stanie się problemem. W finansach kluczem do sukcesu w wielu przypadkach jest zachowywanie odporności gdy otoczenie stanie się niekorzystne. Część inwestorów do rozpoczęcia inwestowania i wytrwania w tej aktywności przez kilka dekad potrzebuje emocjonalnego zaangażowania i dodatkowych motywacji wykraczających poza sferę finansową.

Weźmy pod uwagę ideę odpowiedzialnego inwestowania czyli inwestowania w oparciu o kryteria ESG (ochrony środowiska, społecznej odpowiedzialności i ładu korporacyjnego). Wielu komentatorów sceptycznie podchodzi do tego segmentu inwestycyjnego. Zwracają uwagę na niejasne kryteria doboru spółek albo na konflikt pomiędzy oczekiwaniem wyższych niż rynkowe stóp zwrotu oraz zainicjowaniem pozytywnych zmian ekonomicznych. Na przykład w poniedziałek Wall Street Journal zwrócił uwagę na fakt, że 8 z 10 największych amerykańskich funduszy w segmencie ESG ma istotną ekspozycję na sektor ropy naftowej i gazu ziemnego. Rzecznik BlackRock, firmy zarządzającej funduszami typu ESG, powiedział gazecie, że firma tak konstruuje fundusze ESG by dawały inwestorom stopy zwrotu i zmienność porównywalne z wartościami dla szerokiego rynku a przy tym inwestowały w firmy o najwyższych wskaźnikach ESG z każdej branży. A więc także branż, z których firmy nie mogą wypaść dobrze w rankingu ESG (zwłaszcza ochrony środowiska).

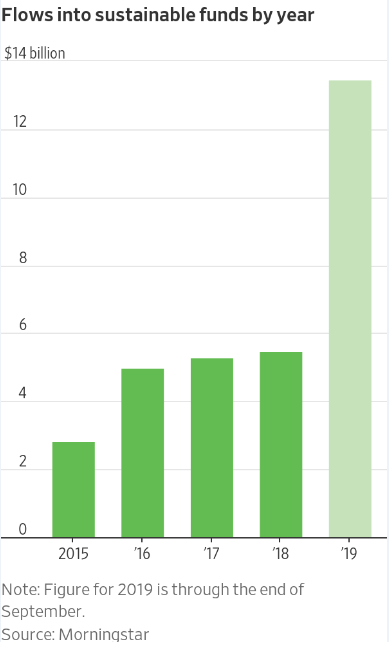

Warto zauważyć, że fundusze ESG to jeden z najbardziej gorących segmentów rynku funduszy akcyjnych w USA. W pierwszych trzech kwartałach 2018 ściągnęły ponad 13 mld USD. To kilkakrotnie więcej niż całoroczne wpływy do tego segmentu w ostatnich latach. Moim zdaniem segment ESG można traktować jako cenny dodatek do inwestycyjnego uniwersum produktów bo oferuje silny aspekt etyczny i ideologiczny, który może przyciągnąć na rynek akcyjny inwestorów do tej pory nie zainteresowanych tych rynkiem.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ostatnie zdanie – właśnie tak, ale tylko z powodu przyciągnięcia na rynek nowych pieniędzy. Racjonalność tego sposobu inwestowania jest wątpliwa, można natomiast wykorzystać momentum.

Generalnie ciekawy tekst. Rzeczywiście motywacja nacechowana emocjonalnie popycha ludzi do (zbyt) wielu działań. Jednak z punktu widzenia osoby inwestującej tego typu motywacja powinna być wysoko na liście błędów inwestycyjnych.