Teoria perspektywy zaproponowana przez Daniela Kahnemana i Amosa Tversky’ego pokazuje, że większość ludzi nie traktuje w taki sam sposób zysków i strat. Na podstawie licznych ankiet i badań obaj badacze (oraz późniejsi komentatorzy) wykazali, że niechęć do ponoszonych strat, jak i odczucia po powstaniu tej straty są subiektywnie znacznie mocniejsze, niż wartość osiągniętych zysków, czy też zadowolenie z nich płynące.

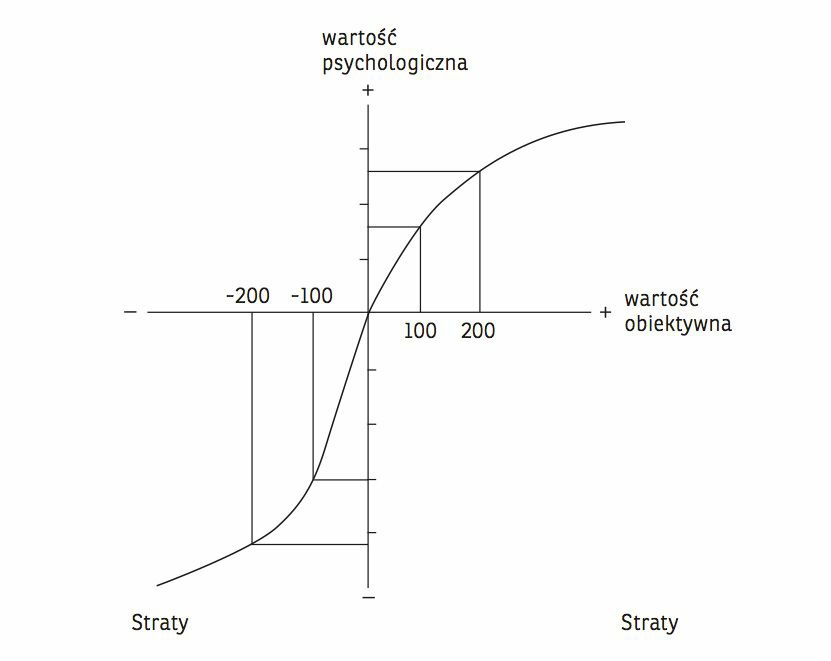

Koncepcja ta przyjęła formę zgrabnego wykresu pokazującego psychologiczną wartość zysków oraz strat, w reakcji na odpowiednie zmiany naszego posiadania.

Źródło obrazka: Pułapki myślenia. O myśleniu szybkim i wolnym, D. Kahneman, Media Rodzina 2012

Wykres ma kształt litery S, co oznacza malejącą wrażliwość zarówno na zyski, jak i straty, gdy one się rosną. To co jednak jest najbardziej charakterystyczne to brak symetrii po obu stronach wykresu. Reakcja (niechęć) na stratę o wartości X okazuje się znacznie mocniejsza, niż reakcja (zadowolenie/satysfakcja) na zysk o tej samej wartości.

Kahneman i Tverski próbowali odpowiedzieć sobie na pytanie, jak wyglądają te proporcje. Na podstawie różnego rodzaju badań ankietowych określono, że współczynnik niechęci do ponoszenia strat mieści się w zakresie od 1,5 do 2,5. W dużym uproszczeniu można powiedzieć, że średnio straty są dla nas dwukrotnie bardziej bolesne niż zyski. Naturalnie wyniki te będą zmienne osobniczo, co więcej będą różnić się w przypadku osób zajmujących się handlem na rynkach finansowych, gdzie podejmowanie ryzyka jest normą.

W swojej książce Pułapki myślenia Kahneman opisuje, wyniki eksperymentu, w którym ankietowanych poproszono, żeby „myśleli jak inwestorzy giełdowi”. W konsekwencji „niechęć tych osób do ponoszenia strat spadała, a reakcje emocjonalne wyraźnie malały”. Nie mam przekonania, czy laika da się jednym hasłem „pomyśl jak inwestor” doprowadzić do podobnego stanu emocjonalnego i nastawiania do ryzyka, ale intuicyjnie czujemy, że w przypadku osoby faktycznie działających na rynku, współczynnik niechęci do ponoszenia strat mógłby być niższy, niż dla średniej w populacji nie-inwestorów.

Żeby jednak nie komplikować tego zagadnienia, przyjmijmy, że inwestor nieco obyty z ryzykiem odczuwa straty około 1,5 razy mocniej niż zyski. Ciekawe spojrzenie na teorię perspektywy zamieścił Dan Ariely w swojej najnowszej książce, napisanej wspólnie z satyrykiem Jeffem Kreislerem, Grosz do grosza. Pozycja jest zdecydowanie popularna i prezentuje najważniejsze koncepcje i idee ekonomii behawioralnej (efekt kotwicy, księgowanie mentalne, awersja do strat, itp.), jednak na ten pomysł trafiłem po raz pierwszy.

Spróbujmy sobie wyobrazić, jak ten ogólny wykres opisujący teorię perspektywy mógłby zadziałać w przypadku jednostkowej inwestycji u przeciętnego inwestora, przy założeniu, że jego psychologiczna reakcja na straty jest mocniejsza ok. 1,5 raza niż reakcja na zysk.

Załóżmy, że nasz inwestor wraz z początkiem roku dokonał inwestycji w indeks WIG20. Mógł to zrobić albo otwierając długą pozycję w kontraktach, albo kupując ETF na WIG20 (BETW20TR).

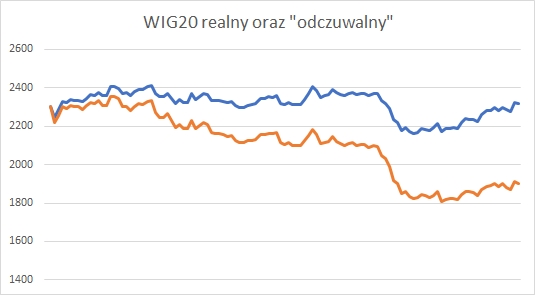

Na szczęście lub na nieszczęście dla naszego inwestora, w ciągu pół roku wartość indeksu WIG20 praktycznie nie uległa zmianie, choć w trakcie tego czasu obserwowaliśmy zarówno stagnację, jak i spadki, oraz próbę odrobienia tych spadków. A gdybyśmy teraz wnioski płynące z teorii perspektywy (straty odbieramy mocniej niż zyski) nałożyli na dzienne zmiany wartości indeksu? Uwzględniając współczynnik 1,5:1 dla strat?

Na diagramie pokazałem wyniki takiego rodzaju eksperymentu myślowego. Niebieska linia to przebieg prawdziwego wykresu WIG20, zaś linia pomarańczowa to odczuwalny WIG20 dla inwestora, z długą pozycją od początku 2019 roku. Każdy dzień zakończony stratą „odczuwamy” mocniej, niż było to w rzeczywistości (1,5x). W efekcie emocjonalne odczucie naszej pozycji wygląda tak, jakbyśmy byli stratni około 14 procent. Jeszcze raz podkreślę, jest to tylko eksperyment myślowy. Wiadomo, że w realnym handlu, to w jaki sposób odczuwamy straty w stosunku do zysków zależy od wielu różnych czynników – to, kiedy i w jakich warunkach pozycja została otwarta; czy zostało zrobione to zgodnie z jakimś planem i strategią czy zupełnie „na wariata”; czy to jest jedna inwestycja, czy element większej całości; czy mieliśmy określony horyzont czasowy i jaki oraz wiele, wiele innych.

Wykres może być dobrą ilustracją tego, co dzieje się z emocjami inwestora, który dopiero zaczyna swoją przygodę z rynkiem (wówczas współczynnik awersji do straty może być wyższy; może się też zmieniać w czasie) i który po codziennym przeliczaniu zysków lub strat odczuwa ekscytację lub zaniepokojenie.

[Photo by Ethan Rheams on Unsplash]

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Może ten komentarz niewiele wnosi, ale czasem chyba warto po prostu powiedzieć, jeśli coś się komuś podoba: podoba mi się, bardzo ciekawy eksperyment myślowy 🙂 Uwzględniając wszystkie ograniczenia i założenia, myślę, że pomarańczowa krzywa z grubsza naprawdę dobrze ukazuje interpretację wyników w wykonaniu wielu inwestorów indywidualnych. Najlepsze, że mimo tego, że straty odbierane sa jako większe niż są, to często i tak pozwala się im rosnąć i rosnąć. Zgodnie z wykresem S-ksztaltnym, potem się ich już tak nie odczuwa, trzeba tylko przetrwać pierwszy moment bólu 😛

jeśli dni stratne przerywane są wzrostowymi, to nadzieja na "zakończenie" jest cały czas żywa. Stąd utrzymywanie tych stratnych pozycji.

… a potem "no, tyle już straciłem, że teraz nie warto sprzedawać. Poczekam, aż odbije" (co może nigdy się nie stracić).

[historia moich inwestycji ;)]