Nawiązując do ilustracji z poprzedniej notki pozostańmy wśród rycerzy. Andrzej Mleczko narysował kiedyś taki żart – dwóch rycerzy ucieka pod gradem strzał. Ten na drugim planie wyraźnie wystraszony słucha pierwszego, który z uśmiechem wykrzykuje „Spokojnie, w domu powiemy, że było to zwycięstwo moralne”.

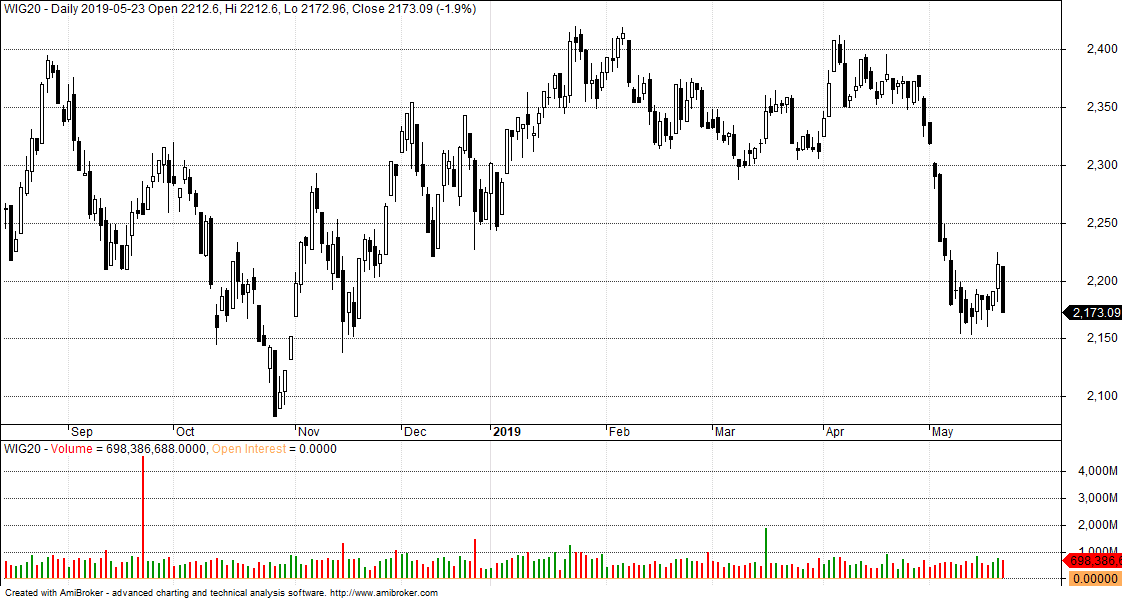

I tak można by podsumować strategię działania zasygnalizowaną w tamtej notce. Pozwólmy jednak niemal w czasie rzeczywistym podsumować, co właśnie mogło się wydarzyć. Założyłem, że na wykresie mamy do czynienia z korektą, z szansą na potencjalne wybicie dołem i spadek o ok. 200 pkt. Równocześnie, aby chronić kapitał należało ustalić jakiś poziom stop. Ten mógł być bardzo wąski, gdyby patrzyć wyłącznie na kształt wykresu lub szerszy, gdybyśmy brali pod uwagę jakieś inne czynniki. Dwa dni później indeks WIG20 wzrósł mocno, do poziomu 2225. Było to dokładnie 50 pkt od widocznego na wówczas zamieszczonym wykresie.

Ponieważ w tamtej notce zasygnalizowałem, że owo 50 pkt mogłoby stanowić również poziom stop, zostawmy taki scenariusz. Klasyczny scenariusz największego pechowca. Nasze zlecenie jest aktywowane po maksymalnej możliwej cenie, pozycja jest zamknięta i rynek zawraca.

Emocjonalnie jest to jedna z trudniejszych sytuacji. Frustracja wynikająca ze zdarzenia, może zakończyć się oskarżaniem „grubasów” o polowanie na NASZE zlecenia lub inne siły zewnętrzne. To jednak jest tylko jedna strona. Druga, to naturalne pytanie „ale co dalej?”. Zwłaszcza, gdy następuje to co faktycznie się zdarzyło. Rynek spada zgodnie z naszymi pierwotnymi założeniami, co więcej ten jednodniowy ruch jest bardzo silny i znacznie większy, niż w trakcie trwającej korekty. Frustracja rośnie jeszcze bardziej. Czy w tej sytuacji powrót na rynek będzie miał sens?

Moralne zwycięstwo już odnieśliśmy – nasz stop zadziałał zgodnie z oczekiwaniami. Ale jednak to dość gorzka wygrana, bo wyszliśmy poobijani. Może to nie był strzał w samo serce (w końcu przed tym ma nas uchronić stosowanie stopów), ale z pewnością drasnęło nas mocno w … godność.

W tym wszystkim istotne jest coś innego. Gdyby nie pierwsza transakcja, spojrzenie na wykres i dalsza strategia działania powinny być proste. W tym momencie powinienem odwołać do omawianej notki, bo nic nie straciła na aktualności. Mamy korektę, potencjalny zasięg i … rozważania, gdzie postawić stop. Naturalnie część techników powie, że wolałaby poczekać na wybicie dołem z korekty (czyli poniżej 2150 pkt), ale to już są indywidualne szczegóły.

W zasadzie liczy się to, co powtarza wielu traderów – każdą transakcję należy rozpatrywać indywidualnie. Wcześniejsze działania nie powinny na nas wpływać ograniczająco, ani motywująco. Lęk lub euforia nie powinny mieć zbyt znaczącego wpływu na naszą strategię (jeśli jakąkolwiek posiadamy) oraz plan działania (jeśli taki mamy).

Dla celów edukacyjnych z zainteresowaniem będę monitorował dalszą edukację.

Napiszę, jak niegdyś w internetach – kto zająłby w takiej sytuacji krótką pozycję? Wpisujcie miasta!

[Foto: Shrek, 2001]

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

NIektórzy twierdzą , że moment wejscia nie ma znaczenia wystarczy dobrze wychodzić.Pewnie mają racje.

Takie moje małe co nie co jako człeka zainspirowanego wpisem sytuacji na FW.

http://i67.tinypic.com/2d2d4wm.jpg

Co prawda nie jest to aż 9:1 tylko skromne 5 🙂

"NIektórzy twierdzą , że moment wejscia nie ma znaczenia wystarczy dobrze wychodzić"

Zależy gdzie czytać, ale chyba Tharp twierdzi, że wejście to 10% sukcesu.

Co do przedstawionego wykresu, to granie przed wybiciem, mimo.zgodnego z trendem, to zbyt wielka zagadka moim zdaniem.

Jeśli chodzi o tę "nieważność" wchodzenia, to myślę, że to jest kwestia niezrozumienia pierwotnych intencji. Ch. Lebeau, a później Tharp zwracali uwagę na to, że "wyeliminowanie" wejścia (lub ustalenie losowego) jako elementu strategii pozwala ocenić, skuteczność pozostałych elementów – MM oraz wyjść. I tyle

NIe ma czegoś takiego jak "nieważność wchodzenia".

Można tylko badać pozostałe elementy przy "status quo" wchodzenia.

I z tego badania nie można nijak wnioskować ogólnie o nieważności wchodzenia bez wykazywania swojego ignoranctwa w temacie, a wyciagać z tego procenty to jest szczyt ignoranctwa.

Bo te dwa elementy wpływają na siebie nawzajem , równie dobrze można stwierdzić nieważność wychodzenia przy optymalizowaniu wchodzenia.

Zwykłe mechaniczne przecięcie średnich uwidacznia to jasno.

czyli chodzi nam o to samo