Instytut Badań Strukturalnych opublikował dziś raport, który powinien zainteresować wszystkich mieszkańców Polski, którzy planują za kilka dekad przejść na emeryturę.

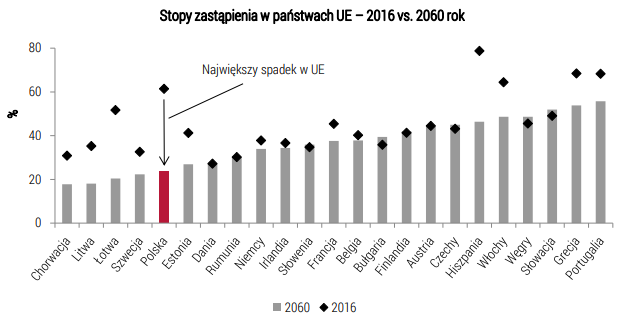

Raport nosi krzykliwy tytuł świetnie ilustrujący prawo nagłówków Betteridge’a – na każdy nagłówek prasowy kończący się znakiem zapytania można odpowiedzieć „nie”. Dosłownie ilustrujący bo jego autorzy przecząco odpowiadają na tytułowe pytanie: Czy polski system emerytalny zbankrutuje? Autorzy raportu sugerują natomiast, że ceną za wypłacalność systemu będzie drastyczny spadek stopy zastąpienia (relacji wysokości pierwszej emerytury do ostatniego wynagrodzenia) w publicznym systemie emerytalnym. Wskaźnik ten ma spaść z 61% w 2016 roku do 24% w 2060 roku.

Nie jest to pierwszy raport, który ostrzega przed spadkiem stopy zastąpienia w polskim systemie emerytalnym. Wspomniane prognozy tworzą moim zdaniem silny impuls do tego by samodzielnie budować kapitał emerytalny. Tak więc martwienie się o stopę zastąpienia jest tylko wstępem do martwienia się o stopę oszczędności. Niestety, napięta sytuacja polityczna i zmiany ideologiczne, sprawiły, że mówienie o stopie oszczędności i rozsądnych nawykach konsumpcyjnych nie zawsze spotyka się ze zrozumieniem.

Dobrze ilustruje to niemal histeryczna reakcja wielu polityków i komentatorów na tweet z konta banku JP Morgan Chase. Przekaz banku nie był wyjątkowo kontrowersyjny: ograniczenie dyskrecjonalnych wydatków konsumpcyjnych, takich jak kawa na wynos, jedzenie poza domem i taksówki, poprawi stan finansów osobistych. Nie trzeba się zastanawiać czy propagowanie tych porad przez bank dziesięć lat po globalnym kryzysie finansowym, w środku dyskusji o rosnących nierównościach ekonomicznych i w okresie skandali z nieuczciwym traktowaniem klientów przez banki, było dobrym pomysłem marketingowym. To nie było dobre posunięcie z punktu widzenia wizerunku banku. Nie oznacza to jednak, że przekaz JP Morgan Chase jest błędny.

Jakiś czas temu zwróciłem uwagę na badania nad zamożnymi, super-oszczędzającymi Amerykanami. Ludźmi, którzy oszczędzają przynajmniej 20% swoich dochodów. Z badań wynikało, że największą różnicą w strukturze wydatków pomiędzy tą grupą a zwykłymi zamożnymi ludźmi były istotnie niższe wydatki mieszkaniowe. Zauważyłem, że nie powinno być zaskoczeniem, że największe oszczędności można uzyskać w największych kategoriach wydatkowych. Zestawiłem to spostrzeżenie z popularnością porad koncentrujących się na ścinaniu frywolnych wydatków konsumpcyjnych jako kluczowego elementu zarządzania budżetem.

Nie oznacza to oczywiście, że rady zalecające rozsądek w wydatkach konsumpcyjnych, nawet tych nominalnie niewielkich nie mają sensu. Moim zdaniem warto zacząć od analizy tych kategorii wydatkowych gdzie znajduje się największy potencjał do oszczędności. Nie oznacza to jednak, że na tych kategoriach należy zakończyć audyt wydatków. Co więcej, dla ludzi przeznaczających dużą część budżetu na dyskrecjonalne wydatki konsumpcyjne to właśnie ta kategoria przedstawiać będzie największy potencjał.

Jak rozsądnie zauważyła Allison Schrager jeśli ktoś twierdzi, że rezygnacja z kawy czy jedzenia poza domem jest drogą do bogactwa albo drogą do niezależności finansowej to niemal na pewno wprowadza w błąd ludzi czytających jego rady. Nie oznacza to jednak, że zachęcanie do oszczędności w tych dziedzinach jest złą radą. Co więcej, im niższe są kogoś dochody, im mniejszy jest margines bezpieczeństwa finansowego tym większe znaczenie dla stabilności finansowej jest skrupulatne kontrolowanie nawet najmniejszych wydatków.

Kontrolowanie strony wydatkowej finansów osobistych niemal nigdy nie jest drogą do bogactwa. Wyjątek mogą tu stanowić artyści i sportowcy. Nie brakuje doniesień medialnych o celebrytach osiągających bardzo duże dochody ale popadających w problemy finansowe wskutek kompletnego braku kontroli nad wydatkami. Dla zwykłych ludzi skuteczna kontrola wydatków może być niezbędnym zabezpieczeniem przed ruiną finansową ale ze względu na ograniczone dochody raczej nie zapewni bogactwa. Pojawiające się w mediach przykłady osób osiągających niskie dochody ale dzięki rygorystycznym oszczędnościom osiągającym status milionerów na starość są moim zdaniem wyjątkami potwierdzającymi regułę.

Podejście do zagadnienia zmieni się jednak jeśli uświadomimy sobie skąd biorą się pieniądze, które się inwestuje na przykład z myślą o zbudowaniu kapitału emerytalnego. Biorą się z dodatniej różnicy pomiędzy strumieniem dochodów a strumieniem wydatków. Poważnym podejściem do zarządzania stroną wydatkową zapewniamy sobie możliwość inwestowania i przy skutecznym inwestowaniu możliwość zdobycia niezależności finansowej. Dla większości ludzi najważniejszym problemem finansów osobistych jest znalezienie równowagi pomiędzy oczekiwanym teraz poziomem życia a oczekiwanym w przyszłości poziomem bezpieczeństwa finansowego. Postawione cele finansowe na przyszłość wskazują jak duża powinna być stopa oszczędności. Preferowany obecnie styl życia de facto decyduje czy stopa oszczędności jest odpowiednia dla realizacji celów finansowych.

Jedną z najmądrzejszych zasad zarządzania finansami osobistymi jest koncentrowanie się na kwestiach, nad którymi ma się kontrolę. Dla zdecydowanej większości ludzi tym zagadnieniem będzie stopa oszczędności a nie osiągane na rynku stopy zwrotu. W sytuacji, w której budowanie indywidualnego kapitału emerytalnego wydaje się koniecznością dla młodych ludzi w Polsce oznacza to, że początek inwestowania należy przesunąć do punktu ustalenia stopy oszczędności i takiego zarządzania wydatkami by założony poziom osiągnąć.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

wiele w tym racji, że nie zbudujesz majątku oszczędzając i kupując coś za 1,30 zamiast 2 zł, o czym niechętnie pisują ludzie promujący finanse osobiste, ale… Jeśli dość wcześnie wyrobisz sobie nawyk jakiegoś rozsądnego podejścia do pieniędzy, to istnieje szansa, że gdy w końcu zaczniesz zarabiać więcej, będziesz potrafił się ograniczyć.

Jeśli tego nawyku nie będziesz miał ("po co mam oszczędzać, skoro to tylko 2 zł"), to w chwili wzrostu przychodów, będzie działo się to samo, tylko już nie o 2 zł, tylko o 20, 200, czy 2000

Dodalbym, ze to samo dotyczy podejmowania decyzji. Kazdego dnia spedzamy mase czasu na decyzjach, ktore sa blahe, a tak naprawde tylko co jakis czas (co kilka tygodni, miesiecy) podejmujemy decyzje, ktore decyduja o naszej przyszlosci, tez finansowej. Warto miec jakis "automat" do podejmowania blahych decyzji, np. o kupnie tej kawy na miescie, a skupic sie na podejmowaniu waznych decyzji (zmiana pracy, kupno mieszkani, rezygnacja z auta itd)>