Celebrowanie 10 rocznicy obecnej hossy w USA powoduje nieco formalnego zamieszania z wyznaczaniem dokładnych okresów hossy i bessy.

Kilka detali powoduje bowiem, że ma to praktyczne znaczenie.

Tydzień już trwa przypominanie o szczęśliwych 10 latach amerykańskiego rynku byka, mało kto jednak zauważa w tym entuzjazmie, że wyznaczanie punktów zwrotnych hossy i bessy to robota obarczona błędami poznawczymi, które warto sobie właśnie w tym momencie przypomnieć.

Otóż 10 lat temu wcale nie rozpoczęła się hossa, nie był to wcale moment, który wywołał euforię w wiwatujących tłumach inwestorów. Wręcz przeciwnie, w wielu wywoływał wręcz samobójcze myśli.

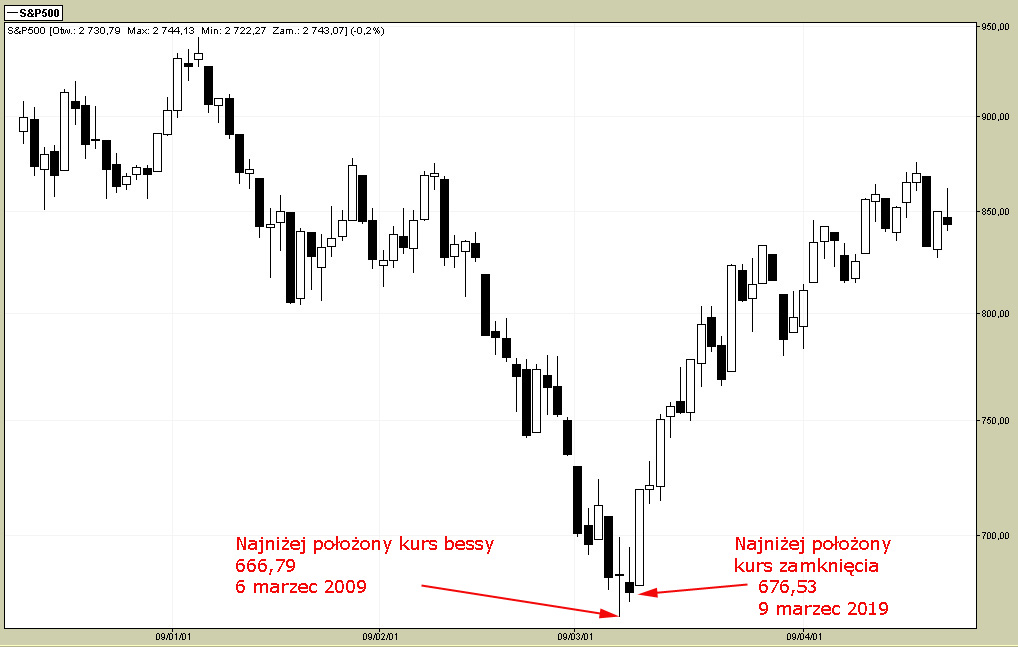

Spójrzmy najpierw na wykres obejmujący ów pamiętny dzień na najważniejszym amerykańskim indeksie S&P500:

6 marca 2009 roku bessa dotarła do najniżej położonego minimalnego poziomu podczas jej dwuletniej dominacji. Owo minimum to 666,79. Odcięcie cyfr po przecinku wygląda dość satanistycznie, a ponieważ pamiętam tamte dni, to rzeczywiście można było odnieść wówczas wrażenie, że to diabeł pali w tym piecu, smażąc wszystkich niepoprawnych optymistów.

Sesję później, po weekendzie, 9 marca 2009 indeks zaliczył najniższy poziom zamknięcia podczas tamtej bessy i stało się to na poziomie 676,53. Dla części uczestników rynków ma to znaczenie (głównie instytucje), ponieważ swoje wyliczenia dokonują tylko w oparciu o kursy zamknięcia i wykresy liniowe.

W rzeczy samej tamtego dnia (obojętnie 6 czy 9 marca) bessa osiągnęła swój najniższy punkt. I tyle! Ani się wówczas nie skończyła, ani nie zaczęła się tamtego dnia hossa, nawet w formalnym wydaniu!

W wyznaczaniu momentów przejścia między oboma stanami rynkowymi w sensie formalnym przyjęło się w praktyce, że odliczamy w górę 20% od dołka bessy, aby wyznaczyć poziom przejścia jej w hossę. Mało tego, hossę uznaje się za potwierdzoną, jeśli kurs ponownie nie spadnie w dół o 20% w przeciągu kolejnych 2 miesięcy.

Symetrycznie wylicza się to w drugą stronę, czyli bessa zaczyna się gdy kurs spada o 20% od szczytu poprzedzającej jej hossy i pozostaje w tym stanie przez minimum 2 miesiące. Za chwilę przekonamy się, że ma to spore znaczenie.

Spójrzmy więc kolejny raz na ten sam moment co wyżej na wykresie indeksu S&P500 ale nieco z oddalenia:

Zaznaczyłem ów poziom minimalny bessy z lat 2007-2009 na czerwono. Jeśli teraz poszukać formalnego punktu definitywnego zakończenia tej bessy i przejścia w hossę, to wypadł on w okolicy poziomu 812 pkt. I to właśnie wtedy zaczęła się hossa! Nie 6 czy 9 marca, gdy wypadł najniższy poziom minimum bessy.

Proszę poszukać w archiwach, czy ktoś dokładnie 10 lat temu pisał lub mówił z entuzjazmem, że oto właśnie zaczęła się upragniona hossa. Cóż, nie znajdziemy nic takiego. Rynek był wówczas zdruzgotany ogromną podażą na nowym minimum, nastroje były minorowe, obawiano się raczej kolejnych wyprzedaży, inwestorzy uciekali z rynku, mówiono o recesji gospodarczej i zastanawiano się jaki będzie miała przebieg, czy w kształcie litery U czy L. To nie wyglądało jak właśnie narodzona hossa. Możemy zakrzywiać statystyki, ale nie zakrzywimy rzeczywistości.

Faktem jest, że potrzebne są statystykom jakieś precyzyjne punkty do wyliczania okresów hossy i bessy, ale posługiwanie się jedynie poziomami najwyższym i najniższym jest dalekie od realnych zdarzeń. I nie pokrywa się z doświadczeniami praktyków.

Zresztą i ci ostatni wcale nie muszą godzić się na 20% limity w górę i w dół by myśleć o hossie i bessie. Ktoś może za punkty przejścia uważać np. przebicia przez linie wyznaczające granice trendow, tak jak choćby te niebieskie odcinki na wykresie powyżej. Ktoś inny może sobie przyjąć przecięcie się 2 średnich jako wyznacznik. Ale nigdy nie wypadnie rzeczywisty początek hossy w punkcie najniższego kursu poprzedzającej ją bessy.

Przypomnę też, że ta 10-letnia hossa była nazywana w pierwszych jej latach najbardziej znienawidzoną. A to dlatego, że inwestorzy masowo uciekali od inwestowania i wielu z nich przegapiło pierwsze kilkaset punktów trwania nowej hossy, nie wierząc, że może okazać się ona trwała.

Analiza Techniczna jest dużo precyzyjniejsza w nazewnictwie w takim przypadku jak wyżej. Oto bowiem trend wzrostowy i spadkowy często dzieli obszar neutralny, czyli trend boczny. W takim obszarze trwa jeszcze stara bessa, ale zaczyna się akumulacja i przedbiegi do potencjalnej zmiany trendu na wzrostowy.

Ten okres trendu bocznego, czyli akumulacji na dnie bessy, ale jeszcze nie formalnej hossy, ma praktyczne znaczenie dla działań samych inwestorów, którzy w związku z tym, że formalnie nadal trwa bessa, podejmują działania w takich oto klimatach:

– nadal rysuje się linie trendu spadkowego, a nie już wzrostowego, jak również szuka albo ewentualnej formacji kontynuacji bessy, albo formacji jej zakończenia,

– dołek bessy uznaje się za jej minimum długo po jego ustanowieniu, nadal bowiem istnieje prawdopodobieństwo jego przebicia w dół, tak jak podczas kilku wcześniejszych dołków podczas jej trwania,

– inwestorzy krótkoterminowi poszukują okazji do wejścia w krótkie pozycje, zgodnie z trendem spadkowym, który nie skończył się wcale wraz z wyznaczeniem przypuszczalnego dołka,

– analitycy zalecają ostrożność i nadal analizują scenariusze spadkowe,

– w mediach i dyskusjach dominuje pesymizm, wisielcze nastroje, brak jest wyraźnych oznak optymizmu,

– wypłaty z funduszy inwestycyjnych sięgają rekordów.

Żeby uzmysłowić sobie znaczenie tego problematycznego przejścia, spójrzmy na obecny obraz rynku.

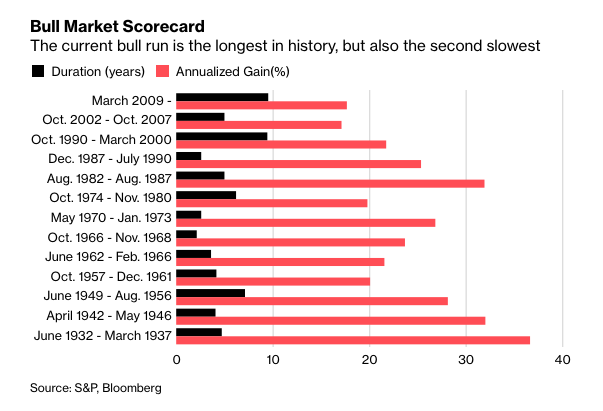

Poniższy diagram, wyrysowany przez Bloomberg, retwitowaliśmy w poprzednim tygodniu na naszym profilu twitterowym. Pokazuje on, że obecna hossa jest najdłuższą w historii, ale charakteryzuje się najmniejszym rocznym przyrostem:

Zaraz, zaraz, jak to hossa! Przecież w okolicach ostatnich Świąt i Nowego Roku wszyscy trąbili o bessie! To gdzie się ona podziała???!!

Sprawa jest prosta o ile sięgniemy do opisów powyżej.

Oto mieliśmy ponad 20% spadku od szczytu hossy na jesieni, do końca 2018. Chwilę potem rynek zakręcił w górę i wspiął się o ponad 20%. W takim razie w obszarze potencjalnej bessy nie przebywał wymagane 2 miesiące. W sensie formalnym bessy nie było! W kronikach zapisze się to jako ponad 20% korekta!

Ale proszę sobie przypomnieć, czy 24 grudnia 2018 lub chwilę potem mówiliśmy o nowej hossie? Czy inwestorzy wiwatowali na jej cześć? Nie! Na rynku panował strach, oczekiwano dalszych spadków, nastroje nie były wcale optymistyczne. A przecież ten moment niewiele się różnił od tego sprzed 10 lat…

Proszę tej spojrzeć, że na powyższym diagramie czarny słupek poziomy na samej górze nie sięga 10 lat. Prawdopodobnie więc Bloomberg nie liczył hossy do dołka, ale od dołka+20%, czyli tak jak się to formalnie przyjmuje.

Na marginesie: Polska giełda stanowiła „awangardę” 10 lat temu. WIG zanotował dołek nieco wcześniej, bo 17 lutego 2009.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.