Scott Adams, twórca komiksów o Dilbercie, przekazał w nich wiele interesujących idei o funkcjonowaniu korporacji. Dosyć rzadko podejmował kwestie związane z rynkiem finansowym ale gdy to robił to dostarczał rozrywki i inspiracji.

Jednym z komiksów, który inwestorzy pamiętają najlepiej jest historia o tym komu należą się gratulacje w przypadku ogłoszenia przez spółkę wyników finansowych wyższych niż rynkowy konsensus:

Niedawno Matt Levine zwrócił uwagę na wydarzenie, które wskazuje, że pokazanej w komiksie relacji pomiędzy prezesem (albo dyrektorem finansowym) a analitykami jest więcej niż tylko ziarno prawdy. Wydarzenie dotyczy spółki Group 1 Automotive – małej spółki o kapitalizacji na poziomie 1 mld USD. W ubiegłym tygodniu spółka opublikowała kwartalne wyniki: zarobiła 2,31 USD na akcję przy rynkowym konsensusie 2,35 USD. Tak więc wyniki okazały się słabsze od rynkowych prognoz o 4 centy na akcję. Kurs zareagował negatywnie, na początku sesji po ogłoszeniu wyników spadał o około 5% ale całę sesję zakończył spadkiem około 1%.

Na konferencji prasowej przy okazji prezentacji wyników dyrektor finansowy zdecydował się na wyjaśnienie inwestorom, że nie powinni brać pod uwagę rynkowych prognoz na poziomie 2,35 USD lecz rynkowe prognozy na poziomie 2,29 USD. Na czym oparł swój argument dyrektor finansowy? Otóż, na dzień przed publikacją wyników rynkowy konsensus wynosił 2,29 USD. Późnym wieczorem jeden z analityków zajmujących się spółką zaktualizował swoje oczekiwania. Podniósł je o 15% z 2,25 USD do 2,58 USD. Spowodowało to wzrost rynkowych oczekiwań z 2,29 USD do 2,35 USD. Group 1 Automotive to niewielka spółka więc nie zajmuje się nią jakaś imponująca liczba analityków.

Bloomberg odnotował aktualizację prognoz tego analityka i w momencie publikacji wyników zestawił je z nowym rynkowym konsensusem. Jak widać wyniki spółki okazały się słabsze o 4 centy od nowego konsensusu ale stary konsensus pobiły o 2 centy. Dyrektor finansowy powiedział inwestorom i analitykom: Z szacunkiem sugerujemy naszym inwestorom i analitykom zajmującym się naszą spółką, że właściwym nastawieniem jest zignorować wyższy konsensus rynkowy, który powstał w ostatniej chwili i traktować wcześniejszy konsensus na poziomie 2,29 USD jako właściwy punkt odniesienia do wyników spółki za ostatni kwartał.

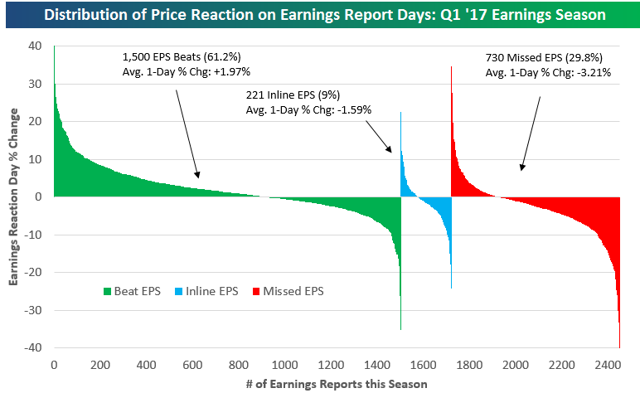

Dlaczego tak powiedział? Złośliwa osoba mogłaby zasugerować, że był sfrustrowany faktem, że przez jednego analityka cała praca włożona w pobicie rynkowego konsensusu poszła na marne. Mniej złośliwi inwestorzy mogliby przypomnieć, że kursy spółek lepiej reagują na wyniki wyższe od prognoz rynkowych niż na wyniki słabsze od prognoz rynkowych. Od kilku dekad (od rozwinięcia się idei relacji inwestorskich) rolą zarządu jest kreowanie pozytywnego nastawienia inwestorów do spółki. Dyrektor finansowym chciał więc zmienić nastawienie inwestorów do spółki argumentując, że wyniki były wyższe od konsensusu bo konsensus był niższy niż myśleli inwestorzy.

Poniższy wykres pokazuje reakcje na wyniki w pierwszym kwartale 2017 roku z podziałem na wyniki wyższe od prognoz, zgodne z prognozami i niższe od prognoz. Skala reakcji różni się od sentymentu rynkowego ale generalnie kursy spółek zachowują się lepiej po publikacji wyników wyższych niż rynkowe prognozy niż po ogłoszeniu rezultatów słabszych od rynkowego konsensus.

Powstaje jednak pytanie: jaki sens miało wpływanie na rynkowy konsensus po ogłoszeniu wyników? Należy oczywiście pamiętać, że poprawną odpowiedzią może być stwierdzenie „to nie miało sensu, nie wszystko co robią członkowie zarządu giełdowych spółek, a tym bardziej nie wszystko co mówią na prezentacjach wyników finansowych, ma sens”. Nie można jednak wykluczyć, że dyrektor finansowy uznał, że jeśli przekona inwestorów, że poprawny konsensus rynkowym wynosił 2,29 USD to uznają wyniki na poziomie 2,31 USD za lepsze niż wtedy gdy myśleli, że konsensus rynkowy wynosił 2,31 USD.

Matt Levine wspomina tutaj o dwóch podejściach do tego jak funkcjonują inwestorzy na rynku finansowym. Pierwsze zakłada, że inwestorzy na podstawie dostępnych informacji wyrabiają sobie pewne oczekiwania wobec wyników spółki a następnie zestawiają publikowane rezultaty z tymi oczekiwaniami i podejmują decyzje inwestycyjne. Drugie podejście zakłada, że kluczowym punktem odniesienia jest rynkowy konsens i to z nim a nie z indywidualnymi oczekiwaniami inwestorzy zestawiają wyniki spółek. Levine sugeruje, że dyrektor finansowy Group 1 Automotive posługuje się tym drugim modelem funkcjonowania rynku akcyjnego.

Konferencja wynikowa Group 1 Automotive przypomina więc inwestorom, że rynek akcyjny jest specyficznym typem konkursu piękności. Inwestorzy nie wybierają najlepszej według nich spółki ale spółkę, którą ich zdaniem tłum inwestorów uzna za najlepszą. Idea keynesowskiego konkursu piękności przypomina inwestorom, że każde napływające na rynek informacje powinno się analizować w kontekście oczekiwań obecnych na rynku inwestorów.

Ta idea sprawia pewne trudności początkującym inwestorom o czym można się przekonać czytając fora giełdowe albo media społecznościowe, których użytkownicy z rozgoryczeniem pytają dlaczego kursy spółek nie reagują zwyżką na serię dobrych informacji ze spółki albo na zaraportowany rekordowy zysk.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.