Pozwolę sobie na intelektualne ćwiczenie i poddam małej analizie obecną sytuację na GPW z punktu widzenia przeciętnego inwestora.

Ledwie tydzień temu wrzuciłem wpis na temat fałszywych wybić z formacji technicznych, ilustrując go przykładem z naszych kontraktów terminowych na WIG20, a tu rynek z pełną determinacją postanowił pokazać jak bardzo takie strategie mogą się sprawdzać. Tam jednak, gdzie prawdopodobieństwa trafień oscylują wokół 50-60%, taki scenariusz tylko trochę przeważa nad losowością. Brawa należą się więc jedynie tym, którzy podjęli rękawicę w realnej grze i zaryzykowali kupno.

Spróbuję zaryzykować z poszukiwaniem jakieś narracji do obecnej, dość gorącej sytuacji. Od tego jak naprawdę opowiada sobie o niej sam rynek zależy to, jak długo te wzrosty mogą potrwać.

Kiedy w sytuacji ogólnego zniechęcenia, minorowych nastrojów i napięć w otoczeniu, przy wyschniętym i zdołowanym rynku, kursy akcji zaczynają gwałtownie rosnąć, podejrzenie pada w pierwszym odruchu na jeden z trzech poniższych scenariuszy:

1. Krótką, ale bardzo intensywną wizytą zaszczycił nas hiper spekulacyjny kapitał zagraniczny o dość sporych na tle naszego obrotu rozmiarach. Znika zwykle szybciej niż reszta rynku zareaguje, generując podaż.

2. Za zakupy zabrał się w błyskawicznym tempie kapitał portfelowy, również zagranicznej proweniencji, ale bardziej stabilny, wyważony i długoterminowy. Popyt może zniknąć równie szybko, ale nie zakończy się podażą jak w pkt 1

3. Jakiś większy inwestor krajowy, lub ich grupa (w domyśle fundusze) postanowiły wykorzystać okazję i ubiec resztę w zakupach po okazyjnych cenach.

Rezerwowy scenariusz nr. 4, czyli po prostu inny niż wszystkie z powyższych, to mieszanka zbyt daleko idących domysłów i ich implikacji, które niewiele zmieniają, więc zwykle nie są brane pod uwagę. Nie ma to zresztą specjalnie znaczenia, wystarczy by inwestorzy uwierzyli (lub nie) w jeden z 3 powyższych czynników i dostosowali swój popyt (lub podaż). Zagadka jest bowiem zwykle jedna i ta sama – jeśli ktoś zaczął, to czy pójdą za nim kolejni i pociągną ruch przez kolejne dni, a najlepiej tygodnie lub miesiące, czy jednak zakupy gwałtownie się urwą? To bowiem, że ktoś teraz kupuje, obojętnie z jaką intencją, nie oznacza wcale, że znajdzie wystarczającą ilość naśladowców. Dalsze losy nie zależą więc od niego. Nie raz bywało, że po szybkich zakupach wzrosty gasły lub zmieniały się w spadki gdy był to kapitał spekulacyjny na krótki termin.

Spójrzmy na kilka objawów tego, co się dzieje.

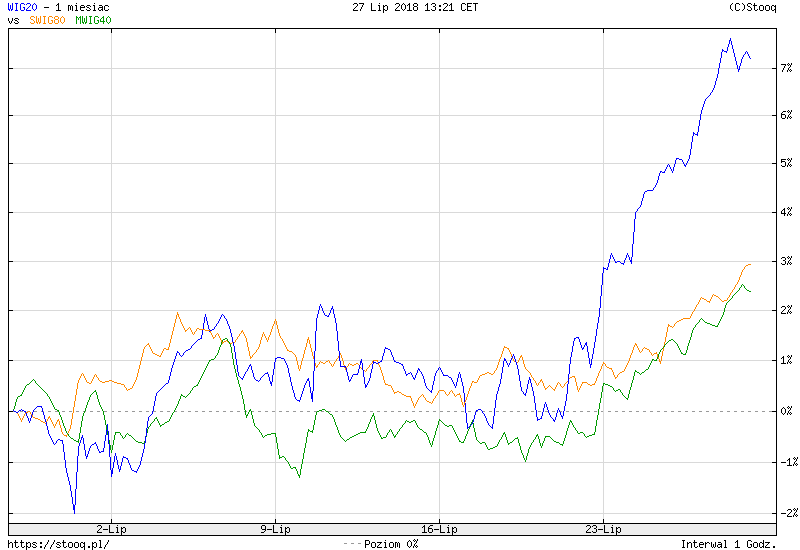

Kiedy nałożymy na siebie 3 indeksy odpowiadające poszczególnym segmentom/wielkościom spółek, widać, że to WIG20 stał się największym, jeśli nie jedynym beneficjentem tej szarży tygodniowej (wykres pożyczam jak pewnie widać ze stooq.pl):

W obszar zainteresowania weszły więc zasadniczo największe i najpłynniejsze spółki. Tak wąski strumień skupienia to sygnał ostrzegawczy, że jakiś spory inwestor ma konkretny cel do zrealizowania, a reszta rynku raczej się tylko przygląda i nie daje wciągnąć głęboko w tę grę. To nie byłby ewentualnie pierwszy raz gdy jakiś fundusz funduje nam szybkie wzrosty, po czym gwar milknie. Instytucje potrafią przeczytać tego rodzaju zagrywkę, zwykle wiedzą też mniej więcej od kogo pochodzi popyt i czy warto na serio się pod to podpiąć.

A mamy dobrą chwilę na wygenerowanie popytu – ze względu na okres publikacji wyników półrocznych. Że te nie będą prawdopodobnie rewelacyjne? Nie przeszkadza to podjąć próby zrobienia dobrego wrażenia. A też nic innego, w pozytywnym sensie, w fundamentach nie zaszło w międzyczasie, poza spadkiem kursów, a te jak wiadomo są najlepszym fundamentem.

Jeśli ta salwa to sygnał do hossy to prosimy o pokazanie siły na pozostałych indeksach mniejszych spółek, które w zakresie A.T. są gotowe do tego, przekraczając nieśmiało i z opóźnieniem górne zakresy kilkutygodniowej konsolidacji przy dnie.

Gdyby to była jakaś większa akcja zagranicznego funduszu, trochę z tego stołu skapnęłoby również giełdom sąsiadów, przede wszystkim z południa. Tymczasem najbliższy nam indeks węgierski – BUX – nawet spadał przez ostatnie dni. Rośnie za to Praga, Wiedeń oraz delikatnie Bukareszt. Może to więc być nieco bardziej zorganizowana akcja na skalę mikro giełd środkowoeuropejskich, albo po prostu zwykła korekta spadków, która zdarza się przy akompaniamencie sąsiadów w tej globalnej wiosce.

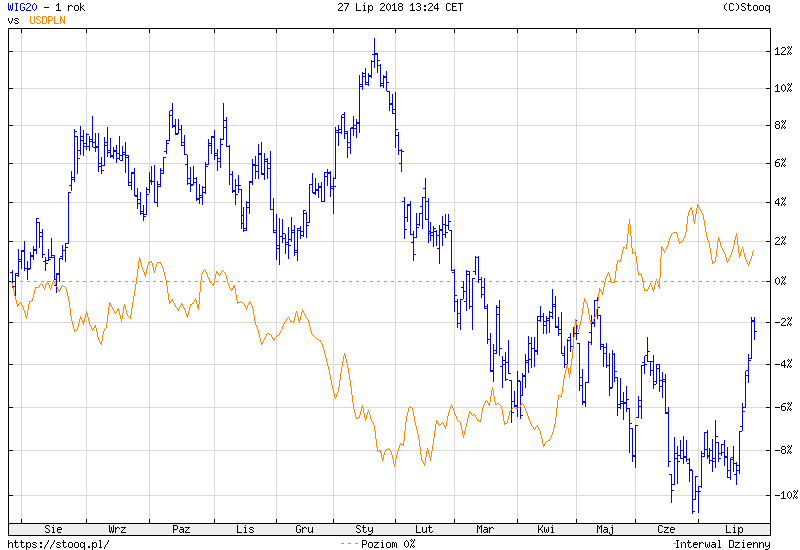

Mamy przy okazji małe umocnienie dolara względem złotego, a więc poszedł równoległy z indeksami popyt na naszą walutę, co wzmacnia nieśmiało ten scenariusz portfelowego ataku z zagranicy na polskie ryzyko, obojętnie czy giełdowe czy inne. Widać, że ta wymiana poszła dokładnie gdy indeks zaliczał dołek:

Żeby jednak ta euforia miała ciąg dalszy potrzebujemy szerszego i dłuższego zainteresowania pozostałych uczestników rynku. Tymczasem fundusze akcyjne raczej borykają się z odpływami kapitału niż z jego obfitością. W najgorszym razie ten szybki atak skończy się wypełnieniem portfela przez atakującego i powrotem do smuty. Czego wszystkim inwestorom nie życzę!

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wato zwrocic uwage na monstrualny LOP zbudowany przy dolku ktory od wczorajszego popoludnia zaczal spadac.

Statystycznie od 20 lat FW20 stoi w tym wlasnie miejscu i to srodek jego dwudekadowej (!) konsolidacji- z przerwa w latach 2006/2008r gdy chwilowo poszezyl ten zakres.Ryzyko dla krotkiej pozycji praktycznie nie istnieje w aktualnym miejscu.Statystycznie ZAWSZE spadali z takiego ukladu ( z wyjatkiem znow okresu 2006/7/8)

Czy teraz nie jest najtrudniejszy czas na kreślenie scenariuszy? Liczę tak:

* mamy wiosnę Kondratiewa (od początku 2016 przestała spadać inflacja, ma kłopoty z wzrostem jeszcze, giełda od tamtego czasu generalnie rośnie, mamy te samo opóźnienie do centrum(USA) w porach roku, jesień: 2000 vs 2008, wiosna: 2009 vs 2016) — wskazanie za wzrostami

* mamy spadkową fazę cyklu Kitchina – wskazanie za spadkami

"Tymczasem fundusze akcyjne raczej borykają się z odpływami kapitału niż z jego obfitością" – ja kupuję (przez fundusze) maluchy, średniaki i duże. Proszę się podłączyć pod mój popyt, to tego problemu nie będzie 🙂

Zdecydowanie proszę się podłączyć, bo znowu uzbierała mi się ilość gotówki, która powoduje mój niepokój (te przelewy 10-tego każdego miesiąca kiedyś mnie wykończą). Nie chcę znowu kupować USD i przerzucać do IB przez te złodziejskie banki (przydałby się tani transfer w krypto), ale jak będę zmuszony to tak zrobię.