Część pierwsza była dedykowana zwolennikom (i krytykom) Analizy Fundamentalnej, tym razem dla równowagi coś dla techników.

Schwager przyznaje w wywiadzie, że po romansie z A.F. wrócił do klasycznej, intuicyjnej A.T., choć zajmował się również pisaniem systemów transakcyjnych. W jego wykonaniu A.T. to jednoczesne połączenie metod podążania za trendem i antytrendowych. Co natomiast mnie zaciekawiło to jego następująca opinia:

„Uważam niepowodzenie [technicznych] formacji tak naprawdę za bardziej znaczące niż same formacje”

Skoro tak, to może trzeba przyjrzeć się temu zjawisku bliżej?

Podręczniki raczej milczą na ten temat. Dziwne, skoro to dużo bardziej skuteczne… Ale może właśnie przewaga leży po tej stronie, w której wszyscy jej nie poszukują?

Nie pozostaje nic innego jak zajrzeć do ostatniej książki Schwagera, która jest jego syntezą analiz technicznej i fundamentalnej. Jej tytuł „A Complete Guide to the Futures Market: Technical Analysis, Trading Systems, Fundamental Analysis, Options, Spreads, and Trading Principles” (napisana z Markiem Etzkornem, również autorem poradników i wielu artykułów w prasie branżowej). Ta książka jest rzeczywiście całkiem niezłym, syntetycznym zbiorem wielu porad odnośnie tradingu na rynkach pochodnych, ale jej bliższe omówienie zostawię na inny wpis.

Przefiltrowałem jej treść w poszukiwaniu jakiś zasad i ciekawostek gry na nieudanych formacjach, ale o dziwo i tutaj nie ma tego zbyt wiele. Na tyle mało zresztą, że ich obserwacje niemal w całości zmieszczą się w niniejszym wpisie. Podają oni mianowicie 4 przykłady najbardziej wiarygodnych sytuacji, w których całkiem przyzwoicie sprawdza się gra na „niepowodzenie oryginalnych formacji”. Być może ktoś uzna je za warte bardziej pogłębionych poszukiwań i testów, więc podaję je w całości z własnym tłumaczeniem na polski:

1. Jeśli rynek wybija się do nowego maksimum albo minimum i zawraca aby uformować flagę lub chorągiewkę w obszarze sprzed wybicia, załóż, że właśnie powstał szczyt lub dołek. Pozycja może zostać zajęta z użyciem stopa zabezpieczającego poza konsolidacją wyznaczoną przez flagę lub chorągiewkę.

(co to są owe flagi i chorągiewki można znaleźć w poradniku http://bossa.pl/edukacja/AT/liniowe/kontynuacje/)

2. Wybicie z konsolidacji, po której następuje głęboki powrót w obszar tej konsolidacji (np. ¾ jej szerokości lub więcej) jest kolejną znaczącą formacją pułapki byka lub niedźwiedzia.

3. Jeśli wąska konsolidacja w ramach flagi lub chorągiewki prowadzi do wybicia w złym kierunku (to znaczy do odwrotu zamiast kontynuacji trendu), spodziewaj się ruchu kontynuacyjnego w kierunku tego wybicia.

4. Wybicie z krótkoterminowej formacji kopuły w kierunku przeciwnym do ścieżki dotychczasowego zakrzywienia ma zadatki do bycia dobrym sygnałem odwrócenia trendu.

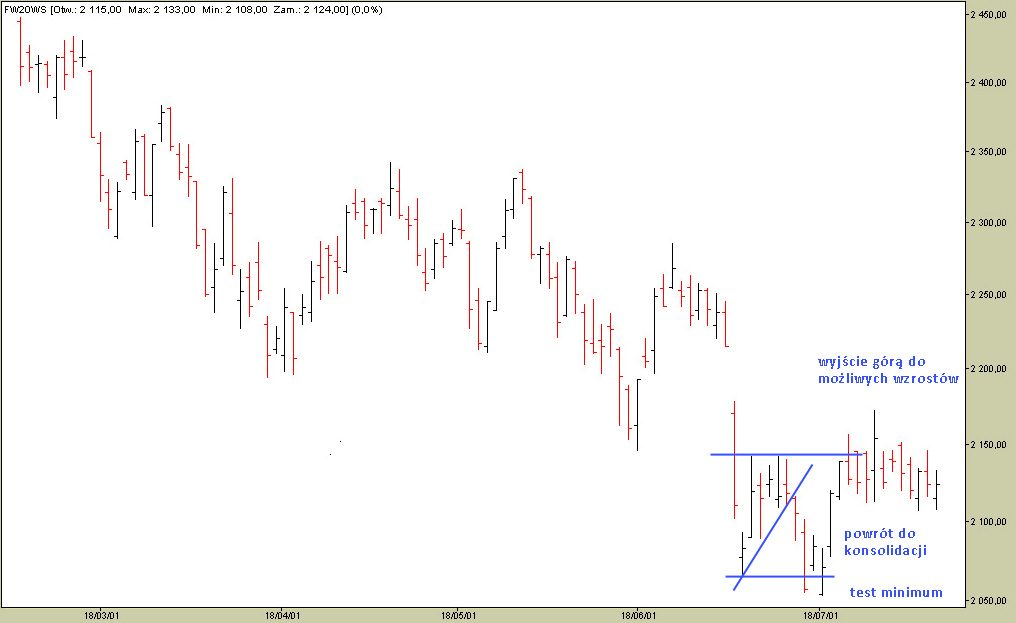

I do tego książka zawiera kilka obrazków ilustrujących. Zamiast nich weźmy przykład jak najbardziej aktualny bo z naszych kontraktów na WIG20.:

Mamy nawiązanie do zasady nr. 2 powyżej. Mieliśmy krótką konsolidację w czerwcu, zaznaczoną dwiema równoległymi liniami niebieskimi. Lub też mały trójkąt gdyby brać pod uwagę górną linię oraz drugą ukośną, przecinającą konsolidację. Kurs wybił się w dół, testując poprzednie minimum z czerwca. Wybicie okazało się pułapką niedźwiedzia, nastąpił bowiem szybki i głęboki powrót w obszar konsolidacji. Schwager zaleca otwieranie pozycji po wtargnięciu kursu na ¾ konsolidacji, albo po dotarciu do przeciwnego jej końca. Oba warunki się wypełniły. A skoro wg niego to dużo bardziej znaczący sygnał niż normalna formacja, to może wyjdzie z tego jakaś mikro hossa?

Moje 2 grosze odnośnie tego rodzaju „nieudanych formacji” (bull/bear traps):

Nie przypuszczam, żeby Schwager posiadał jakieś statystyki wskazujące na ich donioślejsze znaczenie (skuteczność? trafność?). Ale szanujący się technik powinien je znać od podszewki i umieć się w nich poruszać.

Rynki terminowe są szybsze i gwałtowniejsze, a więc tego rodzaju zaskoczenia mogą rzeczywiście mieć znaczenie dla rynków, szczególnie gdy są czyszczone stopy obronne zaskoczonych obrotem sprawy. Mimo wszystko intuicyjne obserwacje Schwagera przez kilka dekad mogą być trafne.

Gra jednocześnie na kontynuację formacji i ich porażki może prowadzić do swego rodzaju technicznej schizofrenii. Aby tego uniknąć można np. włączyć owe pułapki w wielu przypadkach do arsenału klasycznych formacji jako lekkie anomalie. Np. formacja na powyższym rysunku może być zakwalifikowana jako tradycyjne W (podwójne dno) z nierównymi wierzchołkami, ale za to z wyraźną linią podstawy.

Bardzo lubię grać zasadę nr. na danych intra. Dużo bardziej niż wybicia zgodne z teorią.

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.