Stop ruchomy, stop kroczący, stop podążający, linia obrony, z angielskiego trailing stop. Dla wielu traderów kluczowe narzędzie pozwalające nie tylko zarządzać ryzykiem pozycji, ale również własnymi emocjami.

Bruce Kovner, jeden z rozmówców Jacka Schwagera (Czarodzieje rynku) powiedział istotne zdanie:

Za każdym razem gdy rozpoczynam transakcję mam wcześniej określony poziom stop. To jedyny sposób dzięki któremu mogę dobrze spać. Wiem na jakich poziomach opuszczę rynek, jeszcze zanim na nim się znajdę.

Choć w tym wypadku chodzi o sam początek transakcji i ustalenie maksymalnego ryzyka, to w rzeczywistości ten mechanizm powinien funkcjonować przez cały czas „życia” otwartej pozycji. Świadomość tego, że wie, na jakim poziomie opuści się rynek każdego dnia, czy każdej minuty w przypadku day-traderów. To pozwala wyliczyć maksymalną stratę, albo już „zagwarantowany zysk”.

Wejście na rynek jest w zasadzie jednym z prostszych elementów transakcji, choć wielu amatorów uważa, że tu jest klucz do sukcesu i zużywają setki godzin na znalezienie szczytów i dołków, żeby maksymalnie wyciągnąć z rynku, to co się da. To pogoń za niemożliwym. Realne jest za to wejście na rynek (w biznes), ustalenie kosztów tego biznesu (początkowa wartość stopu) i utrzymywanie biznesu, w miarę, gdy przynosi on zyski. I tu pojawia się idea stopów ruchomych. W miarę, gdy rynek podąża zgodnie z naszą pozycją, czyli spada przy pozycji krótkiej lub rośnie przy pozycji długiej, powinniśmy przesuwać nasz pierwotny poziom stop, zgodnie z kierunkiem pozycji.

Jedna z najważniejszych zasad przy konstruowaniu stopów ruchomych mówi, żeby nigdy nie zmieniać jego kierunku. Taki stop ma albo iść w zgodzie z kierunkiem pozycji, albo stać na tym samym poziomie. Nigdy nie powinno się obniżać stopów dla długich pozycji, ani podwyższać dla krótkiej.

Naturalnie w realnym handlu rodzi to wiele konfliktów. Gdy rynek zawraca podczas jakiejś korekty i zbliża się do naszego stopa, a my jesteśmy przekonani, że to tylko chwilowe, korci nas czasami, żeby ten stop jednak zmienić lub choć na chwilę wycofać zlecenie stop i uniknąć „wybicia na korekcie”.

Takie sytuacje są frustrujące i choć będą się czasem zdarzały, to jednak nie powinno to być zbyt częste. Jeśli zdarza się regularnie jest to sygnał, że źle opracowaliśmy nasze poziomy stop (są zbyt wąskie). Zamknięcie od czasu do czasu pozycji na stopie jest po prostu jednym z kosztów. Kluczowe jest to, czy nasze zasady są na tyle precyzyjnie opisane, że możemy ponownie wejść na rynek i nie rozpamiętywać tego „nie potrzebnego” zamknięcia pozycji.

Sposobów wyznaczania stopów ruchomych jest mnóstwo – na podstawie wykresu (minima lub maksima lokalne); wyliczanych na bazie zmienności rynku, tak, żeby zwężały się podczas niskiej zmienności i poszerzały, gdy zmienność rośnie; na podstawie linii trendu; wykorzystujące różnego rodzaju dedykowane wskaźniki (parabolic SAR). Ale jednym z prostszych, a równocześnie bardzo efektywnych są stopy budowane na podstawie średnich.

Co więcej z tego rodzaju stopu ruchomego mogą korzystać zarówno gracze opracowujący systemy mechaniczne, jak i ci, którzy korzystają z osądu uznaniowego (gracze intuicyjni).

Ogromną zaletą korzystania ze średniej jako stopu jest to, że każdego dnia jej wartość zmienia się zgodnie z kierunkiem trendu. Często może jest to niewielka zmiana, ale jest. W odróżnieniu od stopów budowanych na podstawie zmienności, gdy potrafią one przez wiele dni nie zmieniać swojego położenia, choć kurs osiąga nowe maksima.

Emocjonalnie to ogromna zaleta – każdego dnia nasza pozycja zyskuje coraz więcej (lub traci coraz mniej).

Jak mogłoby to funkcjonować w praktyce?

Powiedzmy, że zajmujemy pozycję przy wykorzystaniu klasycznej metody „wybicia”. Gdy kurs ustanawia nowe maksimum w jakimś okresie zajmujemy długą pozycję.

Zamknięcie tej pozycji nastąpi dopiero wtedy, gdy uaktywniony zostanie stop ruchomy, do którego wykorzystamy średnią wykładniczą. Przyjmijmy w obu przypadkach parametr 20 sesji.

Na wykresie najmodniejszego papieru ostatnich miesięcy – CD Projekt – pokazano sygnały wejścia (wybicie) oraz zamknięcia pozycji na stopie ruchomym (średnia wykładnicza).

Od początku 2016 roku przy takich założeniach doszło do wygenerowania sygnałów dla 14 transakcji. Osiem z nich zakończyło się zyskiem, sześć stratami. Bez uwzględnienia prowizji zyskowne dały kolejno 6,4%; 42,3%; 69,3%; 15,7%; 23,9%; 5,1%; 4,9%; 7,3% (wciąż trwa). Straty z nieudanych transakcji to -1,5%; -2,5%; -7,8%; -4,6%; -3,9%; -4,4%.

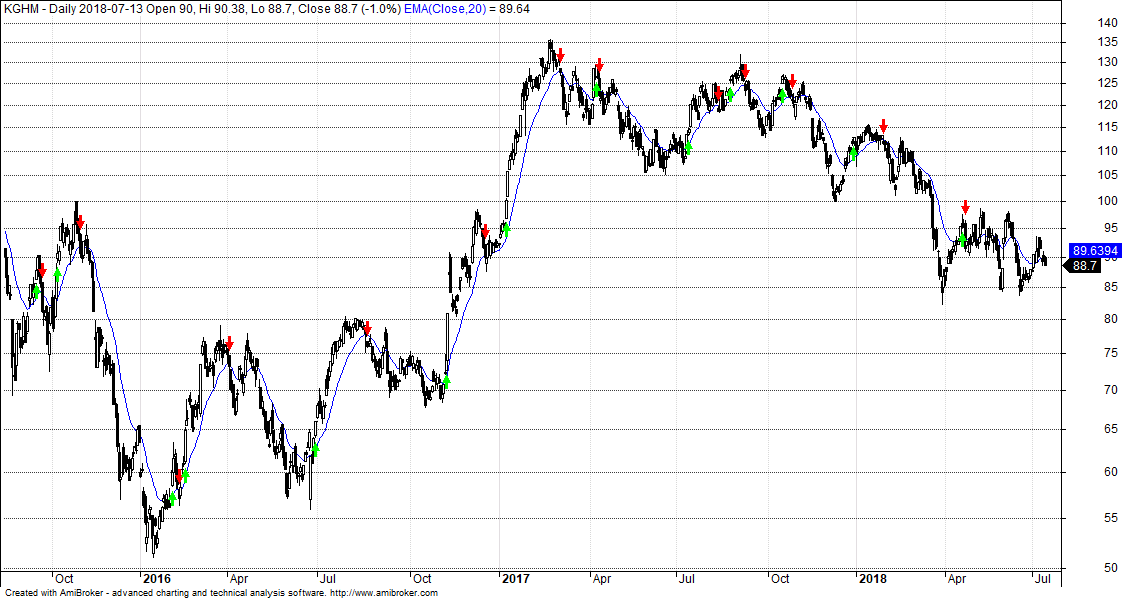

Spójrzmy jak ten sam mechanizm działa w przypadku akcji, która nie jest wyłącznie w trendzie wzrostowym, ale również doświadcza wielomiesięcznych spadków. Weźmy pod uwagę KGHM.

Od 2016 mamy 11 transakcji, z czego 6 stratnych. Ze względu na konstrukcję średniej straty są niewielkie nie przekraczają 6 procent, za to zyski, gdy już się pojawią podczas trendu wzrostowego potrafią pokryć je z nawiązką.

Wyniki z kolejnych transakcji prezentowały się następująco: -5,2%; +12,9%; +15,3%; +20,1%; +27,3%; -5,7%; +3,7%; -2,1%; -4,3%; -1,1%; -4,6%.

Pisałem już poprzednio, że bitwa o to czy analiza techniczna działa czy nie działa jest bitwą na miarę rozważań o wyższości Świąt Bożego Narodzenia nad Świętami Wielkiej Nocy. Średnie ruchome należą do narzędzi analizy technicznej. Możemy je wykorzystać na wiele sposobów pod warunkiem, że rozumiemy co tak naprawdę chcemy zrobić.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Na początku też namiętnie katowałem przecięcia.

Później oświecenie i rezygnacja z tej niedorzeczności.

Jako stop spisuje się raczej miernie.

Came back nastąpił wraz ze zrozumieniem tego narzędzia i w zasadzie jedyne racjonalne podejście to identyfikacja trendu i nic więcej.

Ale na początek działań na rynku przyznasz, że to mądrzejsze podejście niż "AT jest do bani (i w zasadzie nie wiem co zrobić)"

Pewnie od czegoś trzeba zacząć.

Wazne by w miare szybko sie z tym uporać i wyciągnąć prawidłowe wnioski.