Statystyki, którą pokazuję od kilku wpisów, wyglądają kusząco w perspektywie zastosowania na naszych kontraktach terminowych.

Proponuję więc sprawdzić jak działała oparta o nie strategia w hipotetycznych warunkach w przeszłości, zbliżonych do realnych.

Puściłem w Amibrokerze wszystkie dotychczas prezentowane warianty „zarabiania w nocy” na danych rolowanej serii kontraktów terminowych na WIG20. Dane tej serii o nazwie FW20 pobrałem z serwera http://bossa.pl/notowania/metastock/. Ważny jest w tym przypadku sposób dodawania kolejnych serii, w tym przypadku wygląda to tak (cytuję za stroną bossa.pl):

„Dla celów tworzenia wykresu kontynuacyjnego serii kontraktów na indeks WIG20 stworzono syntetyczny papier FW20. Źródłem bieżących danych są notowania kontraktu FW20XX o największej liczbie otwartych pozycji. Po zmianie ‚źródła’ na kolejną serię, dane historyczne korygowane są o lukę wynikającą ze ‚skokowego przejścia”

W takim razie luki między sesjami w momencie rolowania serii będą dość przybliżone do realnych, zależnie od tego kto jaki sposób zmiany serii preferuje, ale nie zmienia to zbyt mocno sumarycznych wyników.

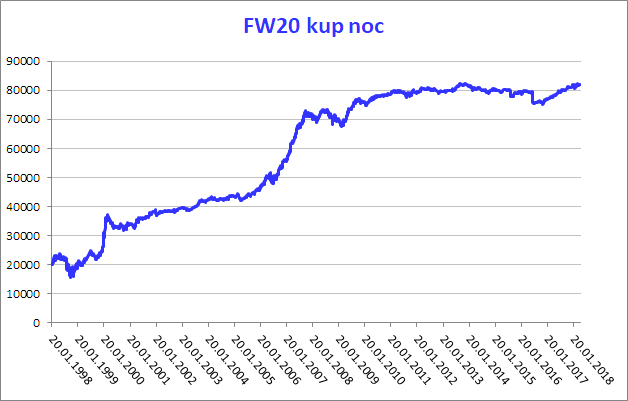

W poprzednio pokazywanych statystykach wychodziło, że najbardziej obiecująca strategia na GPW może powstać przez kupowanie zamknięcie sesji, o ile wypadało ono powyżej otwarcia tego samego dnia, a pozycję taką zamykamy na otwarciu kolejnej sesji. Teoretycznie zarabiamy śpiąc. Taką więc strategię zapisałem w kod i przetestowałem, wyniki poniżej.

Dodam uprzednio, że drugi wariant testu – kupno otwarcia sesji (po tym, jak wypada ono powyżej zamknięcia sesji poprzedniej) i przetrzymanie do końca dnia – okazało się drogą do bankructwa, co potwierdza wcześniejsze statystyki na samym indeksie WIG20.

Jeszcze jedno: w historii notowań kontrakty indeksowe działały w różnych godzinach niż notowany był sam indeks WIG20, stąd poziomy obu kursów odbiegają od siebie, czasem dość znacznie. Dlatego i wyniki statystyk będą się różnić dla obu.

Warunki testu:

– kapitał początkowy 20 000 PLN,

– każdorazowo inwestujemy w tym teście tylko w 1 sztukę kontraktu; to dość konserwatywne podejście, ale chciałbym ułatwić zrozumienie wyników testu także przez tych Czytelników, którzy z testami systemów transakcyjnych nie mieli zbyt wiele do czynienia; w realnych warunkach powiększałbym pozycję w teście w miarę przyrostu kapitału, np. dodatkowy kontrakt na każde 20 000 PLN zysku,

– prowizja 10 PLN za otwarcie i tyle samo za zamknięcie (razem 20 PLN); historycznie była wyższa, ale symulacji dokonuję w dzisiejszych warunkach, więc pozwoliłem sobie użyć obecnych prowizji,

– nie uwzględniam poślizgów,

– 1 punkt zmiany kontraktu warty jest tu 20 PLN; wprawdzie kiedyś był on warty tylko 10 PLN, ale ponownie – symulacji dokonuję we współczesnych realiach, które pozwalają taką strategię używać, kiedyś nie byłaby ona skuteczna;

– dane od stycznia 1998 do dziś.

Wyniki

Zysk całkowity: 309,30%

CAGR (średni zysk roczny): 7,2%

Ilość transakcji: 2400

Transakcji trafnych: 53,5%

Maksymalne obsunięcie kapitału: 37,3 %

Krzywa kapitału:

Jak widać jest miejsce do praktycznego wykorzystania. Nasz indeks wykazuje wyraźne nieefektywności w wycenie między sesjami, które kontrakty wyłapują. Polegają one na dość optymistycznym otwarciu sesji, szczególnie gdy poprzednia sesja zakończyła się wzrostami. Po nocy rynek albo dyskontuje jeszcze wzrost z poprzedniego dnia ponownie i zamykanie nietrafionych krótkich pozycji, albo/i dyskontuje pozytywną sesje w USA i na świecie.

Zaskakujące jest to, że tak w sumie prostą nieefektywność daje się wykorzystać w łatwej strategii, działającej po uwzględnieniu kosztów, choć jak zwykle nie ma żadnej gwarancji, że tego rodzaju zjawisko utrzyma się w przyszłości. Pozytywne wydaje się również to, że strategia w miarę płynnie radzi sobie podczas bess, choć pewnie można ją poprawić dodatkowym filtrem. Największe załamanie zanotowała dzień po głosowaniu nad brexitem, z czego trzeba wyciągnąć wnioski na przyszłość.

Gdyby komuś udało się dodać jakiś całkiem efektywny filtr dodatkowy, zapraszam do komentowania i podzielenia się swoimi refleksjami. Być może i ja pokażę jakąś inną wersję z dodatkowym filtrem w najbliższej przyszłości.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Potencjalnie kupno nocy jest wrażliwe na dzień tygodnia. Poniżej tej samej klasy filtry w zależności od dnia realizacji:

* kup noc (bez filtra)

* kup noc po wzroście (starałem się odwzorować filtr z artykułu)

* kup noc i sprzedaj z tp o 8 punktów wyżej lub jak się nie uda to na zamknięcie (efektywnie open>=tp, tp, close)

* kup noc w hoście (zamknięcie wyżej niż zamknięcie 100 sesji wcześniej)

<pre>

noc noc_po_wzroscie noc_tp_8_lub_zamkniecie noc_w_hossie_100

date

0 -6700.0 -1890.0 -13740.0 4090.0

1 480.0 3550.0 -9180.0 9790.0

2 -1890.0 8670.0 2010.0 5300.0

3 41460.0 32440.0 39740.0 32840.0

4 16490.0 26990.0 48610.0 15340.0

</pre>