Lubię mądry marketing. Nie traktuje klienta jak idioty, któremu można wcisnąć byle sloganiki. Któremu w gruncie rzeczy nie jest na rękę zbyt duża wiedza klienta, bo jeszcze zacznie zadawać zbyt wiele pytań i (w uproszczonej wersji świata) ucieknie do konkurencji.

Pamiętam, jak przed wielu laty po jednej z debat, w których miałem przyjemność brać udział, pewien przedstawiciel marketingu (na szczęście DM BOŚ, który już wówczas reprezentowałem) podszedł do mnie i powiedział, że to co ja mówię, o ryzyku i zagrożeniach, to jest katastrofa marketingowa. Straszę w ten sposób klientów.

Do dziś nie zmieniłem podejścia i nastawienia. Cieszę się, że od wielu lat w ramach współpracy z DM BOŚ, na konferencjach, debatach, w rozmowach, czy tekstach mogę głośno mówić „aktywność na giełdzie jest związana z ryzykiem”. Cieszę się, że zbiorcze statystyki klientów biura sugerują, że nie stosują oni horrendalnej dźwigni na rynkach lewarowanych, że ich przygoda z rynkiem nie jest „krótka, acz intensywna”. Cieszę się, z tych wszystkich drobnych rozmów, gdy słyszymy, że DM BOŚ ze swoim nastawieniem edukacyjnym jest jednym z najlepszych domów maklerskich w Polsce.

Od lat szukamy wielu formuł na edukację. Wciągamy ludzi w rozmowy, panele, robimy spotkania, konkursy, DM BOŚ patronuje wielu książkom wydawanym przez wydawnictwo Linia. Niektóre pomysły są lepsze, a inne gorsze, ale cały czas próbujemy.

Jeszcze raz nieskromnie powiem: uważam, że jeśli chodzi o edukację jesteśmy w czołówce. Również jeśli chodzi o nasze blogi. Nie ma takiego drugiego zestawu blogów w polskiej branży finansowej. Autorskich tekstów pisanych na przeróżne tematy. A nie powielanymi komentarzami rynkowymi, analizą bieżącej sytuacji, czy też prezentacją produktową.

Któregoś dnia trafiłem na „coś”, co przykuło moją uwagę i zostałem tam na dłużej. Może nie najlepiej to o mnie świadczy, bo produkt nowy nie jest. Teksty w tej formule zaczęły pojawiać się w lutym 2016 roku. Chodzi o „Ring Caspara” działający w ramach platformy blogowej na stronie Caspar Asset Management.

Dwóch zarządzających CASPAR TFI – Piotr Przedwojski i Błażej Bogdziewicz debatują na temat bieżących wydarzeń rynkowych oraz okołorynkowych. Całość moderuje Piotr Gajdziński Nazwa „ring” świetna, ale równocześnie budzi pewne oczekiwania. Liczę może nie na pot i łzy, ale faktyczne spieranie się na argumenty. W aktualnym materiale „Giełda wyprzedza wszystko” tej walki nie ma zbyt dużo. Brakuje mi faktycznie sporu między zarządzającymi, bo on mógłby być ciekawy. Zwłaszcza jeśli chodzi o szczegóły. W każdym razie pomysł mi się bardzo podoba. Zachęcam obu zarządzających (jeśli czytają nasze blogi) do mocniejszego przyłożenia i od czasu do czasu będę tam zerkał.

Tymczasem dyskusja przykuła moją uwagę nie ze względu na poglądy dotyczące bieżącej sytuacji, ale z racji tego, czym zajmuję się od lat czyli różnego rodzaju błędów poznawczych. W tym wypadku chodzi o wybiórczość pamięci (polecam badania m.in. http://faculty.sites.uci.edu/eloftus/Elizabeth Loftus) oraz uproszczenia zjawisk, które nie są dobrze pamiętane, lub znane wyłącznie z przekazów innych, a nie własnego doświadczenia.

Doświadczeni inwestorzy pamiętają na pewno pojedyncze zdarzenia w historii naszego i nie tylko naszego, rynku. Takie, podczas których zapierało dech w piersiach, zwłaszcza jeśli miało się otwartą pozycję. Jakieś nietypowe (znacznie poza średnią) spadki lub wzrosty. Afera 4 lutego, flash crash, załamanie się cen Elektrimu po ujawnieniu niekorzystnej informacji dotyczącej opcji na PTC i wiele, wiele innych. Po latach, gdy patrzy się na wykresy w wielu przypadkach tych gwałtownych ruchów nie widać, albo kwitujemy to stwierdzeniem „to było jakieś jednorazowe zdarzenie”.

Pamięć pewnych reakcji jest o tyle ważna, że przede wszystkim buduje strategię do zachowania się na przyszłość, jeśli pojawi się podobna reakcja (choć w wyniku innego zdarzenia).

Przyznam się, że w pewnym momencie w trakcie lektury zapisu debaty między zarządzającymi Caspara, sprawdziłem wiek jednego z nich. W oficjalnej notce dotyczącej Błażeja Bogdziewicza czytamy „Z rynkiem kapitałowym związany od 2000 roku”. Siedemnaście lat doświadczenia na rynku to szmat czasu, a jednak…

„Pamiętajmy, że na przykład w 1997 roku mieliśmy kryzys w Azji, z dramatycznymi spadkami szczególnie w krajach południowo-wschodniej Azji, a Europy i USA to nie dotknęło. W 1998 roku bankrutowała Rosja i skutki tego dla globalnego rynku też okazały się niewielkie.”

W 1997 roku od połowy marca do października 1998 roku indeks WIG stracił ponad 40 procent. Giełda amerykańska faktycznie okazała się relatywnie silna, ale europejskie dostały mocno po głowie (nie wspominając o sektorze do którego należymy, czyli rynków rozwijających się). 14 marca 1997 indeks WIG stracił 4,2 procent. Z 72 notowanych wówczas spółek podrożała tylko jedna. Credit Lyannois ogłosił stratę 25 mld dolarów (została powołana komisja do ujawnienia faktyczne wielkości)

Przyspieszenie nastąpiło w czerwcu, gdy wybuchł właśnie kryzys azjatycki.

O bankructwie Rosji i niewielkich skutkach dla globalnego rynku możemy sobie wspomnieć w jednym zdaniu po 20 latach. Ale to właśnie rynki borykały się z brakiem płynności i padał Long Term Capital Management. Jego upadek (i późniejsze ratowanie wywołały obawy o załamanie się całego systemu finansowego. Bank Rezerwy Federalnej z Nowego Jorku zorganizował wśród największych banków dofinansowanie w wysokości 3,6 mld dolarów, żeby nie dopuścić do „krachu systemu”.

To nie była wówczas taka błahostka. Owszem z perspektywy czasu możemy powiedzieć, ale rynek przetrwał. Oczywiście tak jak ludzkość przetrwała epidemie, wojny i kataklizmy.

„Jest jeszcze drugi przykład kryzysu azjatyckiego – Japonia. Ten kryzys był rozciągnięty w latach i on jest trochę podobny do sytuacji Chin na początku lat dziewięćdziesiątych. Tamten kryzys też w ogóle nie przełożył się na rynki poza Japonią. Był widoczny tam, ale nie było masowych bankructw, Japończycy właściwie wszystko uratowali sami, własnymi siłami.”

O systemie japońskim napisano wiele. O powiązaniach między spółkami, bankami o których nie wiadomo, kto jest czyim udziałowcem. O cichym wsparciu państwa, żeby nie upadało morale obywateli. Błażej Bogdziewicz mówi, że w Japonii nie było masowych bankructw. Tak. Faktycznie. Wówczas powstało określenie „firmy-zombie” (zombie-companies) na określenie firm, które sztucznie były podtrzymywane przez banki (a pośrednio przez państwo), żeby tylko nie doszło do ich bankructwa.

I jeszcze jeden fragment:

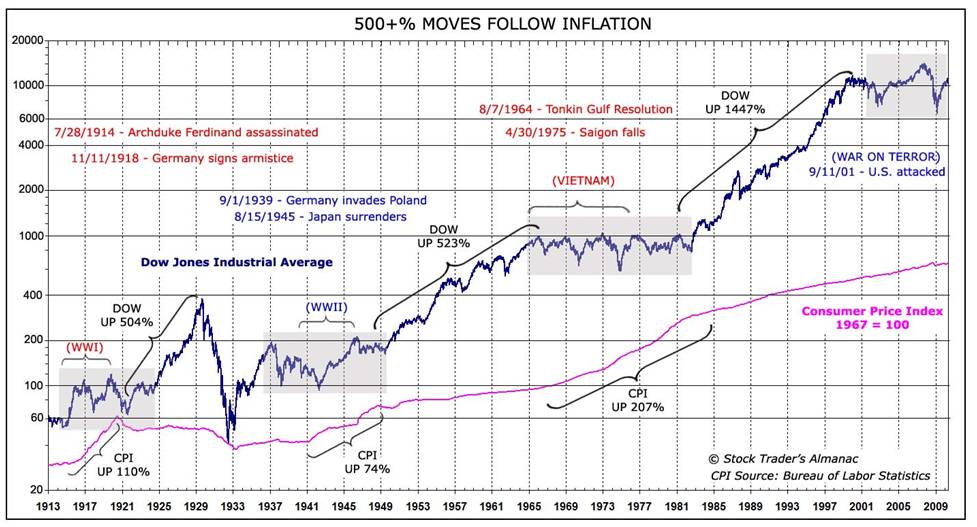

„Przypomnę, że indeksy w USA zaczęły rosnąć jeszcze zanim alianci zaczęli wygrywać z Hitlerem. Rosły jeszcze przed Stalingradem!”

Oczywiście giełdy rosną czasem nawet podczas wojen. Pytanie brzmi – jeśli zaczniemy grzebać głębiej – jak wyglądał obrót, ile razy były zawieszane notowania, kto mógł handlować. A przede wszystkim, czy akcje były zabezpieczeniem. Na przykład przed inflacją. A jako odpowiedź, skromny obrazek:

Czekam na nowe rundy w starciu: Piotr Przedwojski kontra Błażej Bogdziewicz. Ale panowie, więcej krwi i mniej dyskusyjnych ogólników. 😉

**

Fundusze Caspar TFI znajdują się w ofercie BossaFund.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.