Kolejne posiedzenie banku centralnego i kolejna chmura bez deszczu. Nic nie stało jednak na przeszkodzie, by wcześniej pojawiło się sporo szumu i spekulacji Czy? Kiedy? Jeśli?

Rynki żywią się strachem i nadziejami. Jedni boją się bycia ogolonym przez innych, inni mają nadzieję ogolić kolejnych, ale znacząca część tych emocji związana jest z zamieszaniem i szumem informacyjnym. W ostatnim czasie generatorem szumu są spekulacje na temat zmian w polityce banków centralnych. Serwisy branżowe wyciskają od przedstawicieli władz monetarnych masę zdań bez treści, które budują falę oczekiwań i dmuchają balon obaw przed zmianą w polityce monetarnej. W tło odchodzą dane makro, które powinny być naprawdę jedyną zmienną godną śledzenia. Rzućmy zatem okiem na dane o inflacji w USA oraz strefie euro i spróbujmy odpowiedzieć na pytanie, czy wzrost cen naprawdę uzasadnia gorączkowe oczekiwanie na zmiany w polityce monetarnej.

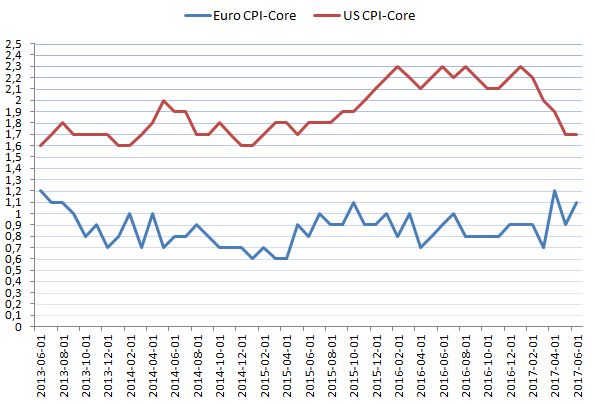

Wykres inflacji bazowej w USA (linia czerwona) pozwala na jednoznaczne tezy. Inflacja w gospodarce amerykańskiej zwyczajnie nie pozwala na zacieśnienie w polityce monetarnej. Fed miał prawo myśleć, iż będzie mógł trzymać się swoich planów, ale dziś… cóż wszystko wskazuje na to, iż podwyżki stóp procentowych w USA mogą odbywać się z tempie jednej podwyżki ceny kredytu na rok. Inflacja przestała rosnąć i oddala się od celu, którym jest 2-procentowy wzrost cen w skali roku. Inną sprawą może wydawać się redukowanie sumy bilansowej, ale naprawdę i na to nie ma dziś miejsca. Rynek pracy prezentuje się dobrze, ale nie zachwycająco. Gospodarka złapała zadyszkę na ścieżce wzrostu i Fed zwyczajnie nie może pozwolić sobie na ryzykowanie impulsu, którym wywoła kolejną recesję.

Wykres inflacji bazowej w USA (linia czerwona) pozwala na jednoznaczne tezy. Inflacja w gospodarce amerykańskiej zwyczajnie nie pozwala na zacieśnienie w polityce monetarnej. Fed miał prawo myśleć, iż będzie mógł trzymać się swoich planów, ale dziś… cóż wszystko wskazuje na to, iż podwyżki stóp procentowych w USA mogą odbywać się z tempie jednej podwyżki ceny kredytu na rok. Inflacja przestała rosnąć i oddala się od celu, którym jest 2-procentowy wzrost cen w skali roku. Inną sprawą może wydawać się redukowanie sumy bilansowej, ale naprawdę i na to nie ma dziś miejsca. Rynek pracy prezentuje się dobrze, ale nie zachwycająco. Gospodarka złapała zadyszkę na ścieżce wzrostu i Fed zwyczajnie nie może pozwolić sobie na ryzykowanie impulsu, którym wywoła kolejną recesję.

W przypadku strefy euro spekulacje o zmianie w polityce monetarnej są jeszcze bardziej przedwczesne. Wprawdzie dynamika PKB jest na wznoszącej, ale ożywienie jest świeże, a gospodarka daleka od przegrzania. Wysoki poziom bezrobocia pozostaje problemem, a potencjalne zamieszanie związane z Brexit’em zwyczajnie nie pozwala na żadne ruchy. Przypomnijmy, iż Fed hamował swoje zapędy w polityce monetarnej ze względu na referendum w Wielkiej Brytanii, które było tylko potencjalnym zaburzeniem. Dziś Brexit coraz bardziej staje się górą lodową, której potencjału nikt naprawdę nie jest w stanie oszacować. I wreszcie inflacja bazowa (linia niebieska) – zwłaszcza porównana z inflacją bazową w USA – ledwie wyrównała poziomy sprzed czterech lat. Cel w postaci 2 procent jest ciągle daleko, a jeszcze dalej jest ustabilizowanie się inflacji wokół celu.

Oczywiście fakty nie przeszkodzą generować kolejnej dawki szumu. Już dziś pojawiają się nowe spekulacje, że oczywiście w lipcu nic się nie wydarzyło, ale może wydarzyć się w sierpniu lub wrześniu. W bliskiej przyszłości jest wszak słynne sierpniowe sympozjum w Jackson Hole, które tym razem musi być – oczywista oczywistość – zdominowane przez pytania o zmiany w polityce monetarnej. Później mamy wrześniowe posiedzenie władz monetarnych Europejskiego Banku Centralnego, które znów będzie oczekiwane z pytaniami, czy, co i kiedy. W generowaniu szumu nie przeszkadza fakt, iż do końca sierpnia i początku września pojawi się masa danych makro, która ukształtuje zarówno rynkowe oczekiwania, jak i bazę do decyzji banków centralnych. Ale komu potrzebne są dane, kiedy można sprzedawać emocje.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.