Czym żyje najważniejszy rynek i wyznacznik świata poza podwyżką stóp, spadkiem bezrobocia i kolejnymi pomysłami nowego prezydenta?

Indeksy pobiły rekordy wszechczasów i stanęły w miejscu. Ale jak pobiły! Dow Jones zdołał po raz pierwszy w historii wykonać 12 sesji wzrostowych pod rząd. Natomiast S&P500 od ponad 100 sesji nie spadł więcej niż 1 % licząc od otwarcia do zamknięcia, co jest wprawdzie dopiero 10-tym wynikiem w historii, ale nadal trwa liczenie. Rekord to 184 dni z 1963 roku. Zapewne posiadacze akcji chcieliby, żeby został pobity, ale trzeba pamiętać, że spadki mogą dokonywać się także przy wzrostowych sesjach (dzięki lukom w dół).

Te rekordy to objaw 3 zasadniczych zjawisk:

– od lat nieobserwowanego szturmu popytu inwestorów detalicznych po wyborach prezydenckich, co jest o tyle niepokojące, gdyż takie stadne odruchy mają zwykle miejsce pod koniec hossy,

– ogromny przepływ pieniędzy do funduszy pasywnych i ETFów, co automatem ląduje po stronie kupna akcji,

– wieloletnich działań samych korporacji w zakresie odkupu własnych akcji i przejęć.

Statystyki wskazują, że rynek trzyma się tak wysoko dzięki zakupom największych spółek, przede wszystkim Wielkiej Czwórki, tzw. FANG (Facebook, Amazon, Netflix, Google). Nie przypadkiem. W ten sposób aktywne fundusze inwestycyjne utrzymują wysoko rynek (akcje małych firm są relatywnie słabsze) i próbują najmniejszym kosztem zatrzymać odpływ klientów do ETFów. Utrzymując tylko te 4 spółki przy szczytach można robić dobre wrażenie i przy okazji nie pozwolić spadać indeksom. Ta strategia powinna pokazać swoją siłę dopiero podczas bessy, która bez dwóch zdań mocno skrzywdzi psychikę wielu zwolenników pasywnej formy indeksowania rynków. Gra idzie o miliardy dolarów, więc fundusze aktywne muszą zrobić wszystko by udowodnić klientom, że mylili się odchodząc.

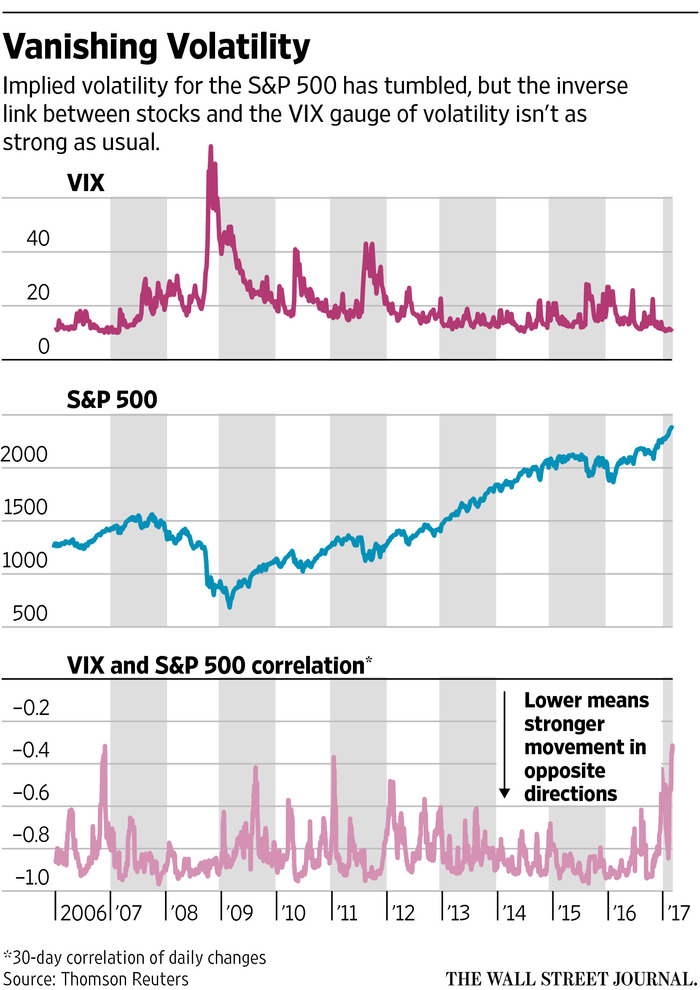

Jednocześnie poziomy zmienności rynków szorują dno. To właśnie chciałbym dziś zilustrować wykresem pożyczonym z Wall Street Jurnal:

Pierwszy panel od góry to VIX, czyli indeks zmienności, oparty na notowaniach opcji. Im niższy jego odczyt tym mniej się dzieje na rynku.

Panel środkowy pokazuje indeks S&P 500 od 2006 roku.

Natomiast najniżej mamy korelację pomiędzy VIX a S&P 500. Im niżej współczynnik korelacji na tym rysunku tym silniej indeks i VIX poruszają się w przeciwnych kierunkach.

Autor wykresu twierdzi, że prawdziwa zmienność jest obcenie ukryta i nie widać jej na odczytach VIX. A to z powodu znacznej różnicy w szybkości zmian kursów różnych branż. Rynek jest wysoce selektywny obecnie, jedne sektory rosną bardzo dynamicznie, inne stoją w miejscu lub wręcz spadają.

Ja jednak zwrócę uwagę na 2 inne detale:

- Powiązanie zmienności z ryzykiem, o czym rozpisywałem się dopiero co w małym cyklu wpisów. Otóż jak wspominałem, ani mała zmienność nie oznacza bezpieczeństwa, ani duża ogromnego ryzyka. Proszę spojrzeć choćby na VIX i jego maksymalne odczyty w 2008 roku. Ta ogromna zmienność pojawiła się tuż przed …dnem bessy, a więc najlepszą chwilą do zakupów. Obecnie mamy do czynienia z rekordowo niską zmiennością tuż po pobiciu rekordów cen wszechczasów i blisko zmiany trendu na spadkowy (jak przypuszczam).

- Jak policzył statystycznie Wall Street Journal, zyski z inwestycji w indeks S&P 500 podczas niskich odczytów zmienności (liczonej VIX) są znacząco niższe niż po wejściu na ten rynek przy wysokich poziomach zmienności, co potwierdza obserwację z punktu 1. Tak więc obecne poziomy VIX oznaczają statystycznie niewielkie lub ujemne zwroty z inwestycji pasywnej w indeks w najbliższej przyszłości.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.