Za nami podsumowania 2016 roku i prognozy na rok 2017. Umknęła nam ciekawostka – zwrot inwestorów w stronę spółek, które najlepiej charakteryzuje angielskie słowo value i słabsza postawa koszyka, które na rynkach zagranicznych określa się mianem growth.

Osobiście uważam, iż mimo niewątpliwej popularności spółek z koszyka nowych technologii na rynku popełnia się błędy w postaci utożsamiania spółek wzrostowych ze spółkami technologicznymi. Niemniej w powszechnym przekonaniu właśnie spółki technologiczne – internetowe, biotechnologiczne – zaliczane są do koszyka o dużym potencjale wzrostu, a długo obecne na rynku i znane wszystkim akcje spółek o stabilnych biznesach zalicza się do koszyka spółek, w których inwestorzy poszukują wartości.

Doskonałymi przykładami spółek, które trudno nazwać firmami technologicznymi, a pozostającymi w koszyku wzrostowym są np. Starbucks czy Ryanair. Pierwsza operuje w starym jak McDonald’s biznesie, a druga – przy całości szumu i zmiany, jakie przyniosła w swojej branży – jest tylko i wyłącznie linią lotniczą, która rzuciła wyzwanie długo obecnym na rynku konkurentom nowym pomysłem. W środku technologicznej innowacji jest na lekarstwo, ale trudno nie odnotować faktu, iż potencjał rozwoju w każdym z przypadków może być znacznie większy niż spółkach o podobnym, ale już mocno rozwiniętym biznesie.

Na temat metod mierzenia i wyszukiwania wartości można napisać książkę – nie jedną napisano – ale najprościej rzecz ujmując akcje spółek wartościowych to takie, które mogą mieć dobrą relację ceny do zysku, czy ceny do majątku. Wszystkie klasyczne wskaźniki wschodzą w grę, ale też nie można wykluczać takich zmiennych, jak oczekiwana poprawa stopy dywidendy w przyszłości czy np. programy naprawcze związane z restrukturyzacjami czy dywersyfikacją przychodów. Wartości można szukać w przejęciach i wyłączeniach części biznesu, w aktywach. W skrócie rzecz ujmując wszędzie tam, gdzie zmiana jednostkowa będzie miała wpływ na kondycję spółki.

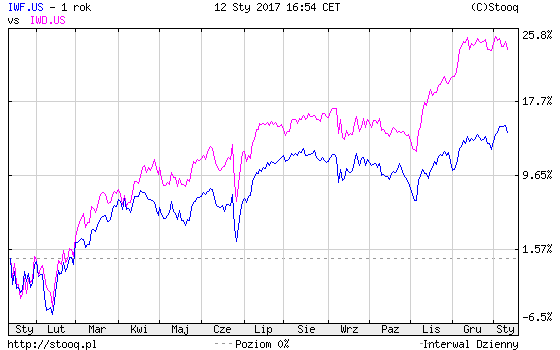

Jeśli spojrzymy ostatnie 12 miesięcy przez pryzmat dwóch ETF-ów dedykowanych do śledzenia spółek z każdego koszyka – iShares Russell 1000 Growth ETF (IWF) i iShares Russell 1000 Value ETF (IWD), które są dostępne dla polskich inwestorów indywidualnych między innymi w nagrodzonej Orderem Finansowym ofercie Bossa Zagranica – to zobaczymy, iż koszyk wzrostowy rośnie dziś o 14,6 procent, a koszyk spółek wartościowych o 24,2 procent. Czytelne zwycięstwo spółek wartościowych ujawnia również perspektywa trzymiesięczna, w której IWD zyskuje dwa razy więcej niż IWF. Jeśli jednak spojrzymy na perspektywę pięcioletnią, to różnice są znacznie subtelniejsze. Koszyk wartościowy (IWD) rośnie o niespełna 91 procent, a wzrostowy (IWF) o niespełna 93 procent. Dopiero perspektywa 10-letnia daje czytelną przewagę koszykowi wzrostowemu, który zyskuje 105 procent, gdy wartościowy rośnie o około 56 procent.

(źródło: Stooq.pl)

Oczywistym zatem jest pytanie, które zadano mi ostatnio w mailu – czy operując w dłuższej perspektywie powinno się kupić koszyk wartościowy, czy wzrostowy? Gdyby odpowiedź była prosta, to wszyscy byśmy ją znali. Niestety w takiej perspektywie, w grę wchodzą „różne subtelności”, jak stopy dywidendy, które mogą znacznie zmienić wynik portfela np. emerytalnego. Osobiście skłaniam się do tezy, iż najlepszym rozwiązaniem jest jednak kupienie rynku i pamiętanie, iż dłuższa perspektywa nawet na akcjach wzrostowych ujawni prawo powrotu do średniej. Bliska przyszłość dobrze przypomina o tym fakcie. Optymizm z roku 2015, w którym lokomotywami koszyka wzrostowego była czwórka znana pod skrótem FANG był słabym pomysłem na ostatnie trzy miesiące.

Niemniej, jeśli ktoś szuka sposobu na emerytalne zabezpieczenie na rynku akcyjnym wspomniane wcześniej dwa ETF wydają się dobrym pierwszym krokiem w szukaniu przewagi nad rynkiem we wzroście lub wartości. Prześledzenie portfela każdego z dwóch ETF-ów będzie dobrą szkołą dla początkujących szukania spółek wzrostowych lub wartościowych. Już pierwsze dwie dziesiątki w koszykach (IWD, IWF) dają czytelny obraz tego, w jakich branżach koncentruje się dziś wartość, a jakie są wzrostowe. Dla zwolenników samodzielnego poszukiwania okazji analiza portfeli każdego z ETF-ów będzie też dobrym sposobem na konfrontację własnych wyobrażeń z tym, co branża uznaje za wzrostowe lub wartościowe.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.