Dawno nie zajmowałem się we wpisach pomysłami na strategie, czas nadrobić zaległości.

Pisząc o „pomysłach na strategie” kieruję te słowa zarówno do specjalistów od mechanicznych systemów transakcyjnych jak i wszystkich innych systematycznych traderów, którzy nie posługują się algorytmami, ale łączą powtarzalne wzory zachowań (głównie na wykresach) z własną oceną sytuacji. Ci pierwsi przepuszczą sobie pomysły przez programy do budowy systemów, ci drudzy sami poszukają optymalnych rozwiązań dla zarządzania ryzykiem.

Niżej opisany pomysł ma odpowiedzieć na pytanie zadane w temacie wpisu. Kupując siłę rynku wbijamy się w jego impet, a ewentualną przeszkodą mentalną może być relatywnie wysoka cena. Z kolei kupując słaby rynek korzystamy z okazji na przecenione papiery, ale możemy wpaść w pułapkę sporej korekty czy bessy, a więc ręka może zadrżeć przy zleceniu. Każdy z Czytelników ma zapewne swój własny, ulubiony styl co do tego rodzaju podejścia. Co jednak ciekawe w przypadku tej poniższej strategii, można z sukcesem… łączyć oba te podejścia!

Jak jednak zdefiniować siłę czy słabość rynku? Możliwości istnieje dziesiątki. Tym razem wybrałem coś niezwykle prostego, co można objąć okiem na wykresie w 3 sekundy. Określmy to w taki oto sposób:

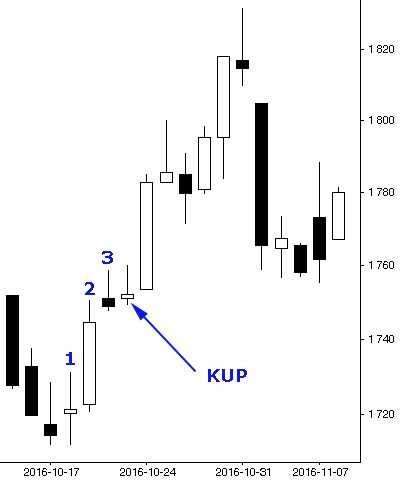

SIŁA RYNKU – 3 kolejne sesje z coraz wyższymi maksimami (lub zamknięciami), za każdym razem przewyższającymi te z sesji bezpośrednio poprzedzającej (w wersji soft wystarczą tylko 2 kolejne sesje z takimi maksimami/zamknięciami). To z pewnością oznaka ekspansji rynku i braku zawahań popytu.

Mamy więc gotowy tzw „set-up” (czyli konfigurację) do zajęcia pozycji po 2 lub 3 kolejnych sesjach wzrostowych. Pozycję zajmujemy kupując na otwarciu kolejnej sesji po utworzeniu się „set-upu”. Przykład z ostatnich dni na rysunku poniżej. Zaznaczyłem wersję z trzema kolejno rosnącymi maksimami i punkt kupna na WIG20:

SŁABOŚĆ RYNKU – symetrycznie do powyższego, czyli 2 lub 3 kolejne sesje mające coraz niższe minima lub zamknięcia, za każdym razem opadające poniżej sesji poprzedzającej. I kupno ponownie na otwarciu sesji po „set-upie”.

Testowałem różne konfiguracje zamknięć i maksimów/minimów, również z dodatkowymi filtrami, i okazuje się, że wiele zależy do tego na jakim rynku chcielibyśmy tego użyć. Kilka przykładów pokażę na blogu. We wszystkich przypadkach używam tego samego rodzaju wyjścia z rynku, tak zwanego „time-based exit”, czyli sprawdzam efektywność przy zamykaniu pozycji po z góry zdefiniowanej ilości sesji (tutaj najczęściej po tygodniu, czyli po 5 sesjach). To najprostszy sposób sprawdzenia możliwości dla budowy strategii, znalezienia rynkowych nieefektywności, oceny stanu rynku, sprawdzenia siły trendów i poszukania dla własnych celów potencjalnej przewagi przez kreatywną ocenę wyników. Od tego momentu można już dorabiać własne metody optymalniejszego zarządzania ryzykiem. Nie uwzględniam w testach kosztów prowizji i poślizgów, chcę poszukać surowych warunków działania siły i słabości rynku w perspektywie dalszych ruchów. Nie są to więc gotowe strategie do gry, jedynie podbudowa dla nich. A przy okazji, a może przede wszystkim, sposób na porównanie różnych rynków i ich możliwości.

TEST 1

Cóż, zdaję sobie sprawę, że WIG20 coraz bardziej rozczarowuje, ale w zasadzie to jedyny indeks na GPW, który ma długą historię i możliwości w miarę prostej replikacji za pomocą kontraktów czy ETFów. Więc to jego danych użyłem w następującym układzie:

- czekamy na pojawienie się 2 kolejnych zamknięć sesji wyższych od dnia poprzedniego; to ważne – testuję rosnące zamknięcia sesji w tym przykładzie, nie maksima,

- kupujemy na otwarciu kolejnej sesji po każdorazowym zaistnieniu powyższego warunku,

- przetrzymujemy pozycję przez 5 pełnych sesji i wychodzimy z rynku na zamknięciu ostatniej,

- jeśli pojawiają się tego rodzaju układy w międzyczasie, czyli w czasie otwartej pozycji, ignorujemy je, jesteśmy już bowiem na rynku,

- kapitał początkowy – 20 000 PLN,

- każdorazowo angażujemy w grze 50 % dostępnego kapitału.

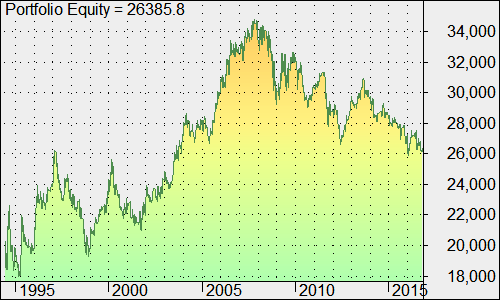

Wyniki

Zysk całkowity: 32 %

Trafność: 50,3%

Transakcji: 630

Maksymalne obsunięcie kapitału (max dd): 26,5%

To dość marne rezultaty, ale bardziej interesują mnie możliwości, nieefektywności, jakość rynku i trendów. Najłatwiej określić to oglądając krzywą zmian kapitału, a więc oto ona:

Kupno tego rodzaju siły rynku nie wydaje się dobrym pomysłem na WIG20, a głównym powodem tego są cykliczne bessy, które nie oferują siły, szczególnie ostatnimi latami. Zmienność krzywej zniechęca. Wydłużenie lub skrócenie ilości dni przetrzymywania pozycji nie wnosi niemal nic, jeśli już to na gorzej. Również testy kolejnych 2 lub 3 maksimów zamiast zamknięć nie wypadają najlepiej. Pod tym względem mamy więc dość słaby rynek, który mocniej się cofa niż rośnie po pokazaniu siły (tzw. mean reverse – powrót do średniej). Niewykluczone, że bardziej opłaca się w takim razie sprzedać niż kupić indeks po pokazie siły i poczekać na kolejny set-up czyli:

Kupno tego rodzaju siły rynku nie wydaje się dobrym pomysłem na WIG20, a głównym powodem tego są cykliczne bessy, które nie oferują siły, szczególnie ostatnimi latami. Zmienność krzywej zniechęca. Wydłużenie lub skrócenie ilości dni przetrzymywania pozycji nie wnosi niemal nic, jeśli już to na gorzej. Również testy kolejnych 2 lub 3 maksimów zamiast zamknięć nie wypadają najlepiej. Pod tym względem mamy więc dość słaby rynek, który mocniej się cofa niż rośnie po pokazaniu siły (tzw. mean reverse – powrót do średniej). Niewykluczone, że bardziej opłaca się w takim razie sprzedać niż kupić indeks po pokazie siły i poczekać na kolejny set-up czyli:

TEST 2

Tym razem odwracamy sytuację i kupujemy słabość, czyli:

- czekamy na pojawienie się 3 kolejnych minimów sesji, za każdym razem niższych od dnia poprzedniego; to ważne – testuję tym razem kolejne minima sesji w tym przykładzie, nie zamknięcia,

- kupujemy na otwarciu kolejnej sesji po każdorazowym zaistnieniu powyższego warunku,

- przetrzymujemy pozycję przez 5 pełnych sesji i wychodzimy z rynku na zamknięciu ostatniej,

- jeśli pojawiają się tego rodzaju układy w międzyczasie, czyli w czasie otwartej pozycji, ignorujemy je, jesteśmy już bowiem na rynku,

- kapitał początkowy – 20 000 PLN,

- każdorazowo angażujemy w grze 50 % dostępnego kapitału.

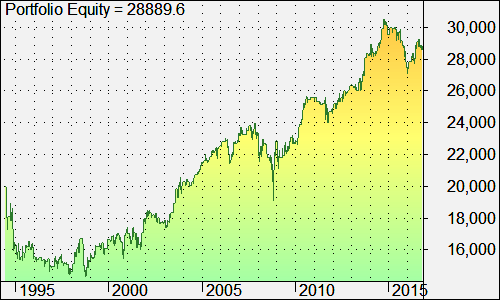

Wyniki

Zysk całkowity: 44,5 %

Trafność: 55%

Transakcji: 379

Maksymalne obsunięcie kapitału (max dd): 28,3%

To również nie jest jeszcze eureka, ale krzywa kapitału do oceny:

Jak widać takie podejście pokazuje większą stabilność, bez zaskoczenia nieco słabiej wypadają jedynie bessy, jak teraz. Testy z 2 lub 3 niższymi zamknięciami zamiast minimów w „set-upie” wychodzą gorzej. Natomiast wydłużenie czasu trzymania pozycji do 2-3 tygodni poprawia zysk 2-3 krotnie i wygładza linię zysków. Jest to więc już jakiś punkt zaczepienia.

Krótki wniosek:

Porównajmy obie krzywe kapitału. Zdecydowanie efektywniej kupować słabość rynku na WIG20, o ile mierzymy ją kolejnymi minimami. W hossach dostajemy premię na tyle dużą, by pokryć straty podczas bessy. Można wprowadzić więc dodatkowy filtr, o czym później. Natomiast kupno siły od kilku lat pokazuje słabość naszego najważniejszego indeksu, nawet podczas hossy rynek nie ma tyle mocy, by zaspokoić apetyty kupujących na krótki czy średni termin.

O tym jak można wykorzystać ową strategię na inne sposoby i jak wyglądają na tym tle inne rynki – w kolejnych wpisach.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.