Pierwszy kurz po głosowaniu opadł, można więc pokusić się o małe podsumowanie i spróbować przygotować siebie oraz portfel na przyszłość.

Powiedziałbym dzisiaj, że to najbardziej aksamitny kryzys czy mini-krach giełdowy jaki sam przeżyłem (od ponad 20 lat). Nie słychać nic o skokach z dachów czy okien wieżowców, nie ma statystyk o milionach czy miliardach strat pogrążających instytucje, brokerów czy inwestorów, nie ma paniki, chaosu, apokalipsy. Wręcz przeciwnie – 3 sesje po zawale rynku indeks największych spółek angielskich FTSE100 odrobił całe straty. Nie-sa-mo-wi-te! (jak mawia złotousty komentator meczowy Tomasz Hajto) Giełda londyńska zignorowała szybko Brexit, a oberwały jak dotąd wszystkie inne giełdy świata. Rachunek zapłacili więc nie ci, którzy cały ten bajzel spowodowali!

Jeśli drogi Czytelniku nie wiesz co o tym wszystkim myśleć w perspektywie własnych finansów, to jesteś jednym z dziesiątków milionów podobnie zniesmaczonych, zdziwionych i zakręconych. I jak tu dalej żyć?

Po pierwsze – z dala informacyjnych stert mało strawnej papki i mediów serwujących nam na potęgę tysiące wizji i scenariuszy od prawa do lewa, które kolejnego dnia są nieaktualne. Jak mało kiedy nic nie jest tu takie na jakie wygląda, a „eksperci” jak nigdy mylą się w ocenach i prognozach. Ponoć była jakaś apokalipsa, ponoć głosowanie ma się powtórzyć, ponoć będzie recesja albo jej nie będzie. Zdarzy się jeszcze tyle zwrotów akcji w tym chaosie, że gdyby przenieść się wehikułem czasu za rok, trudno byłoby poznać świat z dzisiejszą wiedzą.

Po drugie – profesjonaliści się mylą, eksperci się mylą, rynki się mylą, analitycy się mylą, zarządzający się mylą. Tak z grubsza rzecz biorąc, bo nie wszyscy. Ale tych ostatnich poznajemy dopiero po fakcie, co czyni z ich predykcji rzecz mało użyteczną przed faktem.

W dniu referendum świat obiegł tylko jeden exit poll, który okazał się fatalnie zły. Ale już wcześniej, także w dniu głosowania, rynki zachowywały się tak, jakby wynik był już przesądzony na „zostajemy”. Po zamknięciu lokali funt jak gdyby nic rósł, giełdy również. Okazało się, że najważniejsi macherzy, czyli banki, nie planowały opcji Brexit i nie miały żadnych sensownych planów na tę okoliczność. Najwięksi handlujący czyli fundusze hedgingowe chwilę wcześniej obkupiły się w akcje, w tym brytyjskie i europejskie, a także w funta (w tym Soros). Dzień po obudziły się z ręką w nocniku, choć nie wyglądają na przejętych. Bookmacherzy i rynki predykcyjne grubo się pomyliły w ocenie szans, jak rzadko. Ale przynajmniej szacunki spadku funta o 11% po wygraniu Brexitu nie okazały się wielce przesadzone ani niedoszacowane.

Ale co to był za spadek?! W zasadzie jedna solidna fala wyprzedaży funta, a giełdy praktycznie zareagowały negatywnie tylko otwarciem. Potem to już w zasadzie mała orgia zakupów. „Spodziewany” krach okazał się niespodziewany, a apokalipsa wyrzuciła jedynie najbardziej nerwowych. Pytanie natury finansowej, jakie rodzi się na podstawie tych ruchów rynków: czy rzeczywiście Brexit już jest w cenach, krew zaschła, łupy podzielono i wracamy do hossy?

Przed ogłoszeniem wyników można było całkiem słusznie obawiać się, że negatywny wybór oznaczać może znaczną zmienność w każdym zakątku globu, kaskadę wielodniowych spadków cen akcji, ucieczkę do bezpiecznych aktywów (złoto, obligacje, frank, dolar, jen), dalszą słabość funta i niepewność każdego dnia. Znane przysłowie mówi „when in doubt- get out” czyli „jeśli nie wiesz co się dzieje – wyjdź z rynku”. Jak na razie wątpliwości mają wszyscy, niepewność rośnie, ale pieniądze płyną ku ryzyku, a nie od niego! Albo rynek zwariował, albo strach ma wielkie oczy. Ewentualnie rynek zwariował, ale stwarza dobre pozory, i mamy do czynienia jedynie z „odbiciem zdechłego kota”?

Wszelkie analizy w obliczu takiej niepewności i wobec pewnego precedensu w historii nie mają za wiele wartości. Póki co więcej mówią nastroje i kierunki przepływu pieniądza. Te pierwsze nie są najgorsze – pierwszy szok już minął, i to dość szybko, rynek zdał sobie sprawę, że Brexit nie oznacza końca świata, demokracji, wolnego handlu czy liberalizmu. Banki centralne zanim jeszcze cokolwiek się zaczęło przygotowały armaty i nie zawahały się ich użyć. Mówi się o kolejnym dodruku pieniędzy (skupie obligacji), obniżeniu stóp procentowych w Anglii czy przystopowaniu podwyższenia ich w USA. Nie wyszliśmy jeszcze na dobre z poprzedniej recesji, a już mówi się o kolejnej w Wielkiej Brytanii, więc użycie tego rodzaju armat wydaje się uzasadnione (ale czy sensowne?). Ujemne stopy procentowe i nawodniony przez lata pieniądzem rynek nie wie co robić z nadwyżkami, a Amerykanie ogłaszają kolejne skupy akcji własnych przez spółki, co od lat trzyma tak wysoko indeksy. To nie jest klimat prospadkowy, choć łatwo w taki może się przerodzić, ponieważ nikogo to nie zdziwi. Już choćby zejście indeksów poniżej dna paniki może oznaczać falę wyprzedaży. Funt rządzi się swoimi prawami (większa płynność, mniejsza podatność na manipulację, większe odwzorowanie przepływów, większa wrażliwość na politykę) może nadal z łatwością spadać, pan Soros twierdzi, ze o kolejne 10%. Nikogo to nie zdziwi.

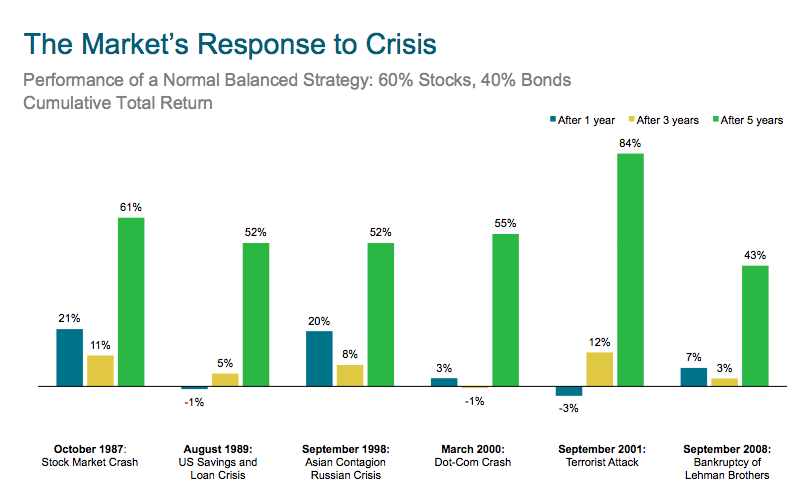

Można ewentualnie w ramach podpowiedzi spojrzeć na statystyki z poprzednich załamań. Znalazłem takie na moim ulubionym blogu http://theirrelevantinvestor.com:

Pokazują one jak zachowywał się portfel złożony w 60% z akcji i 40% z obligacji rok, 3 lata i 5 lat po kilku głośnych krachach. Czy jest to adekwatne odwołanie? W jednym na pewno – wszystkie mocne spadki oznaczały do tej pory promocyjne kursy przed kolejnymi hossami. Mam jednak wątpliwości, czy obecna sytuacja znajduje swoje odbicie w poprzednich zdarzeniach. Mówi się o podobieństwie do upadku Lehmana z 2008 roku. Wątpię – wówczas spadki szły lawiną przez wiele dni, nie było płynności, panował strach, a fundusze musiały się przymusowo delewarować. W 1987 roku mieliśmy jednodniowy krach, ale bardziej techniczny niż fundamentalny, choć podobieństwo może być najbliższe. W pozostałych przypadkach kryzysy trwały tygodniami lub miesiącami, więc robienie już dziś odniesień nie jest nadto uprawnione.

Tak czy siak – świat póki co wyciągnął się z bagna sam za włosy niczym pewien baron…

P.S. Uwaga! Pierwsza sesja lipca uznawana jest za „najbardziej byczy dzień roku”. To dlatego, że statystycznie tego właśnie dnia indeks S&P 500 rósł najczęściej bo w 85,7% przypadków. Brexit brexitem, ale to akurat może być samospełniająca się przepowiednia.

—kat—

3 Komentarzy

Skomentuj Wojtek S. Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

To, że FTSE100 odrobił straty to złudzenie. Pisał o tym wczoraj Adam Torchała na Bankier.pl: "W FTSE100 udział zagranicznych spółek sięga aż 78%. Wiele z nich nie operuje nawet na funcie, przykładowo ponad 1/3 dywidend została ogłoszona w dolarach."

http://www.bankier.pl/wiadomosc/Londynskie-zludzenie-czyli-jak-FTSE-odrobil-brexitowe-straty-7421523.html

Mój wpis jest nieco przewrotny 🙂

Tak samo zresztą jak sam rynek od tygodnia (a może i od wieku)

Nie byłoby całej tej po-Brexitowej eksplozji FTSE100, gdyby Mark Carney (BoE) nie wrzucał "ratunkowo" potężnych zastrzyków "płynności" w brytyjski rynek.

Tajemnica wyjaśniona 🙂