Na tym blogu wielokrotnie pokazywałem różnice w mechanice naszego rynku wobec giełd amerykańskich, formułując praktyczne wnioski inwestycyjne, poniżej uczynię to ponownie.

W poprzednim wpisie prezentowałem pomysł, który może stanowić podstawę zyskownej strategii kupna korekt, a to z uwagi na ukrywającą się w nim przewagę (pozytywną wartość oczekiwaną). Zaznaczę jednak, że nie był to gotowy sposób na zarabianie, lecz idea do jego stworzenia, i tak samo proszę traktować wszystkie inne prezentacje w tym cyklu. Z drugiej strony dodam, że owe pomysły na strategie stanowią również znakomite narzędzie badania oraz opisywania mechaniki i dynamiki rynków, ich ewolucji i różnic.

Pierwsze co oczywiście zrobiłem to puszczenie algorytmu pokazywanego w poprzednim wpisie na polskim rynku, a dokładniej rzecz biorąc na indeksie WIG20, który prosto daje się zreplikować za pomocą kontraktów terminowych, jak i kontraktów na różnice na rynku forexowym. Przypomnę więc warunki testu, były dwa podobne, wybrałem poniższy.

Wejście na pozycję:

Kurs zamknięcia sesji musi się znajdować powyżej zwykłej średniej z 200 dni

– i jednocześnie-

Kurs zamknięcia sesji musi stanowić najniższy poziom wobec minimów poprzednich 10 sesji.

Zamknięcie pozycji:

Kurs zamknięcia sesji musi po raz pierwszy zamknąć się powyżej zwykłej średniej 10 dniowej wyliczonej dla poprzedzającego dnia.

I symetrycznie dla gry na krótkich pozycjach: szukamy zamknięcia poniżej średniej 200-dniowej, które jednocześnie jest najwyższe wobec poprzednich 10 maksimów. Wychodzimy z pozycji przy wybiciu ceny zamknięcia poniżej 10-dniową średniej.

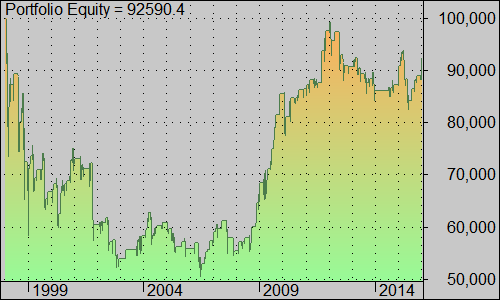

Algorytm z powyższymi warunkami puściłem na danych dziennych indeksu WIG20 od 1998 roku, pobranych ze strony bossa.pl. Kapitał początkowy 100 000 PLN, każdorazowo inwestowane 100% dostępnych środków. Prowizje nie uwzględnione. Wyniki wyglądają tak oto:

Zysk całkowity: (–)7,41%

Zysk roczny składany (CAGR): (–)0,42%

Trafność: 62,8%

Ilość transakcji: 129

Maksymalne obsunięcie (maxDD): 49,5%

I krzywa zmian kapitału:

Jakiż rozdźwięk w stosunku do wyników testu na indeksie S&P 500! Tam mamy już od ćwierć wieku nieustanne zyski (przy zbliżonej do WIG20 trafności i maksymalnym obsunięciu), a u nas dopiero po zakończeniu kryzysu z lat 2007-2009 rynek wszedł w podobną fazę co S&P 500, po czym znów się rozkraczył. Kombinacje ze zmianami parametrów w warunkach kupna i sprzedaży na niewiele się zdają, obraz jest podobnie zły. Co za tym stoi?

Albo nasz rynek jest dużo mocniej „trendowy” i kupno korekt niewiele jest warte (nie ma „powrotu do średniej”), albo może warunek wyjścia z pozycji jest zbyt trudny, bądź też rynek jest zbyt efektywny i nie da się na nim w ten sposób regularnie zarabiać. Zrobiłem więc kilka dalszych testów, z których 2 są warte uwagi ze względu na prawdopodobną odpowiedź co do istoty tego zjawiska.

Drugi test będzie modyfikacją poprzedniego:

a/ postawiłem tylko na kupno (długie pozycje), zakładając, że sprzedaż krótka nie jest na GPW na tyle efektywna by na niej zarabiać.

b/ zamiast korekt z 10-dniowym minimum pokusiłem się o zbadanie płytszych, bo 5-dniowych, które nie przerażają być może aż tak mocno inwestorów chcących na nich zarobić.

Obraz rzeczywiście uległ poprawie, podstawowe wyniki się poprawiły, ale rozkład zysków jest bardzo niestabilny, nie wróżąc sukcesów tej metodzie w przyszłości.

Tylko dla informacji skrócone wyniki, które nie powalają:

Zysk całkowity: 17,87%

Zysk roczny składany (CAGR): 0,91%

Maksymalne obsunięcie (maxDD): 23%

W kolejnym teście pokusiłem się o zmianę sposobu wyjścia z pozycji. Otóż czekanie aż rynek po kupnie zamknie się zyskownie powyżej średniej 10-dniowej jest bardzo trudnym warunkiem w przypadku łapania dołków korekt. To, że działa to tak świetnie w USA i nie zostało jeszcze zarbitrażowane, jest moim zdaniem fenomenalnie mocnym zachowaniem ich indeksu na korektach, oznaczającym, że inwestorzy lubują się w tego rodzaju taktyce i wychodzi im to z sukcesem. U nas korekty niestety pogłębiają się niebezpiecznie gdyż ich obrona jest zbyt słaba w świetle tych statystyk. Ale czy na pewno?

Aby to sprawdzić kolejny test przebiegał w następujących warunkach:

Wejście na pozycję:

Kurs zamknięcia sesji musi się znajdować powyżej zwykłej średniej ze 100 dni (odpuściłem 200-dniową średnią, gdyż ilość transakcji była dość mizerna, a 100-dniowa średnia działa z równą skutecznością)

– i jednocześnie-

Kurs zamknięcia sesji musi stanowić najniższy poziom wobec minimów poprzednich 5 sesji (głębsze korekty być może odstręczają od kupna).

Zamknięcie pozycji:

Tu poszedłem łatwiejszą drogą, po prostu sprawdzając gdzie zamknięcie indeksu znajduje się 2 sesje później. To najprostsza metoda badania efektywności strategii, tzw. time based exit (stop czasowy).

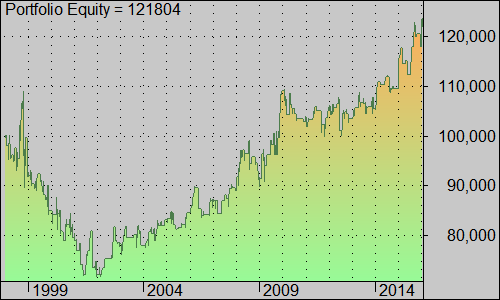

Test ponownie zapuściłem na danych dziennych indeksu WIG20 od 1998 roku pobranych ze strony bossa.pl. Kapitał początkowy 100 000 PLN, każdorazowo inwestowane 100% dostępnych środków. Prowizje nie uwzględnione. Symulowałem zarówno kupno jak i krótką sprzedaż, czyli obie strony gry. Wyniki wyglądają tak oto:

Zysk całkowity: 21,8%

Zysk roczny składany (CAGR): 1,1%

Trafność: 53%

Ilość transakcji: 354

Maksymalne obsunięcie (maxDD): 34%

I krzywa zmian kapitału:

Zaczyna nam się nieco klarować. Wyniki nie są fenomenalne, ale najważniejsze dla wykrycia tendencji jest to, że linia zysków zaczyna być regularna. Wygląda na to, że od 15-stu lat kupno niewielkich korekt na indeksie WIG20 zaczyna się opłacać, ponieważ w 53% przypadków zysk po 2 dniach robił się wyższy niż ewentualna strata. Po 3 do 5 dni zysk ów maleje jak sprawdziłem w kolejnych testach. Daleko nam do USA, ale mamy oto w ręku zalążki jakiejś prostej strategii działania na korektach trendu.

Można by powiedzieć, że kupno korekt to przecież nic wielkiego, standardowe podejście na giełdzie. Owszem, ale tego rodzaju testy pokazywać mają jak robić to systematycznie, jak głębokie korekty kupować/sprzedawać, jak optymalnie zarządzać ryzykiem i jak zmieniał się nasz rynek na przestrzeni lat.

Co można z tym zrobić więcej, w kolejnym wpisie.

Dodam jeszcze (przeoczyłem bowiem ten szczegół w poprzednim wpisie), że pomysł na strategię został podpatrzony na -> tej stronie.

—kat—

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Cieżko jest, ale da sie u nas zrobic coś a’la mean-revert.

Po prostu „mean” rozkładu na którym można tak zagrać jest u nas bardzo „stroma” .

https://www.hostmat.eu/images/12769019680603465308.png

Czy mogę poprosić o kontakt mailowy do Pana, Panie Tomaszu?

Pozdrawiam!

kathay(at)interia.pl

Można prosić o informacje w jakim programie/ języku testuje Pan stragie?

Dziękuję!

„Proszę wpisać swój komentarz.” (chyba samo „dziękuję” nie wystarcza 😉