Zdarza się, że o inwestorach giełdowych jako zbiorowości mówi się, że ich zachowanie jest niestabilne emocjonalnie. Potrafią w ciągu zaledwie paru chwil przejść z manii do depresji. W krótkim czasie potrafimy być w euforii zakupów, bo oto pojawia się najlepsza okazja naszego życia, a za moment snuć wizje największej bessy i załamania, które czyha za rogiem.

Kto z nas nie ma za sobą następującego doświadczenia. Posiadamy akcje (lub dowolny inny instrument), które już od jakiegoś czasu spadają. Najgorszy stan mamy już za sobą. Już nawet zaakceptowaliśmy to, że jesteśmy na minusie kilkadziesiąt procent. Ponieważ to zaakceptowaliśmy, to wmawiamy sobie, że właściwie teraz to już warto wyłącznie czekać. Kiedyś przecież musi odbić.

Tu gracze na rynkach akcji mają pewien bonus – nikt nie wezwie ich do uzupełnienia depozytu, ani nie zamknie pozycji tak jak ma to miejsce w przypadku wielu instrumentów pochodnych. Miesiącami można trwać ze stratą, jak w niezbyt udanym małżeństwie. Przychodzi jednak dzień, gdy spadki zaczynają przyspieszać. W głowie znów pojawia się wizja tego, że co prawda 50 procent straty to dużo, ale mniej niż 60, 70 lub więcej. A jeśli mamy sesję, która później będzie nazwana w mediach „krwawą”, to nie możemy się dziwić temu, że zaczynamy pękać. Chcemy mieć wszystko za sobą. Składamy zlecenie sprzedaży, żeby tylko to zakończyć. Być może po każdej cenie, żeby już nie polować na coraz szybciej zmieniające się poziomy. Zlecenie zostaje zrealizowane. Ale cóż to? Niedługo po tym zdarzeniu, rynek zaczyna szaleńczo kierować się w drugą stronę. Jak to mawiają niektórzy, ktoś przestawił wajchę. Tempo wzrostów dorównuje, nie tak dawnej skali spadków. A na koniec sesji kursy są bądź w pobliżu, bądź powyżej otwarcia. My jesteśmy ogłupiali. Liczymy, ile mogliśmy uratować, gdybyśmy jednak nie sprzedali. Każde 10 groszy, każda złotówka zdaje się mieć wartość tysiąckrotnie większą, niż faktycznie, bo w tym wszystkim przebija się jedna myśl – ktoś zrobił z nas głupka.

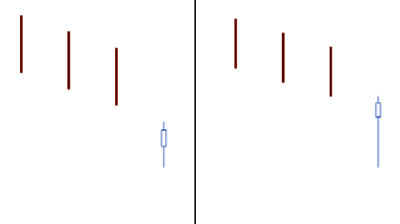

Gdy spojrzymy na wykres widzimy później któryś z takich kształtów:

Źródło: „Leksykon formacji świecowych”, J. Lempart, G. Zalewski

Z różnego rodzaju modyfikacjami. Kluczowe jest jednak to, że dolny „cień jest zwykle bardzo długi. Z jednej chwili z depresji wyprzedaży, inwestorzy przeszli do euforii zakupów. W 1958 roku Klaus Conrad, niemiecki psychiatra w pracy dotyczącej schozofrenii po raz pierwszy użył terminu apofenia. Chodziło o charakterystykę jednego z zaburzeń w psychozach polegające na rozpoznawaniu różnego rodzaju ważnych kształtów w miejscach, gdzie faktycznie nic się nie ma. Michael Shermer (autor między innymi wydanej po polsku książki „Rynkowy umysł” (https://blogi.bossa.pl/2009/04/22/nowosci-ksiazkowe-raz-jeszcze/) wprowadził pojęcie „patternicity”. Po polsku moglibyśmy z tego zrobić na przykład „formacjozę”. W szumie i chaosie zaczynamy zauważać znaczące kształty.

Można się zastanowić na ile analiza techniczna, a właściwie część analityków technicznych cierpi na jakiś rodzaj „formacjozy” i zauważa wszędzie istotne kształty. Czy faktycznie pewne formacje istnieją, czy tylko na takie zwróciliśmy uwagę. Ważną częścią analizy technicznej jest próba wyjaśnienia zachowań zbiorowości, które kryją się za niektórymi kształtami na wykresach. Właśnie w taki sposób jak spróbowałem to pokazać w pierwszej części tekstu. Ale sceptyk może się zastanowić, czy tego rodzaju wydarzenia nie następują znacznie częściej, a my zwracamy uwagę tylko na te wyjątkowo spektakularne? Podobnie jak w górach, same góry nie zwracają naszej uwagi, poza jakimś wyjątkowo odróżniającym się szczytem. Kształtem, rozmiarem, usytuowaniem. Mimo, że wszystkie dookoła są piękne i dostojne, to większość i tak podziwia ten jeden i na jego tle się fotografuje. Nie ma w tym nic dziwnego. Tacy jesteśmy.

Na wykresach pewne rzeczy widoczne stają się ewidentnie „po fakcie”. Gdy jesteśmy nie tylko obserwatorami, ale również uczestnikami wydarzeń nasza ocena rzeczywistości może zmieniać się co chwilę. Wtedy na to co widzimy wpływa również to co posiadamy – czy zamierzamy kupować, czy sprzedawać, czy mamy na danej pozycji stratę, czy już zysk. Jak zgrabnie napisał to Peter Brandt „Głupotą jest zakładać, że wykresy dostarczają bestronnej informacji pozwalającej zrozumieć zachowania cen. Nastawienie i przekonania tradera są zawsze wbudowane w jego własną analizę wykresów”. („Dziennik profesjonalnego gracza giełdowego”). Brandt jest jednym z tych autorów, którzy szczerze pokazują, że to co widzimy na wykresie w momencie podejmowania decyzji jest potwornie niejednoznaczne. W odróżnieniu od tych wszystkich, którzy mówią „tu było oczywiste, że jest kształt wrony”.

W niedawnym swoim tekście „Sesja kończąca spadki” (https://blogi.bossa.pl/2015/12/08/sesja-konczaca-spadki/) Tomek Symonowicz próbował rozprawić się nieco z tym problemem. Po wyjątkowo spektakularnej sesji, w wyniku której na wykresie indeksu (i wielu spółek) pojawił się kształt będący często (a może czasami) zapowiedzią zmiany trendu. W „Leksykonie formacji świecowych” formacja ta, to albo młot, albo wędka. Ich kształt jest podobny, przy czym w drugim wypadku dolny cień jest o wiele dłuższy. Tomek sprawdził wykresy „ręcznie”. Oceniał, kiedy pojawił się młot i sprawdzał, kiedy się jak zakończył. Wiemy, że ta metoda jest wyjątkowo subiektywna. Jak go znam, mógłby pokazać kilka, a może kilkanaście sytuacji, gdy uznał, że jednak nie zaliczy tego do formacji odwrócenia. W tym momencie nieco bardziej obiektywny jest automat. Jeśli tylko zdefiniujemy mu warunki, jak ma wyglądać formacja młota, czy wędki, nie będzie się zastanawiał, czy może w tym konkretnym wypadku wygląda on jednak nie do końca, tak jak chcieliśmy. I wyniki takiego podejścia widać w statystykach. Jerzy Lempart przygotowując statystyki do Leksykonu formacji świecowych zbadał częstość występowania formacji od 2000 do 2012 roku. W przypadku indeksu WIG20 formacja „młota” pojawiła się 240 razy, zaś „wędki” 253 razy. Ale… jeśli spojrzymy na dane dotyczące kontraktów na ten sam indeks, to liczba wystąpień drastycznie spadała (odpowiednio 71 i 83 wystąpienia). No dobrze, a jak w takim razie wyglądała skuteczność obu tych formacji, a właściwie jednego rodzaju kształtu. W ciągu kolejnych 4-10 sesji ich charakter, jako formacji zmieniającej trend potwierdził się w ponad 50 procentach przypadków. Ale, z tych statystyk nie wynika, czy w krótkim czasie znów nie nastąpił powrót poniżej cen wyznaczonych formacją. Wiemy tylko o reakcji w ciągu pierwszych 2 tygodniach.

Oczywiście patrząc praktycznie – można uznać, że ponad 50 procentowa szansa jest wystarczająca, żeby zagrać na odbicie trendu. Ale nie oznacza to, żebyśmy arbitralnie stwierdzili, że młot/wędka zawsze doprowadzi do zmiany trendu.

A o tym, że praktyka odbiega czasem od teorii i że rzeczywistość potrafi zaskoczyć ogromnie, świadczy historia autora tej przydługiej notki. 4 grudnia, czyli w dniu opisywanym przez Tomka Symonowicza, na wykresie jednej ze spółek powstał piękny, podręcznikowy młot. Duża rozpiętość, spadki wcześniejsze trwają już ponad miesiąc. To wszystko poparte dużymi obrotami. Miałem akurat krótką pozycję i żałowałem, że nie zamknąłem jej w ciągu sesji. Właśnie ze względu na dynamiczne odbicie na zakończenie sesji. Więc długo nie czekając, następnego dnia na otwarciu obserwowałem chwilę rynek (akcje otworzyły się nieco wyżej i zaczęły leciutko rosnąc) i … pożegnałem się z krótką pozycją. Na koniec sesji ceny były na poziomie dolnego ograniczenia formacji młota z poprzedniego dna, czyli jakieś 5 procent niżej. Przez dwa kolejne dni spadek odebrał jeszcze jakieś 10 procent wartości. Miałem więc sytuację, o której zwykłem mówić, że nasze najlepsze transakcje, to te w których nie uczestniczymy. Ot brutalna rzeczywistość. A młot na ty wykresie?

Jaki młot? W ogóle go nie widać.

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wszystkich nas nie opuszcza schiza.

W końcu chodzi o to by dostrzec to czego inni nie widzą 🙂

A tak poważnie to na podstawie bogatego arsenału narzędzi AT da się opisać dosłownie wszystkie warianty wykresu.Jakiegokolwiek.

Prym wiodą tutaj eliotowcy robiąć matrioszkę od fali milenijnej do sekundowej. I wszystko ma się zgadzać 🙂 A jak nie to ile słownych bojów o „jedną falę w podfali na fali poganianej inną falą ” i nie ma się co dziwić bo wystarczy wyjąć jedną kartę z tego misternie budowanego domku i wszystko się wali , a Pan rynek często sobie na takie numery pozwala 🙂 I co ? Trza budować od nowa 😉 A gdzie czas na zarabianie ???

Z młotem jest podobnie tylko prościej wystarczy zmieni≥ć interwał i często duch widzialny młota znika 🙂

NAjfajniej to widać na FW20 w momentach rolowania przy dużej różnicy dywidendowej . Czasami te same notowania tworzą 2 różne formacje na danych kontynuacyjnych i danej serii i oba da się obiektywnie skategoryzować naszym zaksjomatyzowanym językiem formacji giełdowych.

O ile częste są spory co do racji między dwoma spojrzeniami dwóch ludzi odnośnie tego samego wykresu to tutaj jednoosobowo można zaobserwować małe rozdwojenie jaźni 🙂

Trzeba sobie sobie jasno powiedziec dokładność opisu to jedno , a zarabianie to co innego , choć może bazować i często tak jest na pewnych elementach opisu , które jednak odgrywają rolę pośrednią w całej strategii.

Prawie wszystkie formację wymagają jakiegoś potwierdzenia.Przeważnie jednak po potwierdzeniu jest po fakcie,a próba wyprzedzania faktów kończy się „plamą na autostradzie” 🙂

Elliottowców jeszcze jakoś rozumiem. Ale to może tylko nostalgia, w końcu dowiadywałem się o tym, gdzieś w początkach. ALe nie rozumiem tych wszystkich motyli, nietoperzy. To się wiele nie różni od znalezienia lapmarta w rysunku plam, albo twarzy na Marsie.

A ja ich nie rozumiem teraz.

Elliott był Wielki dał kilka ogólnych aksjomatów by rozumieć rynek.

Podzielił impuls na 3 fazy ,złoty podział , proporcje. zasada zmienności i w zasadzie to wszystko co trzeba wiedzieć w tym temacie by nie mnożyć bytów.

Ale następcy zaczęli mnożyć byty aka dzida=impuls składa się z:

1. przeddzidzia, śróddzidzia i zadzidzia

Przeddzidzie składa się z:

2. Przeddzidzia Przeddzidzia, śróddzidzia Przeddzidzia…itd

Przeddzidzia Przeddzidzia skłąda się z:

3.Przeddzidzia Przeddzidzia Przeddzidzia, ….itd

4. itd…..

W ten sposób dochodzimy do absurdu czyli przekleństwa wymiarów dobrze znanego z technik ilościowych w postaci wielości parametrów .

Może dobrze się to nadaję do opisu natomiast prawie wcale by dzida trafiła w cel.Stopień złożoności rośnie prawdopodobieństwo pomyłki także.

A co do tych pięknych zwierzątek typu motyl, krab,czy nietoperz to one też są klonem post Elliotttowskim związanym bezpośrednio ze zniesieniami korekcyjnymi.

Elliott niewiele mówił o korektach oprócz koncepcji trójkąta i struktury ABC , ale już precyzji o wiele mniej niż w impulsach.

Co do trójkątów to też jest osobna historia , niektórzy wszędzie je widzą, co jest wynikiem prostoty geometrycznej tej figury /wystarczą 3 zaczepienia na wykresie/, ale znakomita większośc z nich to nie są żadne trójkąty w sensie elliottowskim.

Po prostu tak jak obraz gier komputerowych budowany jest z figury trójkąta i można z niej ułożyć każdy obraz tak nasze oko może też tak działąć w kontekście interpretacji bądź co bądź obrazu jakim jest każdy wykres. I patrząc na niektóre dzieła elliottowców gdzie trójkąt trójkąta pogania potwierdzają to w całej okazałości.

Ale zapomniałem o naszych milusińskich te zaś są połączeniem korekty typu ABC w kontekście bardzo precyzyjnego narzędzia do rysowania zniesień /proporcji/ .

W przeciwieństwie do poprzednich nie są namnażane w nieskończoność . Jest ich tylko kilka no i precyzja opierająca się na stałych jakimi są proporcje zniesień.

A to już można badać obiektywnie ilościowo jak młoty z formacji świecowych.

Wbrew pozorom to nie jest szuknie lamparta 🙂 Sprawa jest dziecinnie prosta wymaga jedynie narzędzia do rysowania zniesień dostępnego w każdym programie do analizy i załapania co zacz i to jest najtrudniejsze bo sam miałem trudność, z której dzisiaj apropo wspomnień mam dużo ubawu w kontekście mniemania o swej inteligencji 🙂

Ale częsciowo masz racje tych lampartów i marsotwarzy nie będzie tyle ile niedookreślonych piątek w piątce i trójkątów niebędacymi nimi, ale to raczej na plus IMO 😉

Lubie te zwierzątka , aczkolwiek rzadko korzystam do tradingu. Nie mozna grać na wszystkim trzeba wszak coś wybrać i akurat u mnie są to inne elementy układanki, tym nie mniej ze względu na łatwość i precyzję czasem posługuję się w analizach .

Ot na przykład taka klasyka Gartley na WIG.

hostmat.eu/images/74329026123835135968.png

wiesz, w tym jest taki sens, jak w rysowaniu tarczy po strzale. Jakas konieczność udowadniania sobie, że jest się wyśmienitym strzelcem/prognostą

Ech zawężasz do skrajnego przypadku, w którym to nieważne co robisz , a i tak udowadniasz ,że jesteś Napoleonem.

Takie przypadki są izolowane i wynikają raczej z uszkodzenia osobistego se korelatora i to nieważne czy metoda jest poprawna czy błędna , post czy pre.

W znakomitej zaś wiekszości chodzi o to by empirycznie badać rozrzut względem tarczy i korygować celność.

Takie analizy robi się post factum .

Obiecuje nieco krytycznie odnieść się w jednym z najbliższych wpisów 🙂