Co w kwestii rynkowej koniunktury uznać można za najważniejsze wydarzenie ostatniego tygodnia?

Bessa na naszej GPW nie jest niczym nowym ani zaskakującym, trwa od tygodni, głównie dzięki temu, że politycy nakręcili podaż swoimi zapowiedziami podatków i odzyskiwaniem franków szwajcarskich, a wcześniej zabierając OFE zabawki. Jedyny pozytywny akcent to fakt tego, że zrobiło się tanio, i o ile koniunktura na świecie utrzyma się, popyt pojawi się w końcu i u nas, tak bowiem właśnie kończą się wszystkie bessy. Czy zaskakująco mocna druga połowa piątkowej sesji to zapowiedź tego? Mieliśmy demonstracyjny popyt któregoś z dużych graczy, który wierzy w atrakcyjne obecnie wyceny, a na spadkach kupuje się najłatwiej. Jedna sesja to jednak za mało na zatrzymanie, co najwyżej może być wstępem do czegoś większego. Póki co wygląda to zaledwie na mały punkcik w zjazdowym ciągu. Niedźwiedzie nadal mają w ręku silniejsze argumenty – od braku stabilizacji poczynając, przez możliwość całkowitej likwidacji OFE, po obawy o zrobienie drugiej Grecji nad Wisłą kończąc. Wszystko w oparach niepewności o światowy stan finansów.

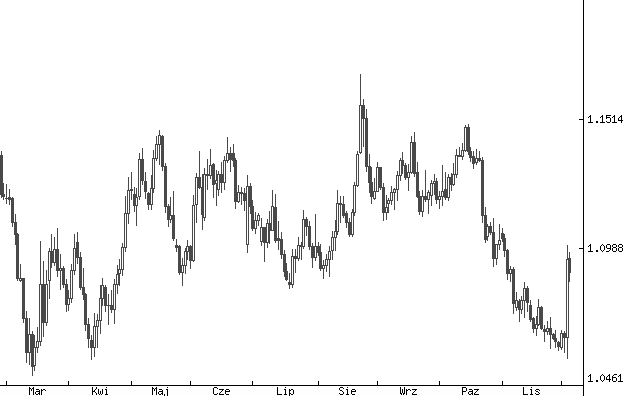

No właśnie, ale ta koniunktura na giełdach światowych zrobiła się niesamowicie nerwowa, co pokazała czwartkowa sesja. Jej punktem kulminacyjnym miała być decyzja ECB o przedłużeniu i powiększeniu programu skupu aktywów, pod co zresztą od jakiegoś czasu grał rynek – giełdy europejskie rosły a EURO słabło. Oczekiwano, że po komunikacie o 13:45 kurs EUR/USD spadnie, może nawet o 2-3 figury. Tymczasem wszystko poszło nie tak od początku i ruch rzeczywiście był, ale w stronę całkiem przeciwną, i to mocny. Widać go na wykresie dziennym jako solidna świeca wzrostowa, która niweluje wszystkie spadki z kilku tygodni wcześniej:

Jak już pewnie do wszystkich dotarło, kilka minut przed oficjalnym komunikatem ECB falstart popełnił dziennikarz Financial Timesa (FT) publikując na stronie, a potem na twitterze, błędną informację o braku zmian, a do tych jednak doszło (obniżenie odsetek od depozytów jeszcze bardziej na minus). Kurs EURO ruszył kilkadziesiąt pips w górę i zapanowała chwila konsternacji, którą na bieżąco jak zwykle obserwowałem na twitterze. Strona FT zniknęła, opublikowano potem prawdziwy komunikat i przeprosiny. I choć twitter miał ubaw, nazywając tę akcję EUR/LOL (w parze EUR/USD zamieniono USD na LOL, co oznacza głośny śmiech), to tego rodzaju pomyłki mogą kosztować traderów miliony dolarów. Kiedy dojdzie wreszcie do procesów z takich powodów, instytucje być może zaczną mocniej tego pilnować. Choć nie wyeliminuje to rzeczywistych manipulacji i dość ponurych żartów, na które trzeba się nauczyć reagować. Ja wyłączam swój trading całkowicie w takich chwilach na kilka minut, to nie jest rodzaj ryzyka wart stresów.

W tym wypadku jednak FT być może zrobił jednak dobrą przysługę. Gdyby bowiem na rynek wszedł najpierw prawdziwy komunikat mielibyśmy rzeczywiście spory spadek EURO. Dopiero gdy potem zaczęła się konferencja Draghiego zaczynało się rozczarowanie i kurs szedł coraz szybciej do góry, czyli w przeciwną stronę. Zaznaczyłem to na wykresie 5-cio minutowym poniżej:

Co ciekawe, nic wielkiego tak naprawdę się nie wydarzyło. Inwestorzy mieli po prostu zbyt duże oczekiwania, które im wybito z głowy, w zasadzie nie zabierając niczego, jedynie nie decydując się o zwiększeniu skali „drukowania” dodatkowych pieniędzy, przynajmniej na razie. Dla ECB największym problemem jest dziś brak inflacji, reszta wskaźników ekonomicznych jako tako daje radę.

Zmiany kursów nazwałbym tego popołudnia przesadzone, a taka nadreakcja pokazuje jak kruche podstawy mają ostatnie wzrosty na giełdach (DAX spadł jak podczas krachu niemal). Na kursie EUR/USD do gry włączyły się mocno stop-lossy, zaangażowanie na spadek choćby funduszy hedgingowych jest bowiem bliskie rekordów historycznych. Tak gwałtowny wzrost wyrzucił z rynku wiele strategii lub wręcz odwrócił w nich pozycje na kupno. Nie wydaje mi się jednak, by ten wzrost miał jakiś mocny ciąg dalszy. Nadal mamy oczekiwania dwóch prędkości w podejściu do stóp procentowych między UE a USA, więc istnieją jeszcze na tyle silne fundamentalnie powody by nie pozbywać się dolarów. Choć z całej siły chciałyby tego spółki amerykańskie, tracąc sporo z powodu siły rodzimej waluty. Sam jednak należę do tej szkoły, która wskazuje, że prawdę o tych rozgrywkach najlepiej pokaże sam wykres.

—kat—-

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.