Czwartek przyniesie zamieszanie na rynkach związane z działaniami Europejskiego Banku Centralnego, które część graczy chce interpretować w kategoriach zmiennej przesądzającej o spadku eurodolara do poziomu 1.00.

Bez wątpienia umocnienie dolara był jednym najważniejszych wydarzeń ostatnich kilkunastu miesięcy. Zapowiedzi podniesienia ceny kredytu w USA łączyły się na rynku z luzowaniem ilościowym w innych gospodarkach, czego pochodną było min. osłabienie euro, ale też zamieszanie na rynkach surowcowych i faktyczne wzmocnienie procesów deflacyjnych w związku ze spadkiem np. cen ropy. Z mieszanki czynników rynek zbudował świat, w którym ropa kosztuje 40 dolarów za baryłkę, a euro i dolar zmierzają do parytetu.

Rzućmy zatem okiem na wykres eurodolara w kompresji miesięcznej, która musi wywoływać pytania o spadek pary wybiegający poza poziom 1.00. Wśród czytelników naszych blogów nie brakuje zapewne szanujących analizę techniczną, jak i jej zagorzałych przeciwników. Wszyscy jednak zgodzimy się, iż na poniższym wykresie bez trudu można wyrysować układ, który grozi spadkiem eurodolara do poziomów daleko przekraczający psychologiczną barierę. Dla równowagi odnotujmy jednak fakt, iż wykresy mają w sobie rynkową prawidłowość mówiącą o wyprzedzaniu przez ceny wydarzeń z przyszłości.

W tej perspektywie patrząc eurodolar ma w sobie zarówno luzowanie ilościowe w strefie euro, jak i pierwszą od dekady podwyżkę stóp procentowych w USA. Możemy zatem tylko spekulować, co musiałby się jeszcze wydarzyć, by powyższy wykres – z naszej platformy bossaFX – miał szansę osunąć się do poziomów ostatni raz oglądanych w 2001 roku. Nowy kryzys w Europie? Załamanie w Chinach? Rozlanie się wojny w Syrii na inne kraje regionu? A może wystarczy tylko powrót presji inflacyjnej w USA, która będzie tematem w roku 2016? Każdy zapewne znalazłby inną zmienną, który pasowałaby do tezy.

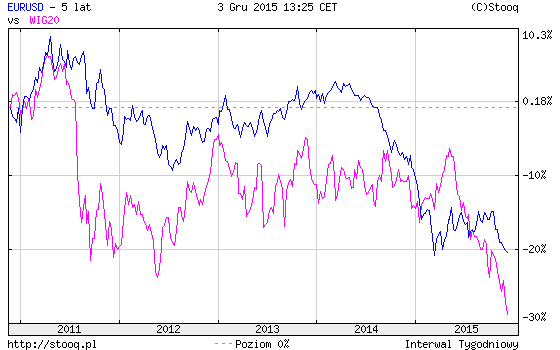

Nie zanudzałbym czytelników tymi pytaniami, gdyby nie fakt, iż część graczy w Warszawie zdaje się nie uzmysławiać ryzyk, jakie niesie możliwe umocnienie dolara dla GPW. Poniżej mamy pięcioletni wykres EURUSD z doklejonym do niego przebiegiem WIG20. Widzimy na nim konsekwencje wielomiesięcznej konsolidacji, która w ostatnich latach nudziła nas na rynku warszawskim. Widzimy również zbieżność ostatniej przeceny w Warszawie ze słabością wspólnej waluty do dolara. Możemy zatem zadać pytanie, co stanie się z cenami w Warszawie, gdy eurodolar przebije poziom 1.00? Jasne, że możemy, ale czy mamy odwagę na szczerą odpowiedź?

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@astanczak

MAsz (anty)timing dzisiaj 😉

Nie sądzę, przecież w notce znajduje się zdanie „Dla równowagi odnotujmy jednak fakt, iż wykresy mają w sobie rynkową prawidłowość mówiącą o wyprzedzaniu przez ceny wydarzeń z przyszłości”. Nie jest wystarczająco jasne?

@astanczak

Spokojnie nic zdrożnego.

Miałem na myśli , że wcelowałeś akurat w jakiś dołek.

Lokalny czy nie nie ma znaczenia , liczy się to podświadome czy świadome „ciśnienie”, które akurat każe pisać w tym momencie , a nie innym 🙂

Nie chodzi o tłumaczenie, tylko o pewne fakty, które jakoś się pomijane w kontekście sytuacji WIG20. Polityka polityką, ale sentyment na rynku to nie wszystko. Liczą się jeszcze takie banały, jak atrakcyjność wycen dla różnych inwestorów. Dla podkreślenia tezy z notki jeszcze jeden wykres, który też już wrzucałem, ale nie znalazł odzewu i jest jakoś pomijany – WIG20 przeliczony przez USD:

http://stooq.pl/q/?s=wig20usd&d=20151204&c=10y&t=b&a=ln

Oczywiście zgoda co do demonizowania bieżączki politycznej i wykazywania przyczynowości korelacją jakoby ta służyła temu celowi.

To jest kategoria błędu poznawczego no ale… sympatie i antypatie mają swoje prawa.

BAnałów jest oczywiście więcej chociażby jak mówię ostatnie 25 lecie wytężonej pracy wszystkich opcji politycznych by atrakcyjność wyceny aktywa złotówkowego budowanego przez te ćwierć wieku przez tubylczą populację przez większość czasu pokazywaną w kolorze zielonym wyrażona we wzorcu światowym /$/ stanowiła 20% wyceny tegoż w porównaniu z analogicznym indeksem hegemona /np. SP/.

Wiec definicja atrakcyjności ma wiele twarzy .Jedną może być tzw. taniocha, którą zaryzykuje twierdzenie my się posiłkujemy czekając na Godota /termin Becketta z teatru absurdu/ , a drugą np. exclusive i tą posługuje się ten tzw. „bezimienny kapitał”. Wg obowiązującej u nas ideologii niszczenia rodzimego kosztem wcześniej wymienionego.

Skutek jasno widoczny w tzw. atrakcyjności wyceny na przedstawionym przez Ciebie wykresie.

Problem powstaje jednak gdybyś chciał owoce tej pracy skonsumować w postaci np. czegoś tak trywialnego jak emerytura oparta na owej wycenie.

I tu ładnie dochodzimy do zamknięcia koła praca-kapitał-emerytura w tutejszym dominium „bezimiennego kapitału”, który jest naszym przyjacielem i dobroczyńcą.A jakże.

Wyznaję zasadę , że jak cię nie doceni swój tudzież sam się nie będziesz cenił to obcy wcale,ale jestem niepoprawnym politycznie fantastą 🙂

Na parach USD/PLN oraz EUR/USD chwilowa korekta. Nadal pozostaje przy prognozie WIG20/$ docelowo 313 punktow.

W 2013 na blogu Piotra Kuczynskiego probowalem niektorym komentatorom wytlumaczyc jakie sa prawdzie fundamenty danej waluty. Wtedy adwersarze widzieli USD/PLN na poziomie 2,8 otaz EUR/PLN 3,2

Na wycene waluty w zaleznosci od okna czasowego w cyklach ekonomiczno-historyczny ze scislym wliczeniem w ten obraz sytuacji geopolitycznej, maja wplyw rozne czynniki.

Nie mozna pomijac jakosci aparatu politycznego danego kraju, mentalnosci i cech charakteru przewazajacych w spoleczenstwie itd itp.

Na chwile obecna gdy na horyzoncie czasowym ukazuje sie koniec dotacji unijnych ( nie cierpie tego slowa, bo zwyczajnie rozchodzi sie o pieniadze podatnikow innych krajow ) z jednej strony , oraz zupelnie bledne zalozenie doktryny obronnej kraju i tworzenie sojuszy z odleglym hegemonem ( praktykujacym tylko i wylacznie wyciaganie wlasnych korzysci ) oraz wchodzie w konflikty werbalne ( narazie ) z bliskim sasiadem, nie zainwestowalbym w Polsce ani grosza.

Sam jestem ciekaw co wyloni sie w perspektywie nastepnych pieciu lat i nie bylbym pewien, czy krajobraz gield oraz rynkow finansowych , bedzie tylko czesciowo podobny do tego, ktory widzimy obecnie.

Errata

Trzecia linijka ostatnie slowo ma byc: prawdziwe

Czwarta linijka od dolu ( srodek ) ma byc : wchodzi