W tej części proponuję zająć się obsunięciem kapitału jako jednym z przejawów strat giełdowych.

Przypomnę, że wziąłem na siebie dość trudną rolę spisania poradnika na temat tego jak praktycznie radzić sobie ze stratami. Od reszty tego typu poradników różni się on w jednym, zasadniczym szczególe – ma proponować rozwiązania w momencie gdy do straty JUŻ doszło, a nie jak jej w przyszłości unikać. O tym drugim bowiem napisałem już 900 poprzednich wpisów i być może uda mi się w życiu napisać 1000 kolejnych. Zresztą tu nie ma specjalnie wielkiej filozofii – aby oszczędzić sobie dużych strat w przyszłości wystarczy przysposobić sobie działającą strategię a potem ją jak najbardziej bezbłędnie zrealizować, dbając przy tym o swój rozwój emocjonalny i psychologiczną adaptację.

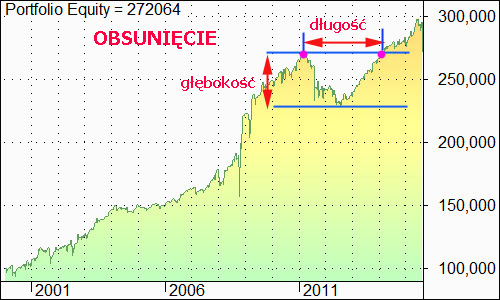

Obsunięcie (ang. drawdown), jak już wiemy choćby z moich wcześniejszych tekstów, to fachowe określenie maksymalnego spadku kapitału liczone od jego najwyższej, ostatniej wielkości do najniższego dołka, poprzedzającego nowy rekord stanu kapitału (lub wyrównanie poprzedniego).

Jeśli więc ostatni zanotowany szczyt kapitału, którym dysponujemy, wyniósł 100 000 PLN, a potem doszło do jego spadku w wyniku jednej lub więcej transakcji do 70 000 PLN, a potem wzrósł on do nowego rekordu 101 000 PLN, to obsunięcie w tym wypadku wyniosło 30%. I jest to tzw. głębokość obsunięcia.

Mamy jeszcze jeden wymiar nazywany długością obsunięcia, czyli czas jego trwania, który obejmuje okres pomiędzy dwoma kolejnymi szczytami kapitału.

Poniższy wykres ilustruje oba te wymiary, a początek i koniec obsunięcia zaznaczyłem fioletowymi kropkami:

Oczywistym jest, że obsunięcie o głębokości 20% jest dużo gorsze do zniesienia pod wieloma względami niż obsunięcie 10%. O paradoksie! to wcale nie musi być prawdą. Proszę sobie odpowiedzieć na następujące pytanie:

Co zniosę łatwiej

a/ 20% obsunięcie, które trwa tydzień,

czy

b/ 10% obsunięcie, które trwa rok?

Podejrzewam, że w tym momencie większość odpowiedzi może wskazywać a/, czyli 20%. To logiczne w sensie czasowym, mniej logiczne w ujęciu wartościowym, bo przecież większa strata nie może na zdrowy rozum być mniej dotkliwa! A na tego typu decyzje o przyszłych obsunięciach trzeba zdobyć się jeszcze przed wprowadzeniem strategii w realny czyn, choćby z racji ustalenia wielkości pozycji. Inwestorzy często przeszacowują swoje możliwości nie patrząc na wszystkie wymiary podejmowanych strategii i nie znając swojego progu bólu, zarówno w ujęciu wartościowym jak i czasowym.

Na ów próg bólu składać się może jeszcze inna klasyfikacja – ilość stratnych transakcji w czasie obsunięcia.

Obsunięcie może bowiem obejmować kilka wersji ciągu stratnych transakcji. W najprostszej – może to być tylko jedno, trwające krótko lub niesamowicie długo wejście na rynek, np. wobec którego nie zastosowano stop-lossa. Na drugim końcu tej klasyfikacji obsunięcie może składać się z ciągu kilkunastu stratnych transakcji pod rząd. Jeśli są poprzecinane transakcjami zyskownymi, zniesienie całości staje się łatwiejsze. Ale jeśli ciąg nietrafień trwa nieprzerwanie, wówczas tzw. wyczerpanie ego może powodować rezygnację i załamanie w niespodziewanie krótkim czasie.

Proste wydają się oceny możliwości zniesienia obsunięcia stawiane z perspektywy czasu, gdy wiemy już wszystko po fakcie lub na papierze. Ale wymiar długości czy ilości stratnych przestaje przecież mieć znaczenie w chwili obecnej, gdy rachunek krwawi i nie mamy żadnego pojęcia jak długo to potrwa i w jaki sposób, zanim uda się obsunięcie zniwelować.

W takim momencie zasada jest jedna, i przy tym całkowicie wyprowadzona z logiki zjawiska obsunięcia, które z definicji jest jedynie TYMCZASOWYM spadkiem kapitału:

rób nadal to, co robisz, poprawna strategia posiadająca przewagę prędzej czy później wyjdzie z tych problemów na nowe rekordy.

I to byłoby na tyle, ale wszyscy praktycy wiedzą, że realia nie wyglądają wcale tak prosto, a to ze względu na … kilka wyjątków.

W tym momencie ponownie należałoby wprowadzić podział na strategie: (1) dające się w pewien sposób kwantyfikować oraz (2) te, które w jakiejś mierze zależą od intuicji, wyczucia, instynktu, zdolności prognostycznych i doraźnych decyzji samego inwestora. Spójrzmy przez chwilę na przypadek tych drugich, jest on bowiem dużo trudniejszy.

Wracamy w tym momencie niejako do punktu wyjścia, powstaje bowiem następujące pytanie: czy to, z czym mamy do czynienia w danej chwili, to jedynie tymczasowe obsunięcie czy może jednak przyjęta metoda jest w całości błędna, albo tylko niektóre decyzje czy szczegóły są błędne? Aby to rozstrzygnąć należałoby zrobić wszystko, by zrozumieć to, co się stało, znaleźć przyczyny i słabe strony analiz, decyzji czy taktyki. W każdym przypadku może to być inny powód. Co gorsze jednak – trudno go w wielu sytuacjach wychwycić. Jak bowiem sensownie i rzetelnie ocenić, a potem usprawnić jakość intuicyjnej decyzji, podjętej ad hoc, w przypływie natchnienia, jeśli jest to ważny element procesu decyzyjnego? Albo jak zweryfikować efektywność strategii, której nie sposób jednoznacznie ubrać w reguły?

Wielu profesjonalistów radzi przede wszystkim zdobyć się na przerwę, oderwanie się od rynku. To wychładza emocje, redukuje zaangażowanie do bardziej racjonalnego podejścia, daje czas na spokojne i jak najbardziej obiektywne i rzetelne analizy wszystkiego co się działo, na ustalenie ewentualnych błędów i wyciągnięcie wniosków. Koniecznie trzeba przy tym ustalić, ile w tym wszystkim zawiniła losowość i po prostu nieszczęśliwy traf, na które niestety mamy niewiele wpływu. Ile w decyzjach było własnych błędów, odstępstw od reguł, zamierzonych lub nie. Oszacować wartość przyjętej strategii po odjęciu tych czynników (błędy) i skorygowaniu o normalny w każdych warunkach wpływ losowości. Ocenić stan rynku w kontekście przyjętych założeń strategii, np. na pewno zmienny rynek, kręcący się w miejscu nie sprzyjał strategii wbijania się w długi trend po wybiciu.

To są bezdyskusyjnie najtrudniejsze kwestie w tym biznesie. Ale nikt ich nie rozwiąże za nas. To przecież osnowa dobrego inwestowania i tradingu, bez rozwiązania tego typu problemów nie będzie niestety progresu. Zdaję sobie sprawę jak znacząco problematyczna jest owa materia. Szczególnie wtedy, gdy na odpowiedź na niektóre pytania brak wiedzy. Nie istnieje tu niestety gotowy zestaw ratunkowy, który w kilku punktach pozwoli rozwiązać zagadki i niewiadome. A przy tym każda sytuacja ma indywidualny charakter, nie można się spodziewać żadnego rodzaju prostych odpowiedzi ogólnego typu na trudne, szczegółowe pytania.

Jakiegoś rodzaju wyjściem jest prośba kogoś bardziej doświadczonego o ocenę. To pomoże czasem znaleźć odpowiedź na te pytania, na które sami odpowiedzieć nie potrafimy lub odkryć błędy, których nie rozpoznajemy. Nie można jednak i wówczas spodziewać się rozwiązania wszystkich kwestii, intuicja to nie lekcja tenisa.

Mówi się, że na rynek najlepiej wrócić po odnalezieniu wiary we własną strategię, ale i własne siły. Być może będzie to ta sama strategia, albo skorygowana, ważne by mieć pełną świadomość jej słabych stron i posiadać gotowy plan na wszystkie złe sytuacje, które mogą się wydarzyć. Tylko nieustanne nabywanie doświadczeń i wiedzy oraz wielokrotne powtórki uczą w tym biznesie najlepszych działań i redukują wpływ losowości.

W zakresie wielkości pozycji istnieją 2 szkoły powrotu na rynek albo kontynuacji gry podczas obsunięcia– zmniejszyć ją lub wręcz przeciwnie. Nie ma dobrej odpowiedzi w sytuacji, gdy przewaga przyjętej strategii jest nie do końca rozpoznana. Mniejsze pozycje uratują przed ewentualnym pogłębieniem strat. Natomiast większe wprawdzie zwiększą ryzyko, ale pozwolą szybciej wyjść z obsunięcia. Trzeba bowiem mieć na uwadze, że o ile w straty wchodzimy na relatywnie większych pozycjach, to odrabianie ich na mniejszych może wydłużyć czas czyli długość obsunięcia.

To jedynie ogólne nakreślenie tematu. Więcej w przyszłych wpisach odnośnie przywracania przewagi lub jej pozyskiwania od nowa.

CDN

—kat—-

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jako, że komentarzy pod wpisami za wiele nie ma chciałem tylko zachęcić ze swojej strony do dalszego pisania 🙂

Przy inwestowaniu „intuicyjnym” odczuwalne obsunięcia przywracają potrzebną pokorę wobec rynku. Zbyt długi okres dobrej passy = wysoka pewność siebie = ignorowanie ryzyk (np. nonszalanckie podejście do zarządzania kapitałem) = wtopa.

Mi pomaga takie spojrzenie na obsunięcie: http://www.automated-trading-system.com/trick-reduce-drawdowns/