Podczas gdy wiele giełd na świecie weszło już w fazę technicznej bessy, USA pozostaje nadal w strefie hossy.

Co więcej – na bessę są ponoć dobrze przygotowani.

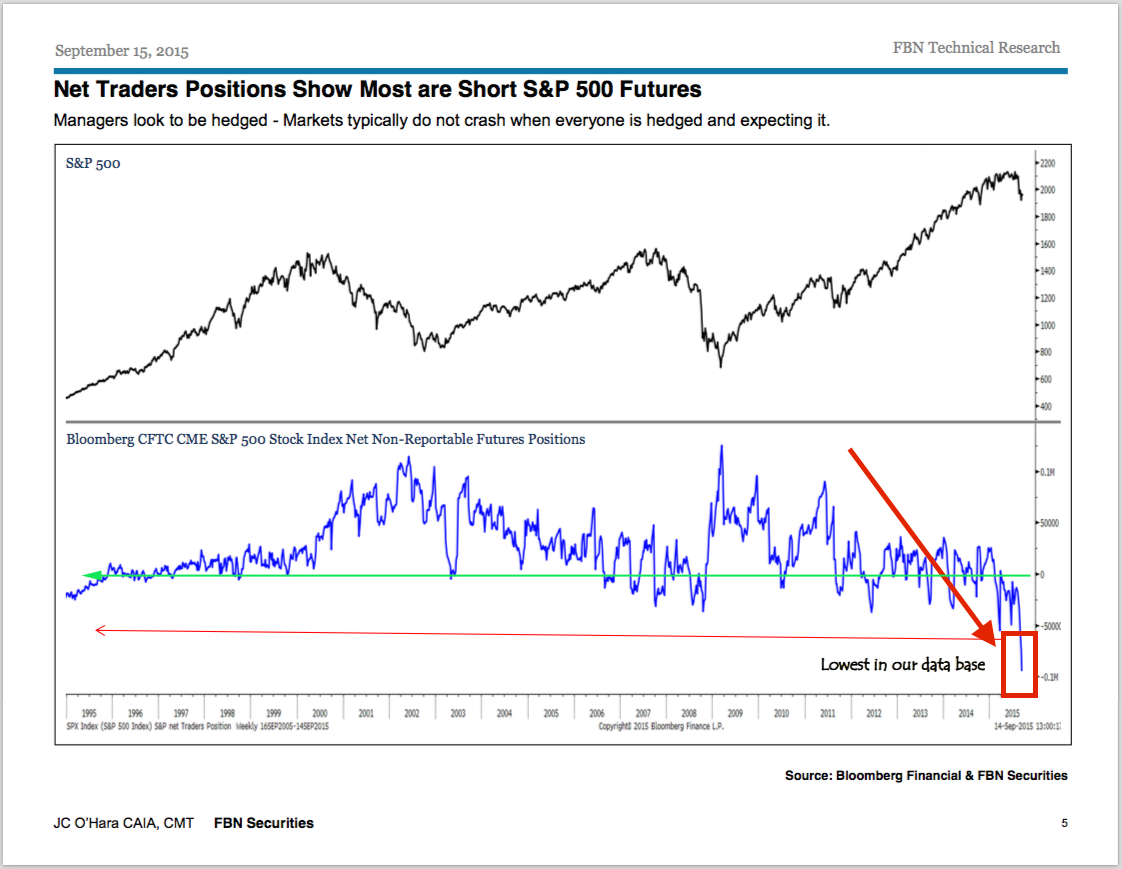

Wpadł mi w ręce poniższy wykres, będący częścią raportu firmy FBN Research, przygotowanego przez J.C. O’Harę we współpracy z Bloombergiem. Wykres czarny u góry to przebieg indeksu S&P500 za ostatnie 20 lat. Natomiast poniżej niego mamy zmiany netto pozycji w kontraktach terminowych opiewających na ów indeks:

Źródło: FNB Securities + Bloomberg

Dorysowałem tam zieloną, poziomą strzałkę, która wskazuje zerowy poziom pozycji czyli tam gdzie ilość kontraktów na wzrosty i spadki równoważy się idealnie.

Są to pozycje w kontraktach nie należące ani do największych spekulantów, ani do producentów i największych zabezpeczajacych (commercials), czyli dwóch najważniejszych grup graczy w derywatach, lecz po prostu do całej reszty rynku, która jako jedyna nie musi ich raportować co tydzień (traderzy jak my, mniejsze fundusze). Ich poziom jest po prostu w tym momencie dość znaczącą anomalią i ciekawostką, którą być może warto odnotować w jednym kontekście – zabezpieczenia pozycji w akcjach.

Otóż na dziś ilość pozycji krótkich, czyli takich, które zarabiają gdy indeks spada, ogromnie przewyższa ilość kontraktów długich, czyli zyskujących przy wzrostach. Przewaga sięga 100 tysięcy sztuk i jest największa od kiedy zaczęto gromadzenie tych danych, co stanowi niesamowite zaskoczenie na tych poziomach cenowych. Autor wykresu stara się sugerować, że taka dysproporcja wynika przede wszystkim z zabezpieczenia przed spadkami pozycji, które zarządzający funduszami posiadają w akcjach (w co z trudem, ale wierzę, jest on znacznie lepiej poinformowany). Odrobili lekcję z poprzedniego krachu i spodziewając się mocnych spadków zabezpieczyli się kontraktami zamiast pozbywać się samych akcji? A skoro ogromna ilość inwestorów jest zabezpieczona, paniki nie będzie jak sugeruje autor wykresu, bo nie ma źródeł podaży akcji. Czyżby trafiła nam się najlepiej zabezpieczona w historii potencjalna bessa, a więc marzenie wszelkich edukatorów???

Przy tak ekstremalnie niskich poziomach pozycji krótkich rynek lubi się odwracać, co widać w owej 20letniej historii. To dobry znak, ale nie znaczy, że ewentualne wzrosty mogłyby trwać długo. Być może w sam raz by wyrysować drugą nogę potencjalnej formacji kończącej całą hossę? Nikogo przecież by to nie zdziwiło…

Sprawdziłem kto trzyma drugą stronę owych kolosalnych ilości kontraktów. Okazuje się, że najgrubsi spekulanci są na dziś niemal całkowicie neutralni, natomiast długie pozycje – na wzrost – trzymają tzw. „smart money” czyli… najwięksi zabezpieczający („commercials” – fundusze hedge, banki, korporacje). Doprawdy ciekawa sytuacja w kwestii przyszłości rynku. Jeśli zacznie on rosnąć, ucieczka tych posiadaczy kontraktów z wykresu może być gwałtowna, napędzając wzrosty jeszcze bardziej. Ich nerwowość widać na tym obrazku podczas ostatnich miesięcy, gdy rynek niemal stał w miejscu. Na naszej GPW obrót w takiej chwili umiera, a tam zmiany pozycji były doprawdy kolosalne jak na taką flautę.

Będę srogo rozczarowany jeśli z tak potężnej polaryzacji nic wielkiego nie wyniknie…

*****

p.s. Gdyby ktoś chciał poczytać nieco więcej o praktycznych wskazaniach COT na kontraktach S&P, proponuję ten tekst:

http://cotstimer-how-discovered.blogspot.com/

Jest w nim taki oto, pasujący wyimek:

„An extreme net position usually led to returns that beat the market. For example, if you bought the S&P 500 index when the commercials were at an extreme net long – or when the large specs or small traders were at an extreme net short – your returns over the next weeks and months were usually better on average than if you had just bought the market at any random moment.”

—-kat—

9 Komentarzy

Skomentuj Marek Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

http://www.marketoracle.co.uk/Article52348.html

@Kat

Któraś strona peknie 🙂

JEstem delta neutral w tych rozważaniach.

Ale patrząc na 2 ekstremalne wychylenia w drugą stronę było to zakończenie pokażnych spadków i gdyby myśleć symetrecznie to… może to jest zakończenie pokażnych wzrostów na szczycie 🙂

Odczyt był na najniższych poziomach w historii także kilka miesięcy wcześniej i jakoś nie przeszkodziło to w spadkach.

@ kat

„Otóż na dziś ilość pozycji krótkich, czyli takich, które zarabiają gdy indeks spada, ogromnie przewyższa ilość kontraktów długich, czyli zyskujących przy wzrostach.”

„Sprawdziłem kto trzyma drugą stronę owych kolosalnych ilości kontraktów. Okazuje się, że najgrubsi spekulanci są na dziś niemal całkowicie neutralni, natomiast długie pozycje – na wzrost – trzymają tzw. „smart money” czyli… najwięksi zabezpieczający („commercials” – fundusze hedge, banki, korporacje).”

———————————————————————-

Czy my na pewno patrzymy na ten sam COT, Kat, bo mam wrażenie, że jednak nie?

Zerkam i tam stoi, jak Byk:

Small speculators (czyli non reported):

Long – 706 233; Short 297 889 (70% na długie)

Commercials:

Long – 2 393 356; Short 2 542 800 (48% długich)

a więc to tu jest owa neutralność, a nie w large specs, prawda Kat?

I ta minimalna przewaga krótkich utrzymuje się już od ponad miesiąca

I na koniec Large Specs:

Long 346 836 Short 605 736 (36% długich)

http://snalaska.com/cot/current/charts/ES.png

Widać wyraźnie kto z kim się zakłada: Large Specs z Drobnymi, a nie Commercials, jak to raczyłeś napisać w tekście, którzy są praktycznie neutralni. Duzi spekulanci widzą spadki, zaś drobnica jest przekonana, że będą wzrosty i taki jest prawidłowy odczyt.

Biorąc pod uwagę że drobni jako masa nie są znani ze swej dużej skuteczności, Byk nie ma obecnie zbyt dużych szans…

Tu chyba chodzi o ten wykres

http://snalaska.com/cot/current/charts/SP.png

Czyli na SP500 maja inne pozycje jak na kontraktach na SP500 to wynika z obu linkow. Przydaloby sie wyjasnienie autora, bo nieco to sprzeczne ze soba.

@JAcus

Oba notowane na CME oba oparte o SP500.

Z tym ,że kontrakt SP jest 5 razy wiekszy niż ES /emini/, który jest rynkiem wiekszym.

Ale to ciekawa łamigłówka jak ktoś zechce być bykiem to wybierze SP , a jak nie E-mini 🙂

Ot do czego prowadzą takie dywagacje , a rynek zrobi co swoje 😉

@Marek

Dokładnie o ten wykres chodziło.

Celowo w tekście podkreślam,że autor publikując ten wykres ma zapewne lepsze informacje niż ja, tym bardziej jesli firmuje to Bloomberg. De facto jednak liczą sie zasadniczo proporcje na wykresie, a COT pod tym względem jest dość masowo śledzony i wykorzystywany, nie mniej niż VIX.

Autor wykresu z pełną powagą próbuje pokazać, że skoro menadżerowie są zabezpieczeni to nie będzie bessy. Potraktujmy to z przymrużeniem oka. Wykres krążył po sieci więc zdążył wyrobić pewne przekonanie wśród inwestorów, Ameryka broni się mentalnie przed bessą jak sie da. Ja go podkradłem mając nadzieję, że wzbudzi kontrowersje, i pobudzi do myślenia.

@ jacus, kathay &pit65

Klasyczny denial u O’Hary, typowy dla początków zmiany trendu, połączony z wyszukiwaniem każdego argumentu, potwierdzającego byczą wizję.

@ jacus

Osobiście nie przywiązywałbym się do COT na SP. To, co jest nie raportowane (rzekomo drobni inwestorzy wg O’Hary) na SP wg mnie nie jest obrazem myślenia drobnych inwestorów, tylko wypadkową różnych dziwnych strategii mniejszych funduszy.

Mało który naprawdę drobny inwestor wyłoży 25000 USD na jeden duży kontrakt na SPX. Nawet jeśli ma takie pieniądze, raczej wyłoży 5 x 5000 USD na depozyty 5 kontraktów e-mini, bo to daje mu większą elastyczność w zarządzaniu pieniędzmi, a i płynność ES nie jest tu bez znaczenia.

Dlatego kto chce zrozumieć, jak widzą temat najdrobniejsi (z założenia najczęściej mylący się, co czasem pozwala na bycie kontrarianinem i tak wg mnie jest obecnie) powinien patrzeć na nie raportowane pozycje na ES, a nie SP. Te 5000 USD/depozyt to zbyt mało, żeby fundusze się bawiły w różne strategie zabezpieczania portfeli czy dyferencjały itd na tak małe kwoty, jakie obejmuje przedział poniżej progu raportowania w ES.

Argumentacja O’Hary jest dla mnie naciągana, co zresztą rynek jak na razie potwierdza swym zachowaniem…