Skoro w tym tygodniu mieliśmy rekord wszechczasów indeksu S&P 500, więc słowo na niedzielę + wykres właśnie w tym temacie.

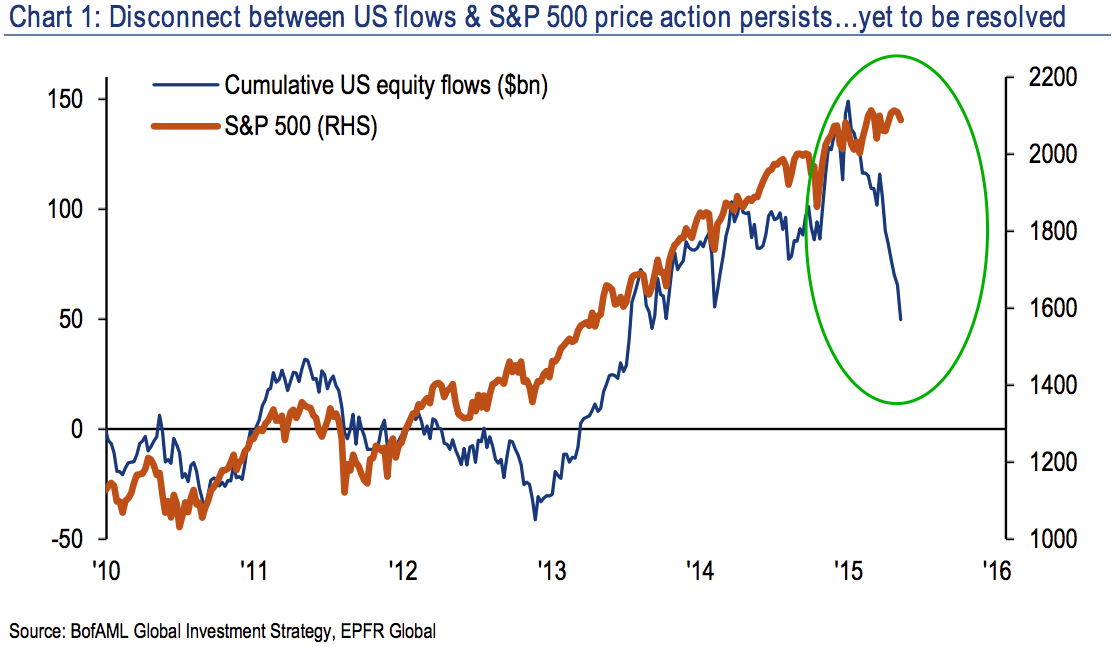

Rekord ów został pobity w warunkach dość męczącej i szerokiej konsolidacji cen, 70 miesięcy od czasu rozpoczęcia się obecnej prosperity po ostatnim kryzysie. Co ciekawe – nie zaszkodziły wyjściu na ów rekord ani słabe dane o sprzedaży w USA, ani coraz głośniejsze głosy o słabnącej gospodarce i być może nawet zejściu najbliższych odczytów PKB poniżej 0, ani dziesiątki czarnych scenariuszy kreślonych przez analityków i samych inwestorów, ani też, i dla mnie to najciekawsze, ucieczka pieniędzy z rynku. Poniższy wykres przedstawił w swoim cyklicznym raporcie Bank of America Merrill Lynch i pokazuje on saldo netto wpływów kasy na rynki akcyjne w USA (niebieska krzywa) na tle przebiegu samego indeksu S&P 500:

Źródło: biuletyn BoAML

Okazuje się, że od początku roku ok. 100 mld dolarów netto wyciekło z giełd amerykańskich do bezpieczniejszych aktywów lub na rynki zagraniczne. Skąd więc taki powiew optymizmu i atak na szczyt? Powodem jest coś o czym pisałem kilkukrotnie, i co nigdy w historii nie wpływało na giełdy z taką potęgą: wykup własnych akcji przez firmy (buy backs).

Kolejna seria dywidend za poprzedni rok zostaje przez akcjonariuszy i zarządy przeznaczona na ów cel (szacunki wstępne mówiły o 1 bilionie dolarów w 2015 r.). To są środki, dla których poziom cen giełdowych nie ma znaczenia, nie są one bowiem nastawione na długoterminowe zyski lecz na zwrot zarobionej kasy akcjonariuszom, poprawę wyceny przypadającej na jedną akcję i oczywiście realizację opcji znajdujących się w posiadaniu zarządów i menadżerów. Ten wspólny front wystarczy by trzymać tymczasem rynek i przekonać inwestorów, że jeszcze nie czas na spadki kursów. Do tego dochodzą planowane przejęcia, mówi się przede wszystkim o branży technologicznej.

Takie trzymanie rynku ma pewne zalety, ale nie mówi o jego realnym stanie, oczekiwaniach, wycenach i nastrojach. To jest również psychologicznie męczące dla inwestorów. Wiedzą oni, że rynek tak podsterowany może w każdej chwili okazać się nieobliczalny, ale chcą przede wszystkim zobaczyć rzeczywisty wpływ fundamentów, inaczej zniechęca to brakiem wyraźnych perspektyw i niemożnością poznania prawdziwej wartości akcji. Na to wszystko nakłada się oczywiście oczekiwanie na FED w kwestii stóp procentowych, mówi się, że czerwiec nie jest już taki pewien. Ta szeroka konsolidacja może potrwać dłużej, a ów rekord został bardziej wymęczony niż zrobiony na fali entuzjazmu.

To jeszcze chwilę o DAX. Po wielu miesiącach ostrych wpływów funduszy do europejskich rynków akcyjnych, mamy pierwsze załamanie. W tym samym czasie DAX wychodził dołem z formacji RGR kończącej hiperboliczne wzrosty. Ciekawe czy ta ucieczka kapitału to wynik owej formacji, czy właśnie jej realizacja dopiero spowodowała odpływ pieniędzy? Dużo chyba jednak ważniejszym czynnikiem okazał się znaczny odwrót kurs EURUSD, którego spadki wcześniej napędzały hossę na DAX. Okazuje się, że fundusze hedgingowe zostały zmuszone do masowego zamykania krótkich pozycji w EUR, co mocno wywindowało kurs od minimum na poziomie 1,04. Analitycy największych banków nadal jednak obstawiają, że parytet, czyli EUR do USD na poziomie 1,000 to tylko kwestia czasu.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie ma wykresów robionych z powietrza – jest tylko trend i gra zgodnie z jego kierunkiem, dopóki nie ma dowodów na odwrót. Ta hossa już nie takimi bajkami się karmiła – wystarczy spojrzeć na „masakryczne” spadki SP500 po zakończeniu QE1, QE2, QE3 itd.

Psy szczekają, karawana jedzie dalej