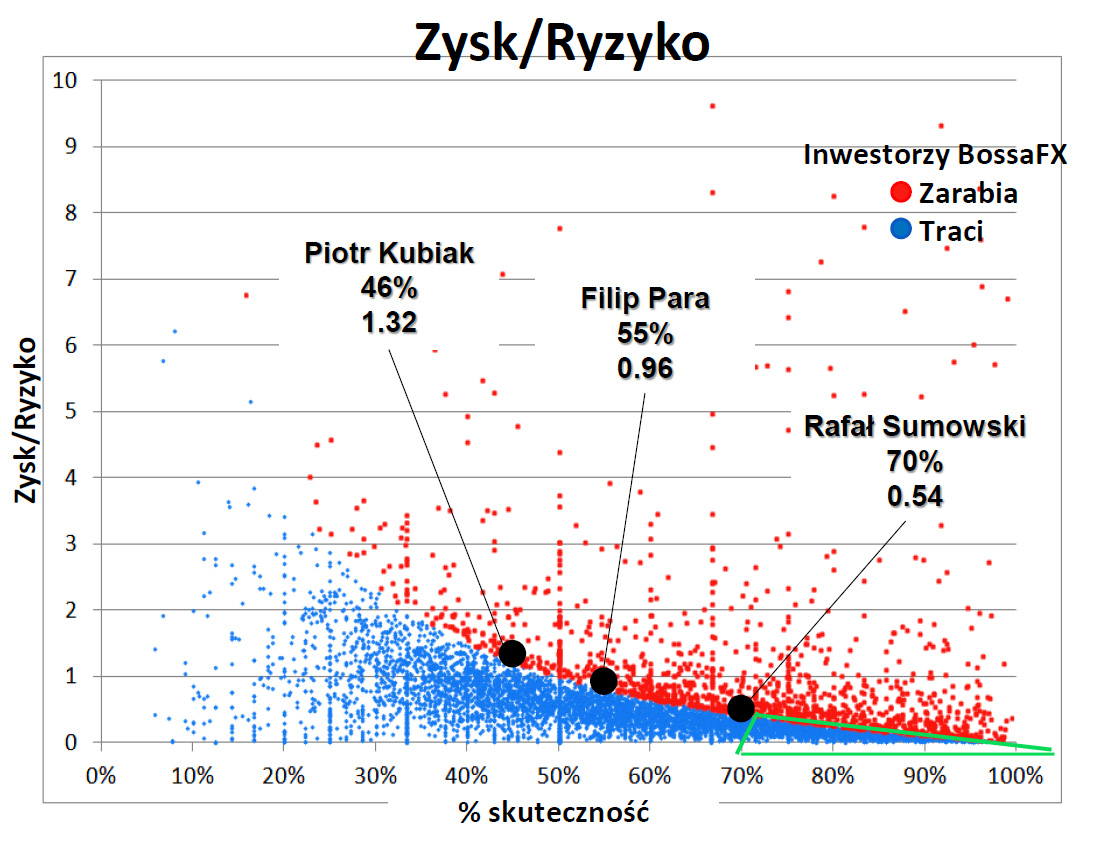

Koniecznie chciałbym zwrócić uwagę na pewien fragment wykresu wspominanego przeze mnie wcześniej, a który zawiera dość niebezpieczną statystykę.

Grafikę ową wykonał i prezentował podczas konferencji z Milionerami Sebastian Zadora. Pokazuje ona wyniki klientów bossafx w specyficznym układzie:

Oś pozioma obrazuje skuteczność, czyli jaki procent wszystkich transakcji skończył się zyskiem.

Oś pionowa to relacja zysk do ryzyka, czyli wskaźnik tego jaką część średniej straty stanowi średni zysk na rachunku.

Kropki czerwone to klienci, którzy zyskują, niebieskie – ci ze stratami na rachunkach.

Dorysowałem tam zielony trójkąt w prawym dolnym rogu. Obejmuje on specyficzny rodzaj graczy, którzy tracą, ale w warunkach bardzo wysokiej trafności, sięgającej nawet 100%! Może się wydawać dziwne to, że przy tak solidnej trafności rachunki są zanurzone w stratach i że jest ich naprawdę duże zagęszczenie. Otóż ogromna większość ich posiadaczy stosuje niemal identyczną taktykę i ten sam schemat istnieje u wszystkich detalicznych brokerów. Spójrzmy więc przez chwilę co kryje się pod tym zjawiskiem i spróbujmy wyciągnąć stosowne wnioski.

Poniższy opis punkt po punkcie powinien oddać, mam nadzieję, w miarę dokładnie charakterystyczne cechy zachowań inwestorów ujętych na wskazanym wyżej skrawku wykresu.

Ich optymalnym środowiskiem działania są kursy poruszające się w bok, tzw. flauty, beztrendowe okresy o w miarę sporej zmienności, która pozwala na łapanie zyskownych ruchów rzędu kilku do kilkudziesięciu pipsów.

Zlecenia często plasowane są na grę „od bandy do bandy”, czyli przy wsparciach i oporach. Prawdopodobnie używane są również wszelkiej maści wskaźniki czy oscylatory, które najefektywniej pracują w środowisku beztrendowym, ale prowadzą na manowce podczas trendów.

Stop lossy nie są nazbyt często stawiane. Taktyka opiera się na przeżyciu ruchu przeciwnego do otwartej pozycji i oczekiwaniu na powrót ceny do poziomu otwarcia pozycji. Brak znaczących trendów ułatwia tego rodzaju kunktatorstwo i zapewnia choćby minimalne zyski lub wyjście przynajmniej bez straty, ale ceną są nerwy i spore obsunięcia kapitału w międzyczasie.

Podczas wybicia kursów w spore trendy, przeciwne do kierunku zajętej pozycji, o jej zamknięciu często decyduje poziom lewarowania. Albo rachunek kończy stop-outem na skutek braku depozytu, albo przy naprawdę doskwierających stratach inwestor sam przecina dalsze „krwawienie”. Takie stop-lossy mogą sięgać setek pipsów oddalenia od poziomu wejścia.

Szybkie w miarę zgarnianie zysków lub czekanie na powrót zanurzonej w stracie pozycji do poziomu wejścia powodują, że trafność jest wysoka. Skrajne wypadki, sięgające niemal 100%, to duża ilość transakcji z niewielkim zyskiem i często tylko jedną, ale monstrualną transakcją stratną, sięgającą setek lub wręcz tysiące pipsów. Stąd niskie wskaźniki średniej wielkości zysku/straty, tym niższe im bardziej w prawo przesuwamy się po wykresie. Im bardziej na lewo tym częściej stosowane stop-lossy i bardziej proporcjonalne straty do zysków.

W przypadku wybicia kursu w solidny trend, przeciwny do zajętej pozycji, rośnie z tych wszystkich w/w powodów liczba bankrutujących rachunków i spada wskaźnik średniego zysku do straty dla reszty. Ale pojawiają się jednocześnie 2 nowe zjawiska: uśrednianie strat lub otwieranie nowej pozycji po wyjściu stop-lossem, w tym samym co poprzednio kierunku. Wielu inwestorów gra więc ewidentnie przeciw trendom, nie doceniając ich wielkości i znaczenia. To po części rodzaj zemsty za straconą pozycję, a po części wyraz niewiary w dalszy rozwój trendu w tym samym kierunku (lub też wiara we wskaźniki, nienadające się do gry w trendach).

To najprostszy rodzaj gry, niemalże zakodowany w ludzkim DNA, intuicyjnie pojawiający się zapewne już przy pierwszych kłopotach na rachunku, lub już w testach na demo. Kiedy rynki są spokojne ogromna większość zarabia. Mniejsze wybicia przeciwko pozycji są w miarę przeżywane, choć w bólach. Silne trendy przeciwne odsiewają część grających, reszta mocno traci na szerokich stop-lossach lub broni się uśredniając pozycje. Sentencja „Trend twoim przyjacielem” nie sprawdza się więc niemal w żadnych warunkach: albo zysk jest kasowany drastycznie za szybko albo wchodzi do gry cała inżynieria anytrendowa gdy pozycja się zanurza. Duża trafność nie jest więc żadnym wiarygodnym wyznacznikiem skuteczności.

—kat—

13 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Kathay

3 rzeczy.

1. ta linia będąca stykiem czerwono-niebieskim.

Esencja matematyki na jakimkolwiek rynku, rubikon dla umiejętności w drodze do ziemi obiecanej 🙂

2. BArdzo mało wygranych klasycznie „trendowych” czyli między 30-45% trafności przy dużej ilości looserów.

3. To co mnie „podnieca” to ta mała grupa między 70-100% tylko wyżej tego trójkąta zielonego tak od RR >4.

W ich kontekście „milionerzy” to cieniasy w umiejętnościach neutralizowania ryzyka w porównaniu do nich oczywiscie pod warunkiem ,że nie zrobili „10 transkcji na krzyż” i tym sposobem znaleźli się na wykresie 🙂

Są całkowicie niezależni od „rynku” przy swoim własnym stoliku „ruletki”.

Dla mnie to chalange .

Ciekawym zjawiskiem jest nagromadzenie klientów przy „równych liczbach skuteczności” — 50%, 25%, 75%, 33%, 66%. Pewnie wynika to z małej liczby transakcji (przy np. 4 transakcjach, 1 stratnej, skuteczność to idealne 75%), więc nie są to zbyt miarodajne wartości dla długoterminowej strategii (zbyt mała próba statystyczna). Z regionu, o którym wspomina Pit65 należałoby ‚wyrzucić’ punkty leżące na równych liczbach [powiedzmy, dla ustalenia uwagi, wszystkich wielokrotności 16.67% (1/6), wszystkich wielokrotności 12.5% (1/8) i 5% (1/20)]. Po czymś takim zostało mi 6-7 inwestorów. Ciekawym byłoby usłyszeć ich historie i opinie o inwestowaniu.

@Kathay, czy moglibyśmy zobaczyć taki sam wykres jak powyżej, ale z przyporządkowanymi liczbami transakcji poszczególnych punktów? Na przykład rząd wielkości liczby transakcji oznaczony kolorami, albo odfiltrowanie tylko punktów mających co najmniej np. 50 transakcji. Myślę, że byłoby to pouczające i, dla mnie przynajmniej, bardzo ciekawe.

Czyżby nikt w BossaFx nie utrzymywał średniego TP/SL powyżej 10???

Chociaż jak widzę to nawet powyżej 5 są pojedyncze przypadki.

A zdecydowana większość ma w granicach 1.

Zróbcie statystyki jak ze wzrostem TP/SL wzrasta procent wygrywających, bo na oko widać że jest to postęp geometryczny, może takie dane przynajmniej część osób zniechęcą do głupiej gry.

„ta linia będąca stykiem czerwono-niebieskim.

Esencja matematyki na jakimkolwiek rynku, rubikon dla umiejętności w drodze do ziemi obiecanej”

A wszyscy trzej milionerzy dokładnie na tej rubieży. Farciarze.

@Link

Transakcji powinno być znacząco mniej od „milionerów” oni nie filtrują tak ostro i biorą co im rynek daje na granicy opłacalności.

POwód prosty -poszukaj miejsc na wykresie dla możliwych zagrań ze ś r e d n i m RR > 4 i więcej.TAkich miejsc to max. 20% procent przebiegu kursu .

Odfiltrowanie ich do skuteczności pow. 70% to są te wysokie umiejętności IMO i to jest jak „wiosłowanie pod prąd” bo od rynku zawsze dostaniesz te 8 fałszywek na 10 , a twoim zadaniem jest 5 z nich zneutralizować .

To nie jest proste i nie ma wiele wspólnego z losowością.

@dorota

„A wszyscy trzej milionerzy dokładnie na tej rubieży. Farciarze.”

i jak niewiele potrzeba by zdobyć milion 🙂

Wystarczy tak pływac by głowa była na powierzchni 😉

„ta linia będąca stykiem czerwono-niebieskim. Esencja matematyki na jakimkolwiek rynku , rubikon dla umiejętności w drodze do ziemi obiecanej”

Poezja! 🙂 Pierwszy raz widzę tak piękny opis poczciwej hiperboli y = 1/x – 1 …

@Kathay

Dołączam się do prośby. Czy mógłbyś zaprezentować taki sam wykres z filtrem, który wyeliminuje osoby poniżej określonej liczby transakcji (min. 30 transakcji, a najlepiej 50).

Tutaj mamy dużo przypadku, a taki filtr mógłby pokazać jak to wygląda w dłuższej perspektywie.

Ja też dołączam do prośby o jakieś odniesienie do liczby transakcji. Ew. podanie bardziej szczegółowych danych o 11 kropkach powyżej nazwiska Sumowski.

„(…) specyficzny rodzaj graczy, którzy tracą, ale w warunkach bardzo wysokiej trafności, sięgającej nawet 100%!”

Przy trafności 100% stracić chyba nie sposób; uprasza się Autora o mniej niechlujne pisanie, żeby nie czynić despektu logice (wykres zresztą to pokazuje).

Spróbujmy jednak zastanowić się nad portretem zbiorowym graczy przedstawionym tak ładnie na wykresie.

Wygląda na to, że gracze nie mają problemu ze skleceniem systemu o wysokiej trafności. Generalnie skuteczność wygląda nieźle. Tym, co szwankuje jest – jak mi się wydaje – nieumiejętność ucinania strat i pozwalania zyskom na rośnięcie.

A może wykres przedstawia po prostu typową sytuację i więcej się „wycisnąć” nie da? Jak sądzisz, Pit?

@_dorota

NIe wiem co znaczy więcej „wycisnąc” w kontekście wykresu.

Wycisnąc to można w kontekście posiadanego kapitału, podejmowanego ryzyka itd.

To jest po prostu rozkład wartości oczkiwanych /w zasadzie średni stosunek RR z którego możemy wyczytać w kontekście paraboli czy WO danego delikwenta była plusowa czy nie/ graczy wg trafności ich postępowania /czy to są systemy czy nie to tego nie wiemy/.

PArabola to miejsce gdzie dla danej trafności WO=0 .

Jak ładnie widać dla 50% czyli /rzutu monetą/ przecina ładnie RR=1.KLasyka.

NAjwiększe skupisko graczy jest wokół paraboli bo tam Pan Rynek daje największą ilość możliwych zagrań w kontekście rozkładu zmienności kursu,

a w zasadzie trochę poniżej bo pamiętajmy ,że aby wyjść na zero trzeba kapke „umiejętności” oddać w postaci prowizji wpierw.

Jeżeli te umiejętności będą zależne w 100% jedynie od tzw. koniunktury rynkowej to mamy duże szanse przebywania właśnie tam.

W kontekście umiejętności można zaryzykowac więc tezę /oczywiście przy statystycznie istotnej ilości tradów – tego niestety z wykresu też nie wyczytamy/ , że im dalej oddalona w pionie dana „kropka” od paraboli tym umiejętności większe.

I dla klasyki czyli trafności 50% możemy domniemywać ,że gracz 5 czerwonej kropki licząc od paraboli posiada większe umiejętności niż ten pierwszy czerwony zaraz po koledze niebieskim.

Po prostu systemowo, intuicyjnie, poprzez telefon do „przyjaciela” czy też szczęsliwie odfiltrował więcej z tych 50% potencjalnych stratnych zaproszeń rynkowych do działania.

W kontekście FX gracze nie mają problemu ze skleceniem czegoś o wysokiej trafności i jest ku temu racjonalny powód.

Po prostu maksymalne wykorzystanie dostępnej wysokiej dźwigni w kontekście podejmowanego ryzyka implikuje koniecznośc schodzenia na krótkie interwały przy braku czy też minimalnej ilości wyrażnych trendów na tychże , a w zasadzie precyzyjniej chodzi o stosunek szumu czyli krótkich oscylacyjnych wahań do tych popartym impetem czyli tzw. trendowych .

I to właśnie pokazuje wyraźnie wykres wykorzystanie szumu miast klasycznych trendów.

Widzimy skupienie się na wysokiej trafności bo to daje ten rynek i szybkie kasowanie zysków w przedziale 50-90% trafności .

Stąd mój aplauz dla tych powyżej RR>4 ponieważ skoro rynek wymusza granie na szumie i stawiamy na trafność to nie stawiamy na trend bo proste przetrzymywanie tych pozycji w oczekiwaniu na trend obniżyłoby ….. właśnie trafność.

I tu kłaniają się….Skills.

PAnowie milionerzy wyciskali podobnie z każdej inwestowanej złotówki /miejsca względem paraboli/, a jednak ich gra sie rózni w kontekście pozycji na wykresie trafności.

NIe jest wcale pewne , czy ktos o wiele wyżej w kontekście RR wyciska więcej nominalnie, ale na pewno podejmuje o wiele mniejsze ryzyko w kontekście postawionej złotówki i jest to wynikiem jak dla mnie lepszej gry czyli skills systemowych lub nie bez różnicy bo z wykresu tego nie wyczytamy.

errata

Wszędzie gdzie napisałem parabola trzeba zamienic na hiperbola.

Wiadomo o co chodzi, niestety nie mozna edytowac komentarzy 🙁

@ Pit, dziękuję.

@pit65

No przecież pisałem hiperbola y = 1/x – 1 , to nikt nie czytał…

Poza tym parabola i hiperbola są rzutowo równoważne, jak wszystkie niezdegenerowane stożkowe 🙂