Kilka dni temu Jeff Gundlach z DoubleLine Capital wyjawił swoje oczekiwania wobec rynków finansowych w 2015 roku. Publiczne wystąpienia „króla obligacji” są dokładnie relacjonowane w mediach finansowych i nie inaczej było tym razem.

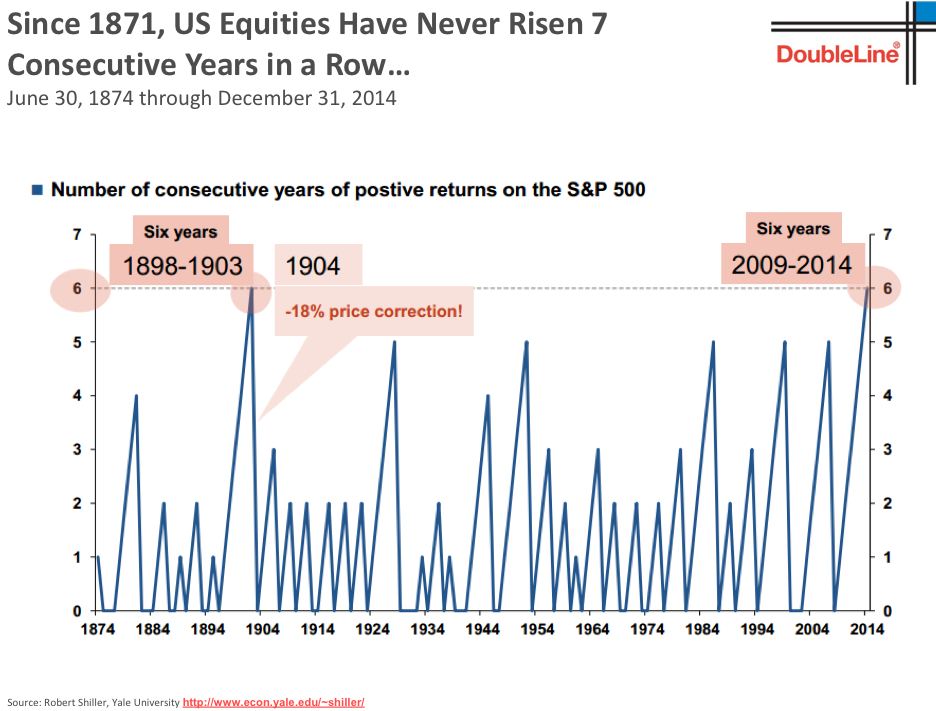

Wśród wielu wykresów, które użył Gundlach znalazło się zestawienie, które dla wielu dziennikarzy i blogerów przedstawiało negatywne perspektywy przed amerykańskim rynkiem akcyjnym. Wykres pokazywał, że jeszcze nigdy w historii amerykańskiego rynku akcyjnego nie zdarzył się okres siedmiu kolejnych wzrostowych lat. Najdłuższa seria trwać miała o rok krócej:

Należy zauważyć, że powyższy wykres był częścią dużo obszerniejszej prezentacji, w której można znaleźć zestawienia dużo mocniej wspierające pesymistyczny scenariusz dla amerykańskiego rynku akcyjnego – choćby informacje o wysokim poziomie dźwigni finansowej na rynku akcyjnym albo informacje o istotnym ograniczeniu bodźca monetarnego przez amerykański bank centralny. Myślę także, że dla Gundlacha ten wykres był jedynie ilustracją idei, że z historycznego punktu widzenia obecny rynek byka trwa już długo co może skłonić inwestorów do oczekiwania w najbliższym czasie większej korekty.

Media biznesowe i wielu inwestorów wykazują jednak pewnego rodzaju słabość wobec argumentów bazujących na danych historycznych i zawierających określenia „nigdy w historii” albo „zawsze gdy”. Być może o popularności tych argumentów decyduje ich definitywny wydźwięk wprowadzający (złudną) pewność do analizy rynków finansowych.

Jakiś czas temu z użytecznością argumentu „nigdy w historii” w odniesieniu do amerykańskich wyborów prezydenckich w USA rozprawił się twórca blogu XKCD uświadamiając czytelnikom, że każde wybory prezydenckie w USA można uznać za bezprecedensowe i to na wiele sposobów:

W analizowaniu rynków finansowych i inwestowaniu zmuszeni jesteśmy korzystać z danych historycznych – nic innego nie jest przecież dostępne. Myślę jednak, że używanie tych danych do tworzenia argumentu „nigdy w historii” jest bardzo mało efektywnym sposobem na wykorzystanie czasu.

W przypadku wykresu, którego użył Gundlach w swojej prezentacji okazało się zresztą, że oparty jest na niewłaściwych danych. Dan McCrum z FT Alphaville, za autorem bloga Wall Street Rant, zwrócił uwagę, że na amerykańskim rynku akcyjnym wystąpiły serie 8 i 9 kolejnych wzrostowych lat, w latach 1982-1989 i 1991-1999. Dlaczego więc wykres Gundlacha pokazuje coś innego? Oparty jest o bazę danych profesora Roberta Shillera, w której miesięczne wartości indeksu S&P 500 są wartościami średnimi dla danego miesiąca a nie wartościami z zamknięcia ostatniej sesji miesiąca. Zastanawiam się ilu inwestorów korzystających z bazy Shillera w badaniu strategii inwestycyjnej zdaje sobie z tego sprawę? Przyznaję przy tym, że zdarzyło mi się o tym zapomnieć i dopiero po przeczytaniu artykułu McCruma przypomniałem sobie, że kiedyś o tym czytałem.

Trudno o lepsze przypomnienie dla inwestorów analizujących dane historyczne, że powinni dołożyć starań by jak najwięcej dowiedzieć się o bazach danych, z których korzystają – o ich słabościach i mocnych stronach.

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ale to mimo wszystko zabawne, ze w dobie HFT, wyrafnowanych algorytmów, jeszcze bardziej wyrafinowanych produktów, robi sie wciąż tego typu porownania przez analogię. Najrpstsze, najbardziej „uderzające” do zwyklej logiki.

I najmniej w gruncie rzeczy sensowne

@ GZ

Pozwolę sobie popolemizować z lekka.

„zabawne, ze w dobie HFT, wyrafnowanych algorytmów, jeszcze bardziej wyrafinowanych produktów”

A co to ma do rzeczy? Co wyrafinowane algorytmy mają do kwestii cykliczności rynków, ( a może lepiej powiedzieć quasicykliczności o zmiennym okresie cyklu) wynikających z zachowań ludzkiej zbiorowości?

Takie proste odniesienia mają całkiem spory sens, ale nie jako ścisłe kryteria działania, a jako zwiększające czujność ostrzeżenia. To, że nigdy dotąd nie było hossy dłuższej niż 9 letnia na rynku obligacji nie oznacza, że teraz nie mamy do czynienia z takową (zawsze musi być kiedyś ten pierwszy raz), jednak znacząco redukuje prawdopodobieństwo jej wystąpienia i każe poważniej potraktować pojawiające się ewentualne sygnały sprzedaży. I tak bym interpretował tę całą sprawę – jako wezwanie do czujności, a nie do tego, by natychmiast sprzedać, bo idzie bessa.

A poza tym nie demonizujmy algorytmów HFT i nie róbmy z nich nie wiadomo czego.

Algorytmy te zostały stworzone przez ludzi, w oparciu o analizę statystyczną zachowań zbiorowości ludzkiej (rynku), by próbować wyłapać dające się wykorzystać nieefektywności tychże zachowań, ewentualnie zachowań innych (wolniejszych) maszyn, również bazujących na statystycznych obróbkach zachowania ludzi. Ergo algorytmy HFT są stworzone przez ludzi, dla ludzi po to, by wykorzystywać błędy innych ludzi lub innych maszyn, stworzonych przez ludzi, KOPIUJĄ więc w dużym stopniu zachowanie ludzi na rynku.

Może gdy pojawią się takie komputery, które będą zdolne od początku ułożyć samodzielnie algorytm HFT, nie korzystając z doświadczeń ludzi, programy HFT będą zachowywać się na rynku w sposób „nieludzki”.

Na tę chwilę pomimo ich nieemocjonalności, efekty ich działania w obrazie statystycznym wyglądają jak efekty działania grupy ludzkiej, tylko wyposażonej w superszybkość.

GZ

nie rozumiem dlaczego bawi pana szukanie analogii (ta banalna i zle policzona) a juz tak zabawne nie sa na przyklad TFE, fibo retracement czy flagi na wykresie ? (:

@GZalewski

JA osobiście nie rozumiem tego biegunowania typu klasyczna analogia vs. analogia dostrzegalna poprzez parametryzowanie maszyny w formie algorytmów, HFT itp.

Tu moim zdaniem nie ma linii podziału, a jeżeli jest to nie ze względu na istotę , ale dobór narzędzia w celu jej dostrzeżenia i wykorzystania.

I tak jak ekonom nadmienił , analogia się skończy przynajmniej ta ludzka jeżeli maszyna nabierze samoświadomości i napisze własna „Księgę Wyjścia” popełniając bunt przeciwko swemu twórcy, ale do tego droga daleka IMO 🙂

Ja nie chcialem krytykowac tego podejscia na zasadzie „algo” lepsze, klasyczne szukanie zaleznosci „zle”.

Chodzi mi o to, ze w dobie wlasnie tych wszystkich wyrafinowanych rzeczy, „przematematycyzowanych”, nadal mogą (ale nie muszą) wygrywać takie zwykle obserwacje.

Analogia – jesli sie rozumie jej ułomnosci nie jest taka złą. POdobnie jak korzystanie z flagi na wykresie.

„Stuben canna be dead. He’s never died before.”

Podobają mi się takie „nigdy w historii…”, „nigdy przedtem” bo zwracają uwagę na wyjątkowość sytuacji (które – niewykluczone – mogą kiedyś stać się normą).

A jeśli idzie cytat z pop-literatury na górze tego wpisu, to łatwo znaleźć googlem czy faktycznie rybak miał rację co do śmierci Stubena…